美的置业:稳健前行 坚定城市深耕与升级

美的置业(03990.HK)荣膺“2020中国房地产上市公司综合实力30强"

2020年5月26日,由中国房地产业协会、中国物业管理协会、上海易居房地产研究院中国房地产测评中心联合主办的“2020中国房地产及物业上市公司测评成果发布会”在上海•苏宁宝丽嘉酒店隆重召开。美的置业(03390.HK)凭借强劲的综合实力和上市后的不俗表现,荣获“2020中国房地产上市公司综合实力30强”,位列第26位;同时荣获”2020中国房地产上市公司资本运营5强“。

持续夯实基本面,为股东创造高回报

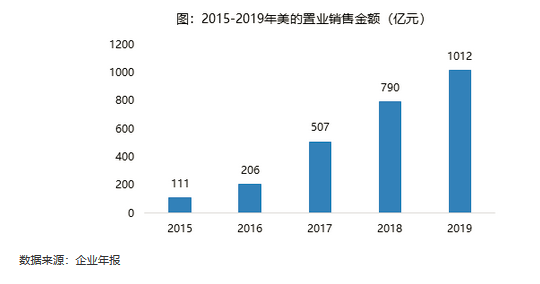

2019年,美的置业实现合约销售额1012.3亿元,同比增长28.1%,2015-2019年复合增长率达73.8%。这源于美的置业不断夯实基本面,使得企业在以优秀的业绩持续为股东创造价值的同时,在资本市场的影响力也稳步提升。

企业销售金额多年持续增长,为美的置业的营收和利润的稳步提升奠定坚实基础。美的置业2019年实现营业收入约411亿元,同比增长37%;净利润为43亿元,同比增长32%;毛利率和净利率分别为31.6%、10.5%。

稳健的业绩增长以及利润规模提升,美的置业为股东创造高回报。2019年,企业每股收益为3.61元,同比增长约17 %,报告期末股息每股1.60港元,同比增长30.6%。美的置业管理层表示,未来将继续以最大的努力,创造良好的业绩回报股东。

良好的业绩表现,使企业在资本市场的认可度持续提升。于2019年纳入港股通,2020年初入选港股通等6大指数。并于2019年底完成配售,改善股票市场流动性;包括花旗、摩根大通、中信里昂、中金、法巴、海通、华创等境内外机构大行或券商持续覆盖并给予“买入”或“增持”评级,看好企业发展前景。

财务稳健,融资成本持续降低

房地产为资金密集型行业,美的置业持续发挥低成本融资优势,为企业的持续稳健发展注入强动力。近年来,美的置业实现融资成本的持续降低。2019年该司的加权平均融资成本为5.87%,2019年新增借款融资利率仅为5.76%,优于同规模民营房企,比肩各大龙头房企。

2020年开年,美的置业继续发挥低成本融资优势,抓住市场窗口期,成功以4%的低利率发行14.4亿、4年期公司债券,创企业发债票面利率历史新低,也是2017年以来同期限民营房企债券最低利率。

2019年,美的置业的各项财务指标持续优化。截至2019年底美的置业净负债率下降8个百分点至89%,扣除预收账款后的资产负债率降至54%,处于健康水平。同时,企业资金结构持续优化,现金及金融资源充裕。2019年底,美的置业的现金短债比提高至2.95,同比2018年的1.60大幅提升,短期偿债能力大大提升。

聚焦城市深耕与布局等级升级,助力可持续增长

规模发展迈入全新的赛道,美的置业洞悉行业及市场趋势,提前进行战略升级,重点投资高潜力、高价值城市,提高城市布局等级,至2019年末,成效初显,2019年美的置业销售额约66%来自二线及以上城市。

同时,截至2019年底,美的置业土地储备权益建筑面积为4236万平方米,在长三角经济区、珠三角经济区、长江中游经济区、华北区域、西南经济区五大区域共布局278个项目。2019年新增土储面积中,一二线城市占比高达64%,长三角和珠三角区域占比58%,有效拓宽战略纵深及穿越周期的能力。

正确的战略布局持续巩固业绩增长能力,2020年房地产行业在疫情下持续分化,美的置业表现出极强的业绩韧性,截至4月底实现合约销售金额约241.2亿,连续两个月销售规模环比上涨,行业排名亦稳步提升。

未来,美的置业将持续制造业思维,坚持精细化运营,以利润导向为牵引,以客户为中心,优化土储结构,提升产品力与服务力,并坚持智能产业和建筑工业化“两翼”产业赋能主业,全面提升综合竞争力。

来源:中房网