来源:华宝财富魔方

分析师:张青(执业证书编号:S0890516100001)

分析师:李亭函(执业证书编号:S0890519080001)

近年来债市整体收益尚可,过去10年间公募长期纯债型基金的年化回报跑赢同期1年期银行理财产品。得益于债市的长期良好表现,目前市场上存续的净值型绝对收益型策略,多数以固定收益投资为主。例如资管新规后发行的银行理财产品,超过95%的产品隶属于固定收益型。不过,虽然债券资产的收益整体表现稳健,但并不意味着投资债券在任何时间都可以持续获取理想回报。典型性如2016~2017年,债市表现就十分疲弱,2016年中债总财富指数仅有1.30%的微薄收益,2017年甚至录得负收益,为-1.19%。可见,为进一步提升策略的收益空间,烫平单一国内债券投资的历年收益波动,提升产品吸引力,有必要对投资品种进行优化,拓展至其他固收类资产,增厚组合收益。

中资美元债是内地企业在海外发行的以美元计价的债券,对于国内投资者而言中资美元债是一类性价比较高的固定收益资产,主要原因在于相同主体发行的中资美元债由于评级的缺失等原因,相比于国内发行的债券收益更高。目前,公募基金市场存续多只以中资美元债为标的资产的QDII基金,通过对这些基金的投资的,可以很方便的配置中资美元债资产,且近年来中资美元债表现优异。

然而,中资美元债的波动较之国内债券品种要大,且投资中资美元债还面临汇率波动的影响,如何既利用好中资美元债增厚组合收益,又能有效控制组合风险,这是投资中资美元债必然要考虑的核心问题。我们认为,要做到收益与风险的兼顾,必然要引入对中资美元债的择时系统,即通过择时系统权衡未来的收益风险状态,从而进行中债美元债的积极性配置,而不是简单的买入并持有。因此,本报告中,我们以中资美元债的择时系统构建为核心,探讨如何增厚固定收益组合收益,以此作为我们基金组合投资策略构建的第二篇专题研究。

1. 中资美元债择时框架构建及回测

中资美元债本质上是信用债,受到利率和信用风险的影响,由于中资美元债的投资者主要集中在海外,并且以美元计价,受到美国债券市场的影响,因此利率指标采用美国10年期无风险收益率,其信用风险也受到美国市场信用风险的影响,采用美银美国5-7年期企业债期权调整利差作为美国信用利差的代表,而中资美元债发行主体在国内,同样也受到国内主体信用状况的影响,采用企业债5年期AA-与AAA利率之差作为中国信用利差的代表。另一方面,由于中资美元债以美元计价,对于国内投资者而言其收益会受到中美汇率波动的影响,汇率指标采用美元兑人民币即期汇率。

本文以Markit iboxx亚洲中资美元债指数作为中资美元债代表,主要从基本面和动量两个维度进行择时指标的挖掘和测试,并根据测试效果分配指标的权重,从而构建多维度中资美元债择时体系。

1.1. 择时指标的测试

对于择时指标的测试,基本面指标我们选择月频数据,并根据事前交易视角划分上行和下行趋势,对于利率、中国信用利差和美国信用利差,当指标趋势向下时,利好于中资美元债,因此分值为10分,满仓配置中资美元债指数,反之趋势向上分值为0分,满仓配置长期纯债型基金指数(代表投资中国债券)。对于动量指标的定义我们采用Markit iboxx亚洲中资美元债指数同比数据进行构建,并选择月频数据,当指标趋势上行时,表明中资美元债上行趋动力,分值为10分,满仓配置中资美元债指数,反之分值为0分,满仓配置长期纯债型基金指数。测试时间从2010年1月至2019年10月,手续费率设置为双边千分之一,测试结果如下:

从测试结果来看,利率指标择时收益和最大回撤与指数收益接近,但平均最大回撤和波动率有所减小,体现在收益风险比的提升,而中国信用利差、美国信用利差以及动量指标虽择时未取得超额收益,但最大回撤和波动率有明显的降低。

1.2. 基于基本面和动量的多维度择时系统

对于多维度择时系统,我们采用基本面和动量相结合的方式,根据单个择时指标测试的收益与风险情况,对基本面指标共分配60%的权重,动量指标分配40%的权重,其中基本面指标按照美国利率、中国信用利差、美国信用利差为5:2:3的权重比例进行分配。当综合打分大于6分时为看多信号,满仓配置中资美元债指数,当打分低于4分时为看空信号,满仓配置长期纯债型基金指数,当分值位于4~6分之间时延续上期信号。

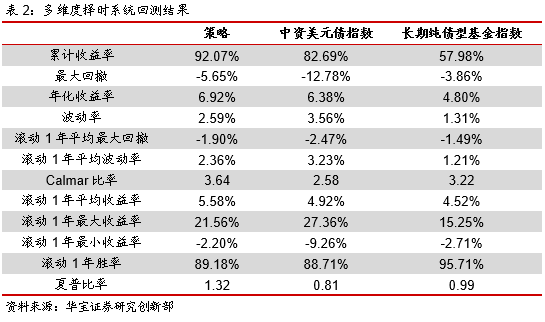

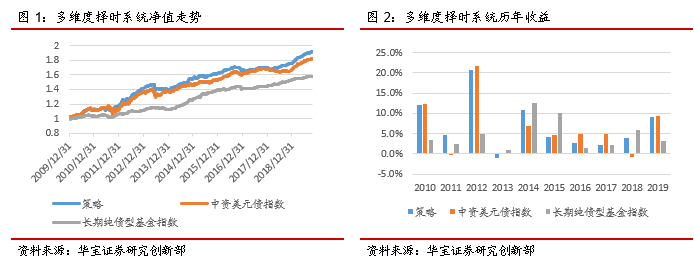

测试时间从2010年1月至2019年10月,手续费率设置为双边千分之一,为便于评估策略的优劣,我们引入了wind长期纯债型基金指数作为参照,测试结果如下:

测试结果表明,多维度择时系统择时收益好于单指标,并且年化收益达到6.92%,较中资美元债指数6.38%有所提升,但风险明显减小,最大回撤由12.78%降低至5.65%,平均最大回撤由2.47%降低至1.90%,收益风险比达到3.64,与长期纯债型基金指数相比,年化收益提升显著,虽风险有所扩大,但是收益风险比有所提高,因此,中资美元债的配置能一定程度提高仅投资于国内债市的固收组合的收益。

2. 考虑汇率影响下的多维度择时系统

2.1. 汇率波动对中资美元债投资收益的影响

对于国内投资者,若不进行汇率的对冲,当人民币相对于美元贬值时,由于中资美元债以美元计价,投资美元债会获取额外的汇率收益,反之当人民币相对于美元升值时,会产生汇兑损失。我们可以看到2017年美元兑人民币下跌6.3%,而中资美元债指数的收益为4.8%,综合收益为负,2018年美元兑人民币上涨5.7%,而中资美元债指数的收益为-0.9%,那么综合收益为正。因此是否进行汇率的对冲对于收益的影响是显著的,那投资者该如何应对?最简单的方法是我们可以进行汇率的完全对冲,投资收益不受汇率的影响,但这必然丧失了一部分潜在收益增厚空间。实际上,也可以通过一个简单的动量择时系统,根据汇率的走势选择是否进行汇率对冲,从而额外获取一部分汇率波动的收益。

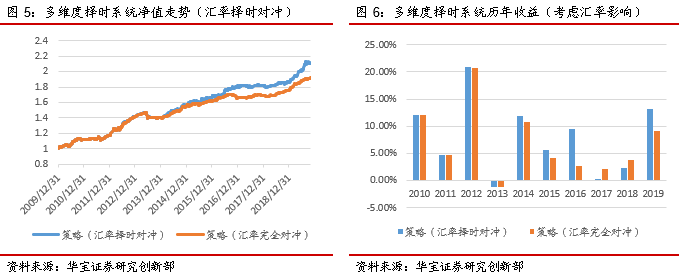

采用美元兑人民与中资美元债指数构建包含汇兑损益的中资美元债指数,即人民币每日贬值幅度加上中资美元债指数收益率为未进行汇率对冲的投资中资美元债指数的收益。我们根据美元兑人民币走势进行是否汇率对冲的选择,首先对美元兑人民币的趋势进行定义,选取美元兑人民币月度数据,当连续两个月上涨定义为趋势上行,反之连续两个月下跌定义为趋势下行,其余情况延续上期状态;若当前美元兑人民币呈现趋势上行,说明人民币面临贬值压力,持有汇率未对冲的美元债可获得汇兑收益,反之当美元兑人民币呈现趋势下行,人民币相对于美元升值,持有汇率完全对冲的美元债避免汇兑损失。测试时间从2010年1月至2019年10月,手续费率设置为双边千分之一,测试结果如下:

从测试结果来看,汇率未对冲的中资美元债指数净值波动大于汇率完全对冲的中资美元债指数,年化收益相差不大,因此汇率的完全对冲可以减少非必要的汇率波动导致的损失,如果根据汇率趋势判断进行汇率对冲与否的选择,年化收益较汇率完全对冲的大概提升1%以上,回撤相差不大,总体收益风险比有所提升。

2.2. 基于基本面、动量和汇率的多维度择时系统

从上述分析可知,汇率波动对于中资美元债的投资收益影响是显著的,因此在进行中资美元债配置时需要考虑是否进行汇率对冲,而另一方面,汇率波动大于债券资产的波动,当美元债表现不佳时,但是在人民币贬值的情况下(表现为美元兑人民币趋势上行),投资不进行汇率对冲的美元债获取汇兑收益,综合下来收益仍然不错,因此人民币的贬值可作为额外的加分项。

具体来看,我们在多维度择时系统的基础上增加美元兑人民币择时因子,将汇率作为原有系统的加分项,即当美元兑人民币为上行趋势时,在原有系统额外增加5分,那么综合择时系统的分值在0~15之间,信号生成为当综合打分大于6分时为看多信号,满仓配置中资美元债,当打分低于4分时为看空信号,满仓配置长期纯债型基金指数,当分值位于4~6分之间时延续上期信号。另一方面,根据汇率趋势信号选择配置的中资美元债是否进行汇率对冲,当美元兑人民币趋势上行时配置汇率未对冲的中资美元债指数,反之趋势下行时配置汇率完全对冲的中资美元债指数。测试时间从2010年1月至2019年10月,手续费率设置为双边千分之一,测试结果如下:

原有择时结果为完全对冲汇率风险下的中资美元债择时结果,与之相比,考虑汇率影响后的择时系统年化收益提高了1%,达到7.95%,滚动一年的平均收益率提高至7.06%,滚动1年获得正收益的比例提高至92.77%,收益以及收益稳定性有所提升,另一方面,最大回撤与滚动1年平均最大回撤基本持平,但波动率有所增加,综合来看收益风险比是提升的。

2.3. 构建分仓位配置的择时系统

在实际投资中,资产配置的比例变化不可能从0到1,更多的是逐级增减仓,因此我们基于2.2的择时系统(即基于基本面、动量和汇率的多维度择时系统),构建分仓位交易的择时系统。具体来看,我们将仓位分为3档,[0,4)分配置20%中资美元债指数,[4,6)分配置50%,6分以上配置75%,剩余仓位配置长期纯债型基金指数,同时根据汇率情况选择配置的中资美元债指数是否进行汇率对冲,测试时间从2010年1月至2019年10月,手续费率设置为双边千分之一,基准指数采用50%中资美元债指数+50%长期纯债型基金指数,测试结果如下:

从测试结果来看,策略年化收益达到7%,较基准提高了1.37%,滚动一年的平均收益由5.35%提高至6.28%,同时最大回撤幅度由6.97%降低至4.49%,平均最大回撤基本持平,但波动有所增加,总体呈现收益风险比的提升,Calmar比例由4.17提升至5.07,夏普比率由1.11提升至1.45。

3. 加入中资美元债资产的固定收益型组合构建

中资美元债作为债券类资产,与国内债券资产相比其收益和波动的幅度较大,因此我们可以将国内债券资产作为底仓,中资美元债配置作为增强部分,构建绝对收益策略。上述分仓位配置的结果即是一种配置情景,中资美元债配置上限为75%,当多维度打分系统在4分以下时对中资美元债偏谨慎,配置75%国内债券(长期纯债型基金指数)和25%中资美元债,在4~6分时中资美元债处于偏中性观点,中资美元债配置上调至50%,当分值在6分以上时偏乐观,增加中资美元债的配置比例至75%。我们可以将其配置上限进行调整,以达到不同的增强效果,另一方面,可以将中资美元债指数换成可配置的中资美元债QDII基金,以构建基金组合,从而实现策略的落地。

首先需要对中资美元债基金进行筛选分类,按季度进行换仓(分别为1、4、7、10月最后一个交易日,考虑到季报完全公布),剔除成立时间不足半年,规模在5000亿以下的,在此基础上计算过去半年区间内的基金收益率与美元兑人民币收益率滚动20天的相关系数,统计相关系数大于0的占比作为分类依据,当占比值大于50%说明基金与美元兑人民币的相关性较大,归为汇率未对冲的基金,反之归为进行汇率对冲的基金,每期按等权进行配置(由于中资美元债QDII基金过去几年标的不多,为避免投资标的过于集中导致历史回测结果失真,我们不再对分类后的两类基金标的做进一步的筛选,实际组合构建中,投资者可结合基金调研情况做进一步筛选),分别构建汇率对冲型中资美元债基金指数和汇率未对冲型中资美元债基金指数。

在回测中发现,由于过去几年人民币大部分时期处于疲弱状态,中资美元债QDII基金多数选择了不进行汇率对冲,可能导致汇率对冲型基金划分数量为0,此时采用汇率完全对冲的中资美元债指数作为代替。

从样本的划分效果来看,汇率未对冲中资美元债基金指数与汇率对冲中资美元债基金指数的强弱指数走势与美元兑人民币的走势接近,说明划分效果较为明显,可作为分类标准。

我们对美元债不同配置上限N%进行遍历,从20%到80%,以10%为步长,具体配置逻辑为当多维度择时体系分值在6分以上时,配置N%仓位的中资美元债,分值在4~6分时配置N/2%仓位的中资美元债,分值在4分以下时配置0%中资美元债,剩余仓位配置长期纯债型基金指数,对于配置标的的选择,根据美元兑人民币趋势,当汇率择时系统研判美元兑人民币趋势上行时(即研判人民币贬值时),等权配置汇率未对冲中资美元债基金,反之当汇率择时系统研判美元兑人民币趋势下行时(即研判人民币升值时),等权配置汇率对冲中资美元债基金。由于2014年以前美元债基金较少,因此测试时间从2014年1月至2019年10月,手续费率设置为双边千分之一,基准指数采用长期纯债型基金指数,测试结果如下:

从上述回测结果可以看出,加入中资美元债基金的配置后,较持有长期纯债型基金指数收益均有所增强,回撤并未明显扩大,体现在Calmar比例的提高。另一方面随着中资美元债配置上限提高,年化收益率逐步增加,同时回撤也有所扩大,当配置上限控制在20%~50%时,Calmar比例达到6以上,年化收益率在7%左右,夏普比率2以上,最大回撤仅有1%~2%之间,平均最大回撤控制在1%左右,滚动1年收益率大于0的比例接近100%,绝对收益属性较强。

总之,通过上述研究表明,中资美元债是一类优异的固定收益型资产,通过构建中资美元债的多维度择时系统,并根据对未来人民币汇率运行趋势的研判,动态调整美元债配置比例,可以实现对原始仅投资于国内债市的固定收益策略进行增厚,且组合的风险并未扩大,能够较好做到收益与风险的兼顾。建议买方机构在构建固定收益型组合时,适度考虑中债美元债这类资产。