抄底机会在哪里?【立即开户,领取福利!】

文丨张蕙显

市场复盘

1. 经济小幅弱于预期 债市交易情绪回暖

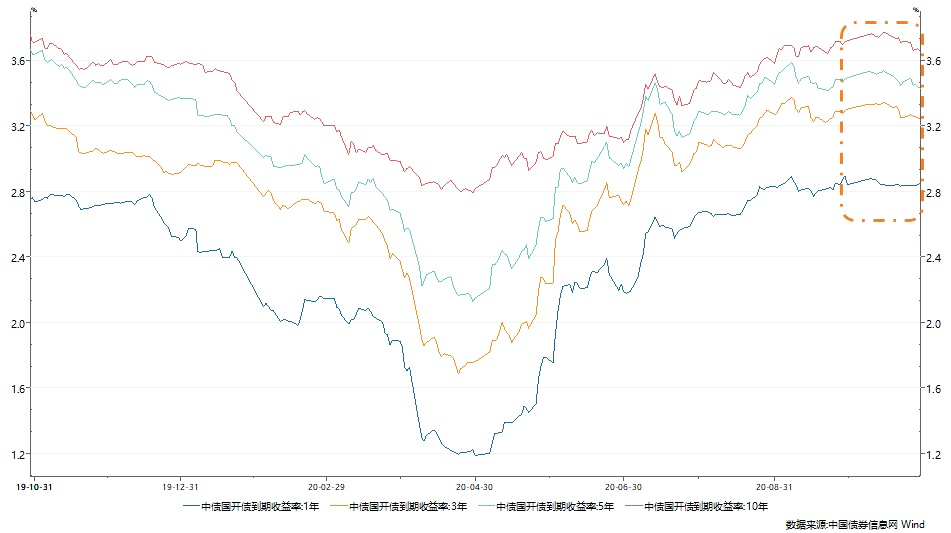

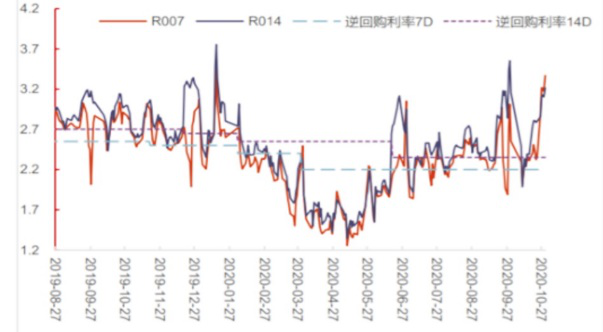

10月份,海外疫情再掀高潮,国内货币政策回归常态化,三季度GDP读数小幅弱于预期,权益市场冲高回落,债市表现堪称近半年以来 “最优秀”的一个月。受十一假期海外风险情绪抬升影响,全球权益市场走高带动,国内利率债收益再度小幅上行。行至10月15日,央行如期超额续作当月到期MLF,货币政策回归常态化,资金面预期稳定,债市收益到达月内高点。后续公布的三季度GDP读数略弱于预期,叠加海外疫情再次大范围扩散,利率债收益率掉头向下,甚至在月末资金面紧张的情况下,中长端国开债仍走出了“独立行情”。全月来看,收益整体先上后下,国开债表现好于国债,中长端表现好于短端。短端品种主要受累于月末资金价格的骤升,1年期国债全月上行约8BP,为10月表现最弱品种。

10月国开债关键期限收益率走势

2. 资金面预期稳定 五年期限品种受追捧

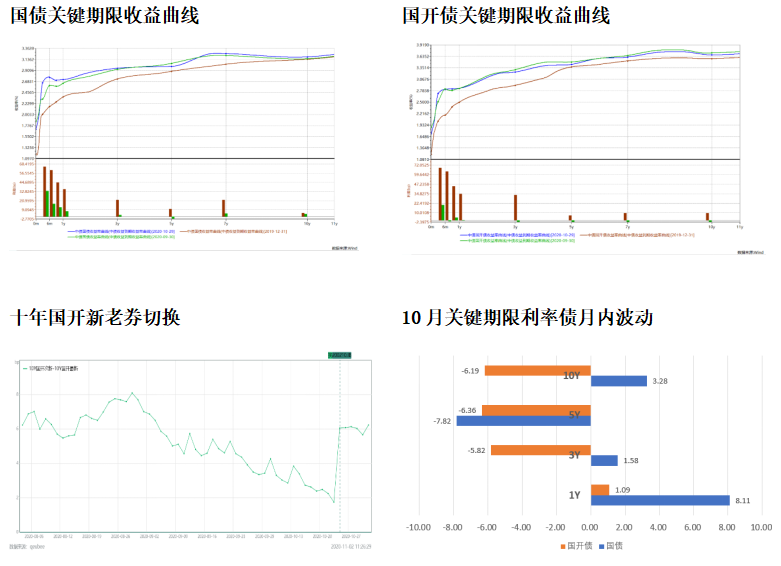

从期限结构上而言,10月全月5年期品种表现最为突出,国债与国开债本月末较上月有6-7BP的下行,表现优于其他期限品种。从曲线形态上而言,本月国开债曲线呈现短端上行,中长端同步下行的走势,十年国开活跃券新老券切换,10月末曲线相较于9月底略有趋平;国债曲线仅5年国债品种受外资及交易盘追捧全月下行7-8BP,其他期限持续六个月呈持续上行态势,因此,国债5-1曲线趋平,而国债10-5曲线趋陡。当前利率债绝对位置,已逼近(个别期限已超过)去年四季度峰值水平,在没有增量利空,且存量信息未呈现进一步恶化的环境下,央行反复表态货币政策回归正常以稳为主,配置力量与交易情绪共振,带动10月份国开债小幅回暖。

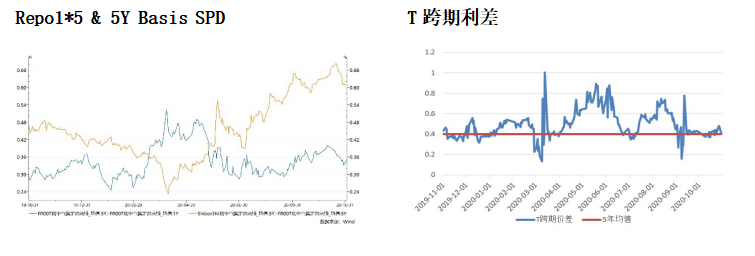

3. 衍生品基差期货利差均略有上升

10月,利率互换Repo1*5SPD冲高回落,全月在33-40BP区间波动,月末回到35BP位置;Shibor-Repo Basis 全月在60BP以上水平波动,中枢水平仍在上升。国债期货10年跨期利差10月先上后下,月内最高在0.48,月末收在0.405,全月基本在近5年均值水平之上运行,市场预期略偏积极。

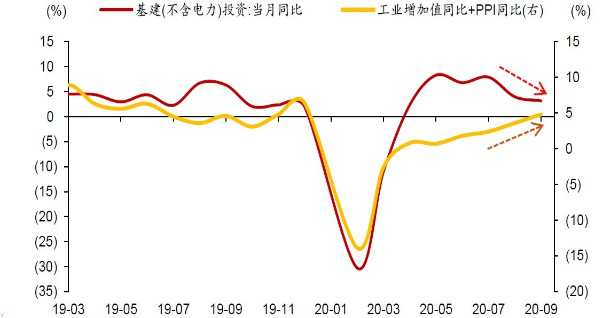

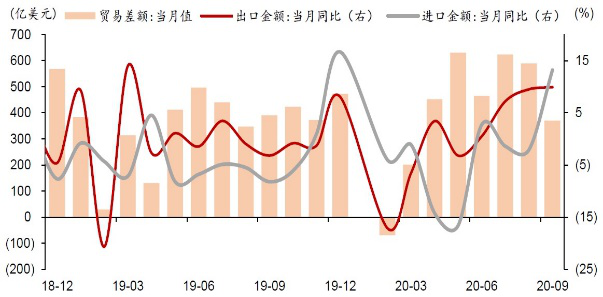

出口持续超预期顺周期发力经济修复

三季度GDP当季同比4.9%,较二季度继续改善,略弱于市场普遍预期。具体来看,基建对投资贡献不及预期,但地产投资韧性持续支撑着固定资产投资增速的回升;企业中长期贷款占比升高,制造业投资意愿增强;外需对经济的拉动持续超预期,消费表现积极,顺周期力量接棒经济修复。后续外需高增的持续性有待观察,经济修复主要关注居民消费和企业投资两个反应内生动能的指标。

基建贡献弱于预期

出口同比再超预期

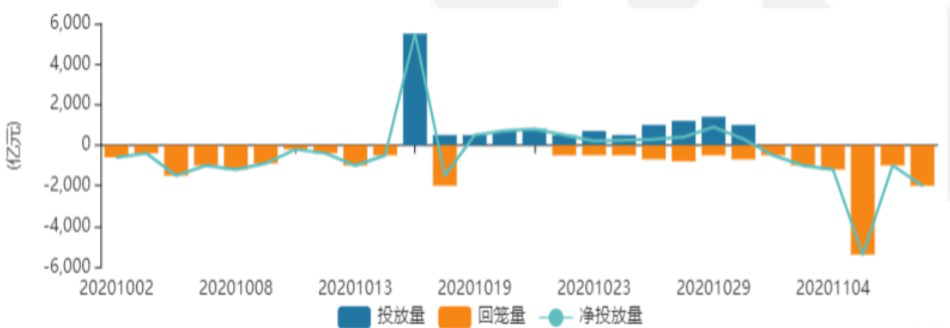

资金月末趋紧整体预期平稳

10月以来,央行主要通过MLF和逆回购进行流动性投放,全月资金价格先下后上,缴税叠加跨月月末资金价格骤升。月底举办的金融街论坛上,易纲行长表示,货币政策要把握好稳增长和防风险的平衡,既不让市场缺钱,也不让市场的钱溢出来,要尽可能长时间实施正常货币政策。高层的表态,以及央行持续的公开市场投放,稳定了市场对于四季度资金面的预期。

AAA同业存单价格持续走高

回购利率阶段性上升

策略观点

10月份,尤其是月末,债市表现出半年以来,超乎寻常的坚挺,主要原因在于此前导致债市调整的基本面修复、货币政策回归正常化等利空因素没有进一步发酵,交易情绪得到改善。利率债绝对收益水平调整到去年四季度高位区间,配置价值明显提升。展望11月,利率债供给压力显著减弱,央行给予市场稳定的资金面预期,美国月大选带来全球资本市场不确定性增高,债券市场整体交投情绪有望得到进一步改善。经济修复还在进程中,债市难言见顶,但阶段性的“利空出尽”和情绪修复,或许能为债市争取到一波盘整反弹。

如果觉得本文好看的话,

风险提示:

仅代表国联安当时市场观点。市场有风险,投资需谨慎。投资者不应将本观点视作为做出投资决策的唯一参考因素,亦不应认为可以取代自己的判断,投资者自行承担任何投资行为的风险和后果。投资者应选择投资符合自己风险承受能力的产品。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成该基金业绩表现的保证。基金投资需谨慎,基金详情请认真阅读本基金的招股说明书、基金合同等法律文件。

扫二维码 领开户福利!

扫二维码 领开户福利!