抄底机会在哪里?【立即开户,领取福利!】

说到易方达基金,一定会提到易方达三剑客之一:萧楠。

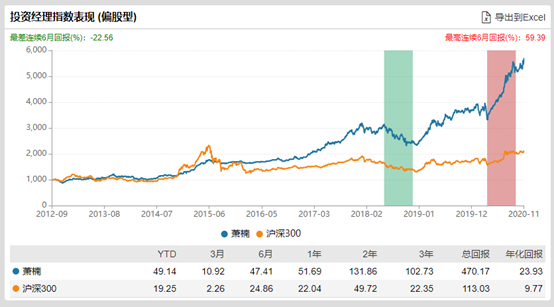

一年三倍者如过江之鲫,三年一倍者却寥寥无几,因为盈亏同源。所以说顶级投资人,他一定是个长跑健将。被称为“消费之王”的他,8年从业超23%年化回报,他所管理的易方达消费行业自其接手以来从净值0.82至现在净值4.27,正是苗根正红的“4倍基”!

三大权威奖项的大满贯,并连续4年获金牛奖,连续3年获金基金奖。一直做时间的朋友,坚定的价值投资。

关于他

2006年,萧楠从中科大硕士毕业就加入了易方达,从消费行业研究员做起,一路成长到现任易方达基金董事总经理,投资三部总经理、研究部副总经理,目前总管理金额超344亿。

14年从业经历,投资经验超8年,经历了完整牛熊市。

2012年接手易方达消费行业,一路将其打造为易方达的明星基金“4倍基”。

可以说萧楠一路走来,一流学校出身,一流平台培养,十四年坚守初心。

他目前在管5只基金,管理最短的时间超过半年,管理最长的时间超过7年。所有这些基金,其年化收益率均超过了20%,此业绩在行内也属于凤毛麟角。

基金过往业绩不预示未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。

持股具备鲜明的“一长两高两低”特征,持股周期长、公司质量高、持股集中度高、换手率低、估值水平低等特点在业内独树一帜,具有很高的辨识度。其对于“高质量”公司和“低估机会”有着独特和深刻的理解,擅长挖掘高质量公司在低估时的投资机会,并通过集中持股和长期持有追求获取复利回报。

数据来源:wind,截至2020年11月6日

基金过往业绩不预示未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。

风云战绩

他所管理的基金中易方达消费行业(110022)接手时间最长,最具有代表性。

易方达消费行业(110022)

王牌基金当属易方达消费行业股票(110022),自萧楠接手七年多来,长短期业绩均表现优异,近1年回报48%,近3年回报103%,近5年回报247%。(数据来源:天天基金,截至 2020年11月5日)

数据来源:天天基金,截至2020年11月5日

基金过往业绩不预示未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。

市场大多数时间还是理性的,对于业绩持续优异的基金经理,资金会做出明智的选择。我们可以看到,这只基金的规模在2017年开始就在快速上涨并连续4年维持在百亿以上规模,截止到 2020年初,易方达消费行业的规模已经突破了200亿。而在整个市场上,百亿体量的股票类基金共12只,而能够连续多年维持在百亿规模以上的基金更是少之又少。可见萧楠还是非常受到市场认可的。

萧楠坚持中长期集中持有的风格,重仓股比重常年较高,估值水平和换手率均远低于同业基金。

易方达消费行业拿奖更是拿到手软,相关奖项几乎拿了个遍,实现了三大权威奖项的大满贯,并连续四年获得中国证券报金牛基金系列奖,连续三年获得上海证券报金基金系列奖,并在2020年获得首届七年期开放式股票基金金牛奖。

投资思路和框架

找到高质量增长能力的公司,在低估时买入,追求获取企业价值增长的长期复利回报。而所谓高质量,就是首先要有较好的商业模式,拥有较高质量的产品或服务,同时在盈利方面要有充分的体现,即盈利能力强,现金流状况好。

谈及自己的投资选股,萧楠介绍,具体来说有三个方式:

第一,我们会有一个投资清单,看公司的时候会把这个清单过一遍。投资清单能够避免我们只冲着某一个点去买公司,而没有仔细看清楚公司的全貌,造成永久性损失;

第二,通过这个清单筛选后,我们会有一套系统追踪公司的变化。这套系统类似于一个信号灯的作用,来告诉我们投资这个公司的主逻辑是否还在;

第三,我们还有一个“认知打分卡”。我们要问自己:是否拥有市场上不知道的认知?我们有没有超额认知?我们在重仓股上,一定要构建超额认知。

这一套流程做下来,我们就不会被短期的股价变化影响。我们也确保自己在做的是基本面投资,而不是投机。

在对公司的估值上,萧楠表示:在定价时会更看重定性的部分,尤其是公司的商业模式。不管它属于哪个行业,盈利的模式主要有三种:分别是“坐地收钱”型,“苦尽甘来”型和“自我燃烧”型。

他的投资组合里面,大部分是第一种类型,比如说高端白酒就是这种模式,投入不多,回报很高,长期具有好的自由现金流。对于苦尽甘来型,会做中长期的布局,而自我燃烧型则会回避。

你一定关心的问题

如何自下而上找到优质的公司?

价值投资,说的人很多,真正做到的人极少,您为什么选择做少数派?

如何理解价值投资,买入好股票并一直拿着吗,所谓躺赢?

投机与投资的区别在于持有时间吗?

投资中知行合一很难,其实难的还是在知,如何正确的给一个公司定价?

产品优异的业绩肯定跟独特的投资理念是密不可分的,您投资中的核心的理念是什么?

您的眼中,什么样的公司是好公司?

如何自下而上找到优质的公司?

萧楠:当你在一个领域花了足够多的时间进行研究后,就会对某些东西比较敏感,包括一些变化和数据。我喜欢把很多东西具象化,然后再抽象化。比如说我研究一个具体标的时,我会把自己想象成这个公司的高管,或者他的上下游客户,或者他的供应商,去感觉这个公司生意是不是好生意。

我记得《亮剑》里面有一个桥段,李云龙没学过什么军事,但是他摊开地图的时候,哪里有山,哪里有河,就好像在眼前一样,比较敏感。我们公司看多了,就会对商业模式比较敏感,甚至能够知道公司的报表大概是什么状况。

当我看公司的时候,会有两种东西特别吸引我,让我想去把这家公司研究透。一个是公司的产品比较特殊,另一个是公司自身的模式比较特殊。因为看的公司多了,会对公司的某些点特别敏感,通过这些吸引我的点,再去深入研究透一个公司。

价值投资,说的人很多,真正做到的人极少,您为什么选择做少数派?

萧楠:价值投资的确是少数派。A股公募基金平均持股时间超过三年的不太多,如果我们把“一年内的短期投资”定义为“投机”的话,那么,你也可以说目前投资A股的许多策略叫做“基本面投机”。基本面投机可以衍生出很多看上去相去甚远的策略,比如有些人喜欢在基本面变好的时候买,有些人则喜欢在基本面最坏的时候买,但不管怎样,持股周期基本不会太长——从统计上看是这样的。这种策略的形成,有公募基金客户属性的原因,也有A股历史的原因。为什么要做少数派?同质化的策略会摊薄潜在的收益率,想要取得超越平均的收益率,应该与市场流行的同质化策略形成差异。我不想做基本面投机大军中的一员,而如果不想投机,那就只能选择投资,如果选择了投资,那就只能做价值投资。这是必然的选择。

如何理解价值投资,买入好股票并一直拿着吗,所谓躺赢?

萧楠:你可以这样理解。关键是,什么是好股票,以及如何躺?首先我要说,做投资,“躺着”要比“反复横跳”难多了,我们常说做什么不难,不做什么才难。投资是逆人性的,而反复买卖交易才是顺人性的。在我看来,价值投资的核心是理解生意。我很喜欢把自己想象成这个公司的管理层、普通员工、供应商、客户,仔细揣摩他们的日常工作、行为逻辑,再结合报表和调研来印证或推翻我的看法,这个过程十分有趣。只有看过很多公司,才能理解什么是好生意,什么是坏生意。

投机与投资的区别在于持有时间吗?

萧楠:持股时间长是特征和手段,而不是目的。我所说的价值投资策略其实是一个完整的体系。手段和能力要匹配。我愿意思考一些确定性、长期性的东西,而不是短期博弈。如果以5年为一个期限,也就是说买入之后必须要持有5年后才能卖出,那么投资收益率几乎完全取决于基金经理的选股能力。

投资中知行合一很难,其实难的还是在知,如何正确的给一个公司定价?

萧楠:我觉得知难行更难。知难在于,你很难把公开知识转换成独有知识。我在公司内部也负责新研究员的培养,在培养他们的过程中,我发现研究有三个层次: 第一个是基本研究能力,能够写深度报告,做盈利预测,理解公司的商业模式。 第二个是高阶研究能力,对于行业历史和发展有自己的理解,知道这个行业过去是怎么发展过来的,能把终局看清楚,具备一种本质思维,了解这个行业的本质是什么。高阶研究能力的重要指标是能够找到原创性的投资逻辑和独特的研究视角。比如说别人把美国的FAANG看做高科技公司,我们的研究视角把他们看做“收租模式”。 第三个是持续升华能力。我们在每一个阶段,都会有新的认识。通过研究了很多具象的东西后,我们能抽象出一些基本概念。就像学生时代做了很多题目后,能够发现其中的规律。我们把这个抽象的概念,再应用到新的具象研究上去。 这就是研究上的三个层次,越往上越难。我认为超额认知,实际上要在第三个层次去实现,这就是我觉得知行合一中知难的部分。 那么定价上的难点是什么呢?我们做了许多模型后,发现定价往往是一个“玄学”。你在DCF模型里调整一个参数,对定价的影响就很大。我们有时候会从正反两个方面去考虑定价。DCF能大致给我们一个范围,知道什么样的价格肯定不划算。更多时候,我们会倒过来考虑,为什么市场给公司这么定价。我们需要反过来搭建一套模型去理解市场的定价逻辑是什么。如果我们的定价和市场不一样,那么超额认知是在我们这一边,还是我们真的搞错了。所以定价也有一点点“唯心”。 这就是知行合一中行更难的部分。只要实事求是,知是相对容易的,是顺人性的,行是最逆人性的。我们下单的理由太多,很多时候忍不住要下单,在行为上要控制自己,真的很难。

产品优异的业绩肯定跟独特的投资理念是密不可分的,您投资中的核心的理念是什么?

萧楠:核心理念挺简单,希望我们找到好的公司,把公司拿久一点,非常朴素的方法。

您的眼中,什么样的公司是好公司?

萧楠:肯定不存在一个统一标准的好公司,要不然所有的基金经理持仓都一样了。

我们对好公司的理解,是一种取舍的概念,我讲一个“不可能三角”的概念,我们设想有这样一个完美公司的存在,我们只要买到这种公司就好了。

完美公司讲的是什么?讲的是这个公司盈利能力非常强,很赚钱,同时它的增长速度还非常的快,自由现金流还非常的好,就是说这个公司的增长,它不会过分的消耗资本金,大部分挣到的钱都能揣到股东的腰包里,我们说这就是一个非常完美的公司,如果有这种公司在,我们就买它好了。但事实上,从长期视角看,它是不存在的。

为什么不存在?因为客观的经济规律,包括会计的勾稽关系,限制了这种公司的存在。如果一个公司盈利能力非常强,生意很赚钱,同时它的增长速度还非常的快,那就意味着这个公司的经营管理者,他一定想投入更多的钱,赚更多,所以他可能会去借债,会去向他的股东融资,把所有的钱再投入到新的再生产中间去,那么,这就会造成它的自由现金流不会很好。这就是我们讲的不可能三角。我再举个例子,一个公司盈利能力也很强,自由现金流也很好,每年都能沉淀很多钱在账面上面。那就意味着什么?意味着这个公司可能没有太多的发展空间了,要是有发展空间,你为什么不把钱投出去呢?你的增长就会变慢了。所以,我们可能找不到这种完美的公司。在这种框架下,要找什么样的公司?

不同的人有不同的偏好,在这个三角形里,在自由现金流、盈利能力和增长速度里做取舍,不同的基金经理就会有不同的取舍。比如,成长型的基金经理,他想成长,非常看重增长率指标,其实A股就是一个非常偏好增长率的市场。但我可能就不一样,我非常看重自由现金流这个指标。由于看重这个指标,使我不得不去适当的放弃一些对成长的要求,所以对我来说,自由现金流和盈利能力这两个指标非常重要。这两个指标特别好的公司,长期看下来,我就认为它是高质量的公司。所以什么样的公司在长期视角下面,它的增长质量非常好?

我们会发现,大致上,投资的公司分成三类,我们叫三种商业模式:

最好的一类的商业模式,就是符合我刚才讲的,长期的自由现金流非常好,盈利能力非常强,有适度的增长,比方高端消费品、互联网、医药公司。我把这种商业模式叫“坐地收钱”,这种公司投入比较少,但回报比较多。其次,我们称作叫“苦尽甘来”的商业模式。这个说的是什么?说的是,在一个市场或行业里,可能这个行业里面有诸多的公司和玩家,他们受困于一个痛点,导致这里面的公司可能都长不大或者很苦恼,盈利能力不好,或者成长很困难。这个时候有这么一个公司,它解决了痛点,从而能够在这个行业里面提升一格,他能够做到赢家通吃也好,拿到很大的市场份额也好,我们认为,他是就苦尽甘来了,这一类的企业也是我们所追求的。第三类,叫做“燃烧自己、照亮别人”的企业这类企业不是说它没有价值,是说这类企业它对股东相当不友好,但作为他的客户,你是很喜欢这样的公司的。公司投入了大量的研发,做了大量的资本开支,精细化的管理导致成本慢慢降低,给社会提供了效率,但是反过来讲,他的股东没赚到什么钱,主要是让客户赚走了,这样对股东不太友好的公司,我们在投资上一般会回避。

所以我们的理念,就是从“不可能三角”出发,找到比较优质的商业模式的公司。

管住手 三年不失为一个稳妥的投资周期

萧楠在最近的路演中聊了聊关于基金持有期的问题:“易方达消费行业于2010年成立,我2012年年底接手了这只基金,从1块钱涨到了现在的4块多钱。在这样一个过程中间,我们发现,绝大部分投资者的持有期都非常的短,有37%的客户大概只拿了不到90天就卖掉了,他们的平均收益率只有3%,非常的可惜……真正拿了特别久的,比如说拿5年期的人,只占整个总客户数的0.4%,这是非常可惜的。”

三年的持有期,往往可以让基金经理从关注短期的净值波动、市场情绪以及基金资金频繁进出的压力中解放出来;另一方面,也易于基民从难以忍受短期波动中解脱出来。正是出于这样的投资理念,三年持有期基金近年来受到市场和投资者的认可。

总之,时间并没有困住你,而是解放了你。

11月10日,由萧楠挂帅的易方达高质量严选三年持有期混合型基金(代码:010340)将发行,此基金为三年运作期产品,投资范围为A+H全市场。

点击图片购买

易方达消费精选股票(009265)、易方达大健康混合(001898)、易方达消费行业股票(110022)等基金在嘉实财富均可购买。

活动规则

1.关注“嘉实财富Club”公众号,成为一“嘉”人。

2.在文末留言,聊聊萧楠及他管理的基金,也可以分享下自己的投资心得。留言点赞数最多的前10名可得10元微信红包,上榜留言可得100嘉豆。

截止时间

11月13日15:00。

活动小提示

1.此活动为粉丝专属福利,一定要关注“嘉实财富club”公众号。

2.本活动最终解释归嘉实财富管理有限公司所有。

欲知嘉实财富产品详情请致电您的理财顾问,或致电

免责声明

本文中的信息或所表述的观点并不构成对任何人的投资建议,也没有考虑到接收人特殊的投资目标、财务状况或需求,不应被作为投资决策的依据。载于本文的数据、信息源于市场公开信息或其他本公司认为可信赖的来源,但本公司并不就其准确性或完整性作出明确或隐含的声明或保证。本文转载的第三方报告或资料、信息等,转载内容仅代表该第三方观点,并不代表本公司的立场。本公司不保证本文中观点或陈述不会发生任何变更,在不同时期,本公司可发出与本文所载资料、意见及推测不一致的报告。无论何种情形,本公司不对任何人因使用本文内容所引致的任何损失承担责任。

基金投资有风险,投资需谨慎。投资者投资基金前,请认真阅读《基金合同》、《招募说明书》等相关法律文件。投资人应认真阅读并充分理解基金的风险收益特征,结合自身的风险承受能力选择适合的产品。基金过往业绩及其净值高低并不预示未来业绩表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。

扫二维码 领开户福利!