来源:好买臻财VIP

好买说

随着2019年指数的抬升,指数增强基金受到了市场的关注。

不过,据Wind的数据显示,目前市场上一共有94只指数增强的公募基金(不同份额的仅保留A类),追踪指数27只,其中主要集中在沪深300和中证500两大指数上,前者有指增基金32只,后者有23只指增基金,而排位第三的中证1000指数仅5只增强基金。

作为市场上主要的两种指数增强基金,沪深300指增和中证500指增应该怎么选择呢?好买基金研究中心从多个角度进行了全面的分析。

由于全文篇幅较长,我们先将结论提炼如下:

1. 沪深300指增的超额收益要明显低于中证500。2. 可靠的指数增强基金一般具备稳定跑赢指数的历史业绩,其中如果是500指增,历史超额收益越高越好,而300指增则主要观察其正超额的稳定性。3. 具备较小跟踪误差在300指增评选中是一个加分项,但在500指增领域并不适用。4. 除了富国以外,同一基金经理管理的300和500产品或尽力避免同时纳入基金池。

01

沪深300和中证500,谁更容易跑出超额?

首先,我们来计算一下不同指数增强基金在不同年份的年化超额收益,以呈现指数增强整体的增强效果。为力求计算科学性,好买基金研究中心在计算方面做了一些特定假设和限制:1. 不同指数增强基金有不同的业绩比较基准,基准中指数的权重一般为90%/95%,考虑到作为一个普通投资者,在选择基金时一般只会看其相对于100%指数的超额收益,因此在计算统一用一倍的跟踪指数收益为基准,而且由于指数本身未计入分红复投的因素,本文在指数选取方面用的是沪深300和中证500的全收益指数;2. 指数增强基金的成立时点对于特定年份有较大影响,由于建仓期的作用,在指数下跌年份建仓期可以虚增相对收益。因此本文假设建仓期为2个月,也就是说在统计基金成立年份的超额收益时,要扣除掉基金成立初期的2个月;3. 每一年需要足够的样本交易日数目对超额收益进行统计,因此设定一年有效的交易日数目需要超过120日,也就是说在扣除掉假设建仓期后,基金在当年的有效交易日数目必须超过半年的时间,否则该年不纳入统计计算;4. 部分指数增强基金规模较小,在2019年参与科创打新时,打新的增强收益过于显著使得同类直接相比不够公允,因此剔除掉2019年7月22日和7月26日两日的收益表现;5. 部分指数增强基金是由其他类型的基金转型而来,对于这种情况,如果转型基金是在1月份转型,则当年的表现纳入收益统计,否则从转型的下一年开始计算,如果是2019年1月后转型的则不纳入计算。沪深300和中证500的指数增强的表现如下两表所示:(正收益值用红色标记,负值用绿色标记)数据来源:wind,好买基金研究中心

数据区间:2014.1.1-2019.12.12通过二者超额收益统计数据可以得出以下结论:1. 沪深300指增的超额收益要明显低于中证500。由于沪深300是市场交易最活跃的指数之一,指数本身的流动性和其对标的可做空的衍生品(场外期权,股指期货)的流动性均好于中证500,因此其超额收益的获取难度更高也在情理之中。2. 沪深300指增的基金产品更多且历史业绩更久远,比如沪深300指增可追溯业绩超过6年的就有10只基金,超过5年的有14只基金,而中证500可溯业绩超过5年的仅2只。3. 从均值和中位数的数据可看出,沪深300指增在15/16/18三年能显著跑赢指数,而在17年和19年基本和指数持平。中证500指增这五年均能显著跑赢指数。4. 仅考虑最近三年的业绩表现的话,沪深300指增超额收益的均值和中位数为年化0.88%和0.84%,说明沪深300指增基金作为一个整体看,其近三年相对于指数并没显著超额收益。而中证500的超额收益的均值和中位数为年化6.24%和5.87%,说明中证500指增相对于指数有明显优势。02

指数增强基金的超额收益稳定性和大小是否具有动量效应?关于指数增强基金的选择,最核心的因素就是基金是否能保持稳定创造超额收益的能力:正值稳定性和大小1) 首先观察沪深300指增超额收益:

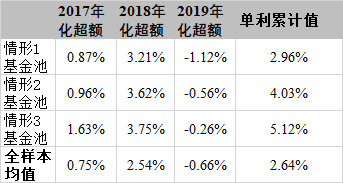

通过粗略估算(不同情形下筛选出的基金均等权配置),可发现在三种不同情形下筛选出来的组合在近三年每年均能跑赢沪深300指增的均值,进一步验证了超额收益稳定性确实存在,并且回溯时间越长构建的组合的累计超额收益越高,另外注意到情形3是情形1和情形2的子集,因此对应组合的换手率一定低于情形1和情形2,这更一步说明了过去长期能够做出稳定超额收益的沪深300指数基金,相对而言更容易在未来做出相对突出的超额收益。

通过粗略估算(不同情形下筛选出的基金均等权配置),可发现在三种不同情形下筛选出来的组合在近三年每年均能跑赢沪深300指增的均值,进一步验证了超额收益稳定性确实存在,并且回溯时间越长构建的组合的累计超额收益越高,另外注意到情形3是情形1和情形2的子集,因此对应组合的换手率一定低于情形1和情形2,这更一步说明了过去长期能够做出稳定超额收益的沪深300指数基金,相对而言更容易在未来做出相对突出的超额收益。进一步观察情形3对应的基金池:

情形3中,连续两期入选基金池的基金被红色标注,同时附上基金规模作为对比图,可以发现两个现象:

1) 多次入池的300指增基金以头部公募基金为主:比如富国、嘉实、易方达、景顺长城和兴业全球等,说明头部基金在沪深300指增方面具有更加稳定的超额收益创造能力,其业绩可持续性更强2) 大规模基金往往具有更稳定的业绩表现:比如富国115亿、兴全40亿、景顺长城89亿和华泰柏瑞32亿,这些基金占据了300指增的75%的份额,而这四只基金中有三只都连续两次入池(华泰柏瑞量化增强有一次入池),说明他们不仅有高市场集中度,且有稳定的长期超额收益,这兴许暗示在公募的沪深300指增中出现一定寡头垄断现象。2) 接着观察中证500指增的超额收益情况:

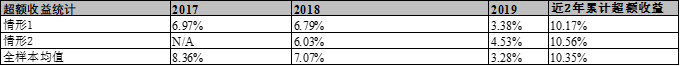

从两个统计图中可以看出,中证500指增具有相对于沪深300指增更高的超额收益稳定性,但是由于具有稳定特征的样本权重太高,使得按照类似沪深300指增那样通过稳定性特征来筛选基金组合相对于简单全样本等权没有改进效果。这说明中证500指增目前大多数机构都能做出稳定的超额收益。进一步考察相对更高的超额收益能力在未来是否能得到维持(由于17年以前中证500指增的样本数目太小,故仅比较17/18,18/19两组的相关性)。

从两个统计图中可以看出,中证500指增具有相对于沪深300指增更高的超额收益稳定性,但是由于具有稳定特征的样本权重太高,使得按照类似沪深300指增那样通过稳定性特征来筛选基金组合相对于简单全样本等权没有改进效果。这说明中证500指增目前大多数机构都能做出稳定的超额收益。进一步考察相对更高的超额收益能力在未来是否能得到维持(由于17年以前中证500指增的样本数目太小,故仅比较17/18,18/19两组的相关性)。03

更高的超额收益需要通过承担更高的风险来获取吗?

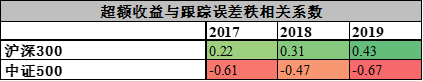

首先通过计算信息比率和超额收益的秩相关性,以及超额收益与跟踪误差的秩相关性观察不同产品在风险控制和收益二者的平衡能力: 可以看出沪深300指增中风险调整后的超额收益和绝对超额收益相关度极高,这说明能创造优秀超额收益的300指数增强基金对风险控制的能力同样优秀,这对选股模型、风控模型和交易模型一体化投资框架提出了较高要求。而与沪深300比较,中证500整体的相关系数更低但依然呈正相关性。这里需要注意的是与沪深300相比,中证500的超额收益与跟踪误差呈高度负相关,这充分说明中证500选股因子的超额收益空间要大大超过沪深300。接下来观察沪深300指数基金的超额收益的年度最大回撤情况:

可以看出沪深300指增中风险调整后的超额收益和绝对超额收益相关度极高,这说明能创造优秀超额收益的300指数增强基金对风险控制的能力同样优秀,这对选股模型、风控模型和交易模型一体化投资框架提出了较高要求。而与沪深300比较,中证500整体的相关系数更低但依然呈正相关性。这里需要注意的是与沪深300相比,中证500的超额收益与跟踪误差呈高度负相关,这充分说明中证500选股因子的超额收益空间要大大超过沪深300。接下来观察沪深300指数基金的超额收益的年度最大回撤情况: 年度超额收益与最大回撤相关性为负,同沪深300相反。500指增相对于指数的跟踪幅度没有300指增控制的严格,可能是因为本身500指数的流动性相对较差,以及行业分布相较于300更为均衡。同样将连续两年最大回撤处于后50%的基金标注黄色,可看到中金、富国、创金合信、建信、诺安都表现不错,再结合收益表现看,中金、富国和创金合信在近三年每年均跑赢了指数,而其中富国在300指增的回撤控制和风险收益方面也较为强势,足以说明其量化团队具备非常优秀的综合实力。综合两大指增在风险收益和最大回撤的表现,可以得出以下结论:1) 沪深300指增产品里,超额收益做得好的产品其跟踪误差和最大回撤都控制的很好,三者基本呈正相关。2) 中证500指增产品里,超额收益与跟踪误差和最大回撤均呈负相关,基金经理牺牲相对指数的风险敞口换取更高收益。3) 从信息比率看,二者的风险调整收益均与超额收益形成高度正相关,说明500的选股因子超额收益空间较大。总的来说更高的超额收益未必需要通过承担更高的相对风险来获取。

年度超额收益与最大回撤相关性为负,同沪深300相反。500指增相对于指数的跟踪幅度没有300指增控制的严格,可能是因为本身500指数的流动性相对较差,以及行业分布相较于300更为均衡。同样将连续两年最大回撤处于后50%的基金标注黄色,可看到中金、富国、创金合信、建信、诺安都表现不错,再结合收益表现看,中金、富国和创金合信在近三年每年均跑赢了指数,而其中富国在300指增的回撤控制和风险收益方面也较为强势,足以说明其量化团队具备非常优秀的综合实力。综合两大指增在风险收益和最大回撤的表现,可以得出以下结论:1) 沪深300指增产品里,超额收益做得好的产品其跟踪误差和最大回撤都控制的很好,三者基本呈正相关。2) 中证500指增产品里,超额收益与跟踪误差和最大回撤均呈负相关,基金经理牺牲相对指数的风险敞口换取更高收益。3) 从信息比率看,二者的风险调整收益均与超额收益形成高度正相关,说明500的选股因子超额收益空间较大。总的来说更高的超额收益未必需要通过承担更高的相对风险来获取。04

基金经理更换频率与超额收益有关吗?

1. 同样首先看沪深300的情况:

2. 接着看中证500的情况:

05

择时到底有多难?

同一基金经理能同时管理好300与500指增吗?指数增强基金需要通过权重控制保持对指数的跟踪,大多数该类产品均以量化模型的方式运作,而其增强收益的部分,往往是通过拟合历史数据寻求一定期限内的超额收益因子,再对在这些因子敞口上有暴露的个股做适当超配。因此理论上300和500指增可以在同一套模型框架下运作(通过不同的风险控制手段和因子权重)。理论上,一家公司的300和500指增有可能让一位基金经理来做。以下是合并统计表格:06

全文总结:什么样的指增基金更可信?综合以上几个模块的分析,已得到以下结论:1. 沪深300指增体现出了较强的正超额收益稳定性,而中证500指增的超额收益大小则具备一定正相关性:过去能稳定跑赢指数的300指增,其在未来也有更高概率创造正收益,而500里,过去能创造高超额收益的指增未来有更高概率能维持这种优势地位2. 沪深300指增中,稳定优秀业绩的基金的基金经理基本没换过,但基金经理是否更换对于指增的超额收益没有显著区分性3. 被同一个基金经理管理的300和500增强产品,往往只有一只指数能增强得比较好,能同时管理好的凤毛麟角。那么根据这些结论,具备什么特质的指增比较可靠呢?1. 具备稳定跑赢指数的历史业绩,如果是500指增,历史超额收益越高越好,而300指增则主要观察其正超额的稳定性。2. 具备较小跟踪误差在300指增评选中是一个加分项,但在500指增领域并不适用。3. 除了富国以外,同一基金经理管理的300和500产品或尽力避免同时纳入基金池。同时需要注意以下两点:1. 沪深300指增近几年的平均超额收益呈下行趋势,19年的平均超额收益甚至为负。前几大指增在规模和集中度逐年提高的情况下压榨了一些大容量Alpha因子的收益空间。使得通过基本面因素在300指数上获取超额收益的难度越来越大。在300指数各种做空工具越来越成熟的今天,投资者想要在300指数上获取较高超额收益的难度会越来越高,可能需要着眼于一些另类策略上(比如超高换手等私募常用策略,但面临较高衰退风险)。2. 中证500指增的收益空间目前看还比较明显,做出超额收益难度相对更小,如果有对500配置需求的投资者可重点关注历史业绩优秀的500指增,比如申万菱信500优选,富国500等。免责条款:本报告中的信息均来源于公开可获得资料,好买基金研究中心力求可靠,但对这些信息的准确性及完整性不做任何保证,获得报告的人士据此做出投资决策,应自行承担投资风险。本报告不对特定基金产品的价值和收益作出实质性判断和保证,亦不表明投资没有风险。本报告不构成针对个人的投资建议,也没有考虑个别客户特殊的投资目标、财务状况或需要。客户应考虑本报告中的任何意见或建议是否符合其特定状况。本报告仅向特定客户及伙伴传送,任何引用、转载以及向第三方传播的行为请预先通知好买,并请在引用、转载以及向第三方传播中注明出处。