双十一消费后查看“回血指南”,开启“生钱计划” !【立即开户,领取福利】

谁是公募真正的“消费之王”?明星基金经理萧楠、王宗合之外,这几位基金经理同样有硬实力

来源:红刊财经

原创 红刊社

一年一度的“双11”本周如期而至,后战“疫”时代各家电商平台都在热切期盼百姓被压抑的消费热情能够集中喷涌,报复性消费能够创下一项新的销售纪录。资本市场上,每年的“双11”消费潮都会很自然地与公募消费主题基金联系起来。作为内地最早一批生根发芽的主题类基金,消费类基金如今几乎成为各家头部公募的标配,而掌舵消费主题基金的舵手也基本属于各家公募的一哥、一姐级人物。

从掌门的角度,易方达基金的萧楠在圈内享有“消费之王”的美誉,其本周二掌管的新基金发行,不仅一日售罄且创下500亿的认购纪录,这从一个侧面彰显了基民对消费主题基金的认可(本文所指的消费主体基金不包括医药主题类基金产品)。

不过,若从产品角度分析,一位不愿具名的券商基金分析师却指出:“大部分消费主题基金持仓比较雷同,基本都是以白酒为基底。我觉得有些特点的是华安的陈媛,华安生态优先除了持有一些高增长的如白酒板块,也会在一些相对比较小众的行业中挖掘投资机会,比如仙乐健康和青松股份就分别是功能食品和林化两个细分行业中业绩突出的个股。”

农银汇理消费主题领先

融通新消费暂时“垫底”

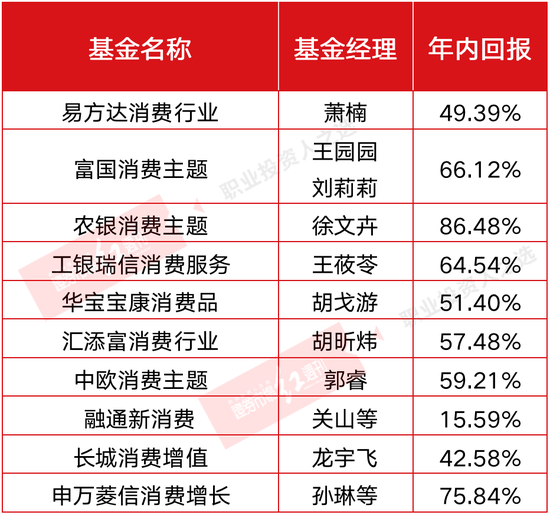

Wind资讯统计表明,截至11月9日收盘,在纳入排名统计的164只基金中,剔除掉消费分级基金的话,年内迄今业绩居首的是农银汇理消费主题A,该基金在年内的回报达到了86.48%;而若剔除掉年内成立时间不长的新基金,则今年暂居消费主题类基金末位的是融通新消费,年内净值上涨了15.59%,其由三位基金经理共同管理。

在消费类基金排行榜前端,《红周刊》记者发现突出的特色就是多位新锐基金经理冲在了前列,而我们耳熟能详的萧楠、李琛、肖肖、王宗合、谭丽等人执掌的产品年内业绩表现大多不温不火。具体来看,在今年迄今消费主题业绩超过80%的基金掌门人中,徐文卉、韩威俊、孙轶佳、王斌基本上是基民所不熟悉的名字,他们目前的岗位任职年限基本在4年以内,尤其是华安王斌的资历最浅,目前的岗位任职时间大约为2年零11天。

农银汇理消费主题在排行榜上暂居首位,其自去年11月明星基金经理付娟离职后,该基金目前一直由徐文卉所管理。从其单独管理后的四份财报来看,《红周刊》记者发现,徐的操作具备如下几个特点:首先,虽然她将相当一部分仓位留给了白酒股,但是她在白酒三大龙头中仅对五粮液情有独钟,连续四个季度重仓该股,其它白酒股也只是一些二线白酒龙头。从徐文卉长期坚守五粮液来看,其对五粮液的持仓从去年四季度的5.14%逐季上升至今年三季度末的8.04%,而五粮液股价也确实在近期频创新高。作为三季度的头号重仓股,五粮液显然对基金组合的业绩贡献颇为可观。

其实,真正彰显实力的是白酒股外的消费类重仓股。从去年四季度以来,除五粮液之外,其重仓的个股中就没有一只标的能够连续持有四个季度,表面上显示出基金经理换仓相对比较频繁,但从进出标的二级市场最终表现看,其调仓结果还是较为正确的。例如,三季报的第五大重仓股妙可蓝多,该股是从一季报开始进入十大重仓行列的,迄今这只标的股年内涨幅已经实现翻番;永辉超市曾位列一季报中十大重仓股的第四位,但是在二季报时退出了十大重仓行列,该股迄今仅上涨了7%左右。

接受相关媒体公开采访时,徐文卉曾介绍其投资心得:“在投资方法体系的搭建方面,三大标准缺一不可:景气轮动选行业、商业模式选公司、管理层决定持有期。在行业选择上,首先,要跟踪行业景气的领先指标,如渠道库存、周转速度,并结合财务报表的研读,寻找子行业景气拐点;其次,商业模式决定成长路径,影响竞争格局,要寻找具有高ROE、可持续、优势易强化商业模式的优质公司;最后,决定持有期前,需调研公司管理层的眼界和格局。”

对比来看,在排行榜的末端,除去成立时间不久的新基金外,年内表现最差的基金就是融通新消费基金。Wind资讯数据显示,该基金成立于2016年的5月27日,截至今年三季度末,该基金的最新规模仅为6.55亿元,同时关山等三位基金经理合作管理该产品。从基金的逐季调仓情况看,虽然作为消费主题基金,但是基金经理似乎对于白酒股并不感冒,以最近的四份季报十大重仓股为例,我们仅在三季报中看到贵州茅台一只白酒股。而更为突出的问题是,其重仓股的持股占比还较低,以基金三季报的头号重仓股建设机械为例,彼时基金经理持有该标的占基金净值比仅约为1.64%。

消费主题公募长跑实力良莠不齐

业绩稳定性成为制胜关键因素

目前来看,多只消费主题类公募在内地存续时间已有多个年头,对于他们长跑能力的考核,主要参照波动水平、回撤控制、风险调整后收益等几项主要指标,特别是考虑到内地股市牛短熊长的特点,某种程度上回撤的控制或许更能说服人心。此外,从价值投资的角度来看,由于消费股的长周期属性利于长期持股,因此消费主题类基金的掌门人普遍换手率较低且一般不做大幅度的投资风格偏离。

《红周刊》记者综合Wind资讯和各家基金公司网站的资料分析,按照成立时间看,成立于2010年之前的华宝宝康消费品、长城消费增值、申万菱信消费增长这三只消费主题类基金,若单纯从规模、同类排名、年化收益等指标看,他们似乎显得有些力不从心,在长跑过程中显现出各自的暇疵。比如,申万菱信消费增长年度间的业绩波动起伏比较大,常常是上一年排名在同类前列,第二年却会业绩倒数,这也必然导致基金的规模起伏变动较大,今年三季度末的最新规模约为4.01亿元,产品有进一步滑落成为迷你基金的风险。此外,该基金迄今历任的基金经理为9人,平均每人的任职年限约为1.57年。

对比来看,华宝宝康消费品现任的基金经理胡戈游,作为内地从业超过10年的常青树基金经理,虽然年度的业绩排名不够突出,但是其基本能够每年将基金稳定在同类产品的前二分之一行列。该基金最新年化收益率约为17.45%,在同类基金中高居第二位。对于该基金持仓,《红周刊》记者发现其和主流的喝酒吃药还是有所区别:首先,在大类配置上,华宝宝康消费品的股票仓位历来比较稳定。2015年至今,它的股票仓位均值大约70%,多年来仓位上下波动不到5%。在行业与个股配置上,华宝宝康消费品比较看重成长弹性比较大的消费细分行业中的一二线龙头。进一步说,它比较偏好消费升级下的可选消费、被动消费,比如医药生物等。

相对来说,三季度末存续规模尚有17亿元的长城消费增值目前的处境最为尴尬,其不仅从去年以来业绩排名持续落后,而且体现长跑实力的年化收益最新数值仅为11.36%,这一水平在同类的79只基金中仅排在第68位。剖析该基金业绩逐渐沉沦的原因,《红周刊》记者发现产品近几个季度以来风格逐渐漂移追逐强势股迹象明显, 比如今年三季报中的重仓股中就出现了坚朗五金、良信股份等年内翻两番甚至三番的股票,但从迄今业绩平平表现来看,或许基金经理并没有能够成功地在左侧布局。

与长城消费增值形成鲜明反差的例子就是同样成立时间较早的工银瑞信消费服务,从其成立以来的同类排名看,除去去年仅4成的收益勉强位居同类中游外,其余年份基金的排名均稳定在同类的前三分之一。通过深入研究,记者发现该基金的稳定似乎并非来自于其对消费龙头的顽强死守,基金经理对消费板块中的诸多子板块较为成功地践行了峰谷轮动、估值切换,这一点在基金仓位变化得到明显体现。食品饮料和医药生物是基金经理长期坚守的两大行业,但是在子板块估值出现高估或者低估时,基金经理不会选择风格漂移用能力圈外的其他行业来填充,而是通过对基金整体的股票仓位加减来调整:这表现在历年来基金仓位既有接近95%上限的时刻,同时也有接近60%下限的日子。

消费主题基金“四大天王”名声在外

业绩比拼之下另有“高人“闪现

如果今年消费主题和早期的消费主题公募尚不能满足挑剔的基民胃口的话, 那或许就要看老基民们所津津乐道的消费类基金“四大天王“易方达消费行业、富国消费主题、中欧消费主题和汇添富消费行业,它们在圈内外用硬实力圈粉无数。从掌舵人知名度来看, 其中萧楠和胡昕炜是其中最大牌,所掌管的产品规模目前都突破百亿大关。

但是单纯从选股的角度来看,比起通常抱团白酒股的主流思路,胡昕炜可能更为灵活一些, 其一季度时还重仓了南极电商、绝味食品等颇具战“疫”特色的消费类股票,而到了二季度,则新进重仓了鸡尾酒概念股百润股份,到了三季度末,其又新进重仓了安井食品,整体持仓体现出“白酒+可选消费”的灵活思路。

对比上述两位爆款名将,另两只基金的掌门选股思路有些与众不同。就今年情况看,中欧消费主题的十大重仓中很少见大众烂熟于心的机构抱团股,由最新的三季报十大重仓来看,新宝股份、口子窖、太阳纸业等非一线龙头股,其中新宝股份目前的年内涨幅已经接近翻两番,同时基金经理郭睿持有该股的比例接近10%的上限,这种情况说明,基金经理或许对抱团消费股的高估缺乏信心,而对自己看好的标的敢于重仓持有。

类似的情况也出现在富国消费主题上,女将王园园和刘莉莉在三季度重仓了中顺洁柔、锦江酒店、芒果超媒、春风动力等四只非绝对意义上的消费抱团股,四只标的迄今年内的涨幅均在60%以上,如此情况说明,消费主题基金经理对于抱团“喝酒吃药”存在一定程度的担心,主动寻求板块内其它标的进行分散投资以规避可能的风险。

虽然上述三大类消费主题各有特点,但实际上主动类的消费主题公募业绩难以和被动类消费主题公募比肩,以近几年风头很猛的招商中证白酒(161725)来看,其最新的年化收益为31.47%,同类排名第一;同样,天弘中证食品饮料在细分行业中匹马领先,年化收益达到25.18%。类似的例子,还包括华夏上证主要消费ETF和汇添富中证主要消费ETF等,究其背后原因,显然有基金经理择时和子板块合理配置原因。

附表 部分消费主题公募产品最新数据一览

(文中提及个股基金仅为举例分析,不做买卖建议。)

扫二维码 领开户福利!