文 | 张俊鸣

编辑 | 庞丹

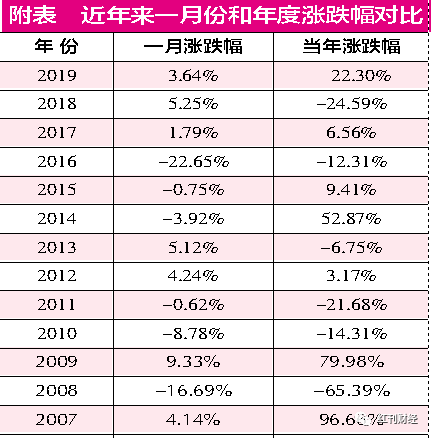

2020年元旦节前A股的强势表现,加上央行在元旦假期释放出降准利好,让投资者对1月份A股市场的走势充满了期待。事实上,在美股市场上有所谓“一月效应”的说法,也就是美股在1月份上涨的概率较大,是全年比较确定的做多时间窗口,其中的原因有多重解释,包括美股投资需要缴纳“资本增值税”所带来的税务窗口效应、公募基金的调仓换股以及“年终奖”投入股市的资金效应等。相比之下,A股1月的上涨效应并不如美股显著,笔者统计了上证指数2000-2019年20年间的走势,发现指数在1月份的涨跌比为11:9,平均涨幅仅为0.14%,多头虽然略占上风但并未占据明显优势;这其中,还出现了两次超过10%的月跌幅,分别是2008年的-16.69%和2016年的-22.65%,跌幅显著超过涨幅居前的2000年和2003年,这两次分别上涨12.32%和10.27%。整体来看,A股在1月份的表现波动较大,20年之内月度涨跌幅在3%以内只有4次。因此,美股的“一月效应”并不能简单套用在A股身上。

但如果将上证指数1月份和全年的涨跌幅进行交叉对比,则会看出二者存在明显的正相关。也就是说,1月份的涨跌对全年走势有明显的预测效应,过去20年中有15年二者表现出同步涨跌,准确率高达75%。这其中,1月份涨跌幅波动在8%以上和全年涨跌表现出100%的正相关,如2000年1月上涨12.32%,全年上涨51.73%;2003年1月上涨10.47%,全年上涨10.27%;2008年1月下跌16.69%,全年暴跌65.39%;2010年1月下跌8.78%,全年下跌14.31%;2016年1月下跌22.65%,全年下跌12.31%等。因此,A股的“一月效应”更多体现在“一叶知秋”上,即1月涨跌对全年涨跌的预示。

1月份为何会有“一叶知秋”的效果?笔者认为,这其中资金面的因素至关重要。一般来说,1月份是全年资金面比较宽松的时间点之一,而且年末的结算和排名压力已经告一段落,各路资金往往倾向于在1月份“早投入、早收益”,抢占全年收益的有利局面。以刚刚过去的2019年为例,1月份就是全年的最低点,如果资金不在1月份动手快速建仓,那么全年要跑赢大盘、实现超额收益的难度将大大增加。而主力资金在1月份的运作,也有助于在春节假期结束之后吸引年终奖等增量资金入市抬轿。此外,美股为首的境外市场在1月份相对强势的表现,也最大限度降低了境外股市输入性利空对A股的影响。在诸多有利条件下,如果1月份还没有上涨甚至大跌,那么往往预示着全年资金面或政策面不容乐观,影响主力资金进场的意愿,全年的走势自然很难有太好的表现。因此,投资者对一叶知秋的“一月效应”应当密切关注,特别是2020年1月出现超过8%以上的涨跌幅,则对全年股市的强弱有重要的参考价值。

从刚刚过去的12月份走势来看,A股展现了良好的韧性,股指重心逐步上移,这其中和陆港通北向资金为代表的外资持续净买入不无关系,这点也是2020年1月A股资金面和早年不同的关键因素之一。除了有外资持续流入的加持外,2020年元旦假期就已经有降准消息宣布,预示着全年货币政策稳健宽松的基调,继续保持适度宽松支持实体经济并和境外市场基本保持一致,这对A股年初的资金面也是一大利好。因此,对1月份A股的资金面总体来说可以适当乐观看待,对全年市场的运行格局也将会有深远的影响。

但1月份也有一些利空因素让局部个股承受压力,比如巨量解禁潮来袭,对于一些解禁股相对现有流通股比例较大、估值较高的品种,将面临一定的套现压力。即使限售股未必在1月份就立刻减持,但随时可能出减持公告,给股价走势带来不确定性。此外,1月份也是年报预告的高峰期,特别是一些净利润变动幅度较大的公司,将在1月底之前公告完毕,其中盈利状况大滑坡的公司将出现“爆雷”,直接冲击股价走势。特别是今年春节假期从1月24日就开始,意味着需要年报预告的公司将在1月23日之前密集发布,比春节在2月的年份要提前一周以上。因此,春节的长假效应也可能导致一些资金在中旬之后操作趋于谨慎,特别是一些业绩可能大幅波动的中小盘股,主力资金在1月份参与的概率将有所降低。

因此,在2020年1月特别是在中旬之后,投资者需要重点回避一些业绩前景不明、存在解禁套现压力的中小盘股,重点关注低估值行业的龙头品种。本周一证券板块中市值最大的中信证券出现涨停,而小券商的表现则相对落后,某种程度上预示“以大为美”的阶段来临,其中的信号值得高度关注。

(本文已刊发于1月4日的《红周刊》)