股市震荡,需要注意什么?跨年行情,应该如何布局?【立即开户,领取福利】

(上图转载自网络)

天下足球20周年特别节目,多少人看哭了?特别节目中评选出了一套过去二十年的“最佳阵容”。阵型采用3-4-3,卡西、拉姆、卡纳瓦罗、拉莫斯、伊涅斯塔、皮尔洛、齐达内、哈维、C罗、大罗、梅西入选。满满的青春回忆!

如果基金圈也有最佳阵容,

梅西的位置你想留给谁?

小编心目中的最佳选择 --- 万家智造优势。

灵活转身、闪电突破、精准破门,它有着一名前锋型选手的所有优点。

灵活转身、精准破门

万家智造优势成立于2018年8月,成立至今做了好几次成功的行业投资选择。

2018年10月,先于市场提前布局了景气周期将会确定性反转的养殖板块。

2019年1季度末开始,逐步加仓了以华为产业链为代表的消费电子板块。5月美国对华为限制政策超出预期,不过坚持持有并择机在回调中继续加仓。6月之后,以华为、苹果为企业核心的消费电子、5G 产业链、半导体逆势启动。

2020年4月之后,国内疫情得到充分控制,产业链率先复苏,且流动性充裕,积极参与到股市反弹,重点配置医药、消费建材、黄金和新能源汽车。3季度,除了延续上半年的配置,还增加了化工、有色等周期板块配置,周期板块近期表现优异。

正是因为一系列成功的投资运作,万家智造优势过去两年回报120.32%。

数据来自万家基金,经托管行复核,截至2020.10.30

成长黑马、风格犀利

如此精准的行业选择,也源于万家智造优势基金经理李文宾善于从行业比较维度出发,通过景气周期和竞争格局研究,自下而上精选出潜力十足的成长黑马。

什么是行业比较?李文宾表示,不同行业都处在不同的生命周期、景气周期,可以通过景气周期维度挖掘上行的行业。比如,2018年末重点布局养殖板块,正是因为当时生猪养殖板块进入去产能阶段,判断在2019年猪周期景气度会向上。而找到景气度好的行业之后,就会去总结不同行业的竞争要素是什么。举例来说,对于零售行业来说,渠道很重要;对于半导体来说,技术研发很重要;对于新能源汽车来说,相关上市公司在新车的智能化、电动化,在电池的高效化等表现方面至关重要。确定了景气行业和竞争要素之后,再自下而上地根据竞争要素去挑选上市公司,看哪些上市公司最具竞争优势。

同时李文宾也表示,非常注重竞争格局,因为有的时候我们会发现,行业往上走,但是上市公司却赚不到钱,这有可能就是竞争格局非常糟糕。比如2004年前的空调行业就是这样,当时国内空调行业整体增速非常快,所以很多中低端、中高端、甚至地方品牌都进入空调市场试图抢占市场份额,上市公司开始了非常惨烈的价格战,因此盈利不断下调。2004年之后,虽然行业进入了平稳增长期,但经历了5-10年的价格战之后,很多地方企业推出了空调市场,相关龙头公司在技术和成本的推动下不断扩大市场份额,因此企业盈利开始大幅提升。

以行业比较为基础,通过专注于景气周期和竞争格局研究,李文宾希望挖掘到高质量成长黑马,并且从盈利的释放节奏、盈利的质量、盈利的可持续性精挑细选构建组合。

对于未来的投资思路,李文宾表示是总体投资逻辑还是投资到竞争格局最好,且成长逻辑最硬的一些细分领域和板块。从行业角度来看,认为新能源汽车、光伏、半导体、消费建材、医药和食品饮料板块不仅受益于全球经济复苏,同时本身行业也处在高景气周期,将会是未来重点关注的方向。

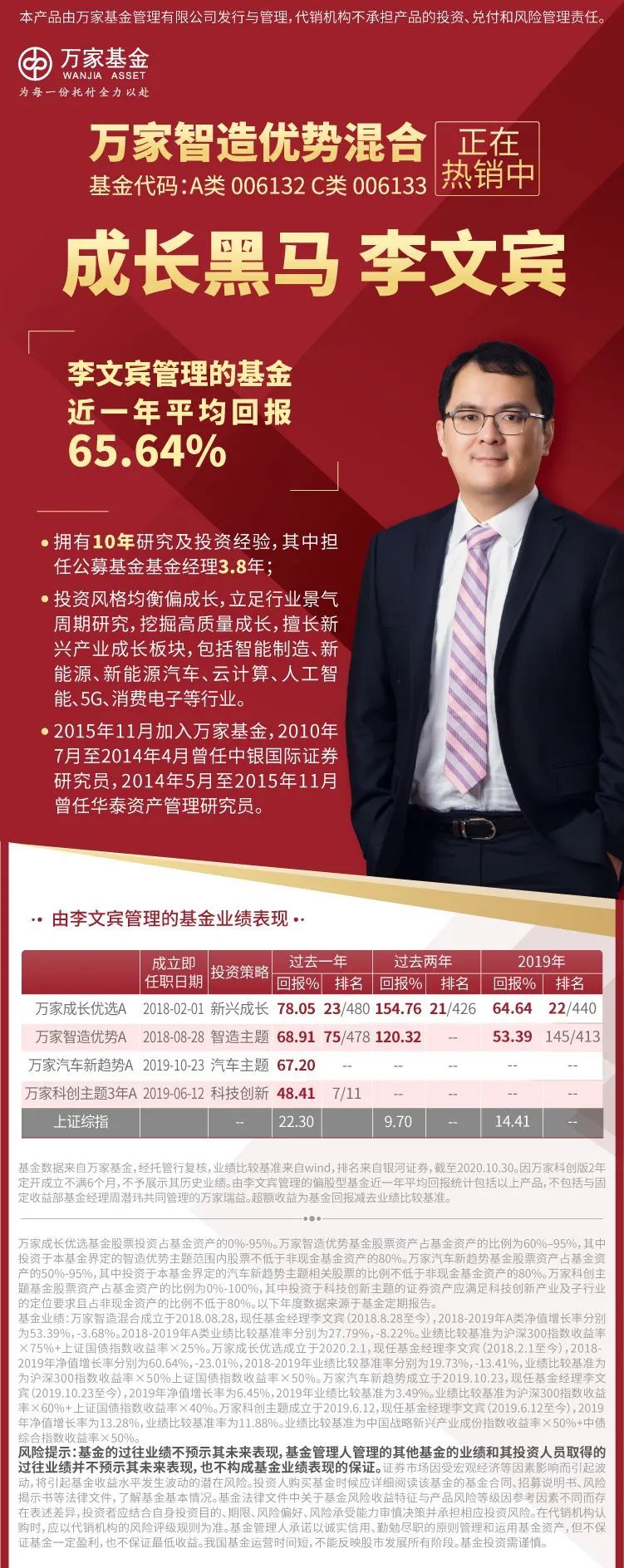

李文宾管理的基金完整历史业绩如下

万家成长优选成立于2018.2.1,A类份额为银河灵活配置型基金(股票上下限0-95%+基准股票比例30%-60%)(A类)。A类2018-2019年净值增长率为:-23.01%,64.64%;2018-2019年业绩比较基准收益率为:-13.41%,19.73%。

万家智造优势成立于2018.8.28,A类份额为银河偏股型基金(股票上下限60%-95%)(A类)。A类2018-2019年净值增长率为:-3.68%,53.39%;2018-2019年业绩比较基准收益率为:-8.22%,27.79%。

万家科创主题成立于2019-06-12,A类份额为银河封闭式科创主题灵活配置型基金(A类)。A类2019年净值增长率为:13.28%;2019年业绩比较基准收益率为:11.88%。

万家汽车新趋势成立于2019.10.23,万家科创板两年定开成立于2020.8.3,成立暂不满一年,暂不列示完整历史业绩。

声明及风险提示:证券市场价格因受到宏观和微观经济因素、国家政策、市场变动、行业和个股业绩变化、投资者风险收益偏好和交易制度等各种因素的影响而引起波动,将对基金的收益水平产生潜在波动的风险。投资人购买基金时候应详细阅读该基金的基金合同和招募说明书等法律文件,了解基金基本情况,及时关注本公司官网发布的产品风险等级及适当性匹配意见。由于各销售机构采取的风险评级方法不同,导致适当性匹配意见可能不一致,提请投资者在购买基金时要根据各销售机构的规则进行匹配检验。基金法律文件中关于基金风险收益特征与产品风险等级因参考因素不同而存在表述差异,风险评级行为不改变基金的实质性风险收益特征,投资者应结合自身投资目的、期限、风险偏好、风险承受能力审慎决策并承担相应投资风险。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。我国基金运营时间短,不能反映股市发展所有阶段。

基金的过往业绩不预示其未来表现,基金管理人管理的其他基金的业绩和其投资人员取得的过往业绩并不预示其未来表现,也不构成基金业绩表现的保证。基金有风险,投资需谨慎。