股市震荡,需要注意什么?跨年行情,应该如何布局?【立即开户,领取福利】

顶级基金经理助力,周期板块“老树开花”,这是交易性配置还是战略性投入?

来源:资事堂

作者 | 陈嘉懿

编辑 | 袁畅

近期市场的变化,只能用一句话概括,昔日“牛夫人”,再成“小甜甜”。

此前的热门板块消费、医药等行业的白马股轮流破位下跌,被称为“每日杀一马”。

而银行、有色、化工等“牛夫人”板块“扶摇直上”,曾经让人“深鞠一捧泪”的上述板块持有人和研究员,同步绝地逢生,一时间更是成为段子主角。

这是投资风向的被“扭曲”,还是原有估值思维的“沦丧”?是短期的风向变化,还是中期的价值和发现?

更令人惊讶的是,一批知名的百亿级别基金经理,近期的组合表现明显呈现异常状态,有较大概率可能,他们已经提前埋伏,或正在成为这一轮资产风格切换的推手。

如果是这样,近期短期的行情延续时间,可能会明显超于预期。

01

市场风格变化

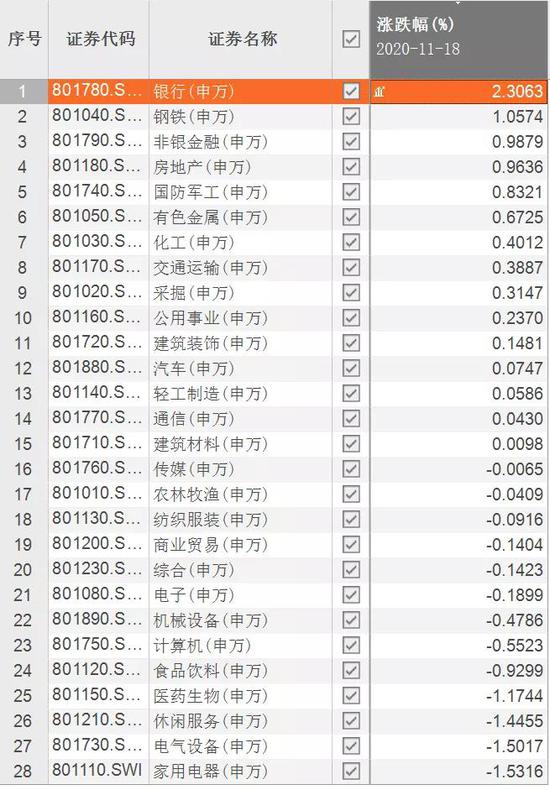

过去两天,银行、有色、化工、钢铁等周期板块持续发力,风头重新强劲。

比如,11月18日,银行可谓是“扬眉吐气”。成为了申万一级行业中唯一一个涨幅超过2个点的行业。钢铁、有色等板块也同步位列市场涨幅前列(见下图)。

与此同时,而一些年内的强势行业,包括电子、计算机、食品饮料、医药等,都出现了不同程度的下跌。

在这样市场风格突出的日子里,一些基金产品亦表现出了不同于估算值的表现,令人关注。

比如,某网红公司的一款产品,就呈现出了这样的特征。当日,第三方净值估算上涨仅0.44%,实际涨幅超过1.1%。

一些知名基金经理所管理的产品呈现更为夸张的表现,或许更有代表意义。

02

赵枫不跌反涨

赵枫管理的睿远均衡价值三年持有混合在某平台上估算净值下跌0.2%,最终净值上涨超过0.7%。

睿远均衡价值是三年持有期的产品,同时限制1000元以上的大额申购,因此几乎可以忽略资金买入卖出带来净值波动的可能性。

那么,这种超幅度上涨,应当来自于基金的持仓。

若以睿远均衡价值三季报披露的十大重仓股18日波动来看,有半数出现下跌,跌幅最大的隆基股份跌幅超过3.75%。

还有4只进入上市公司的十大流通股东却没有进入单只基金前十大重仓股的个股,情况也是类似,健康元、卧龙电驱出现下跌。

这14只股票合计占净值比例约60%,若以这些股票来看,组合至少下跌0.12%。

在三季报中,赵枫关注到,A股市场三季度延续了二季度的上升势头,创出今年以来的新高。在这个过程中,新能源、医药和消费品等成长类个股继续为投资者所青睐,表现突出;另一方面,以银行、地产为代表的传统行业却表现平平,成长和价值风格在股价表现上的差异持续扩大。

他亦提到,组合通过行业的分散和风格的均衡减小净值的波动水平。在三季度,减持了前期涨幅较高的医药和消费类个股,增持了地产等估值较低的个股。

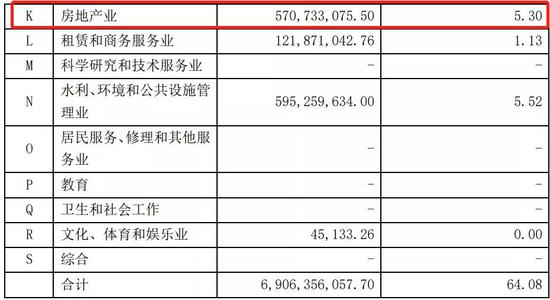

从整体行业的持仓看,A股股票金融业占基金资产净值比例约4.23%,房地产业占基金资产净值比例约5.3%;港股通投资方面金融业占基金资产净值比例约2.33%。

在四季度,赵枫是否进一步增持了金融与地产等行业?这值得进一步观察。

同时,历史上,赵枫对银行股等颇有研究。以他管理过的交银精选为例,从季报看,2006、2007年招商银行始终是该产品的第一或第二大重仓股。

03

百亿基金跨界“金融”

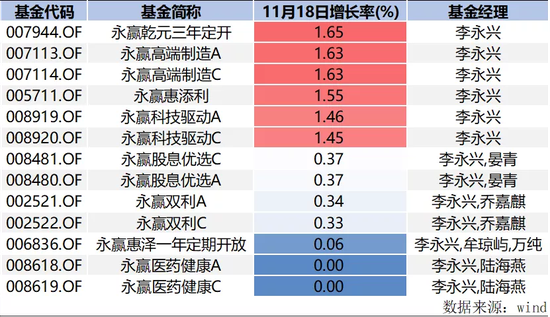

除了前述的明星基金外。11月18日的基金业绩涨幅排行榜上,还有许多名字带有高端制造、科技驱动等名称的基金也位列靠前,比如永赢高端制造、永赢科技驱动这样的基金。

上述两只产品均有李永兴单独管理。同时,由他单独管理的永赢乾元三年、永赢惠添利亦在当日的涨幅前50名之列。几只产品当日涨幅均接近或超过1.5%。

值得一提的是,李永兴是业内典型的自上而下的基金经理。截至三季度末,他的管理规模超过110亿元。11月18日,他单独管理的产品较与他人共同管理的产品,明显收益率更高,表明他的组合比较适应近期的市道。

而李永兴管理的产品18日的涨幅,亦超过了第三方平台的估算值。以永赢科技驱动为例,当日估算涨幅约0.45%,而实际涨幅超出估算1个百分点有余。

从永赢科技驱动三季报看,新华保险、中国平安、招商银行在前十大重仓股的前2、3、4位,当日均有上涨。即使如此,前十大重仓股估算的涨幅不到0.68%,与实际涨幅仍有差异。

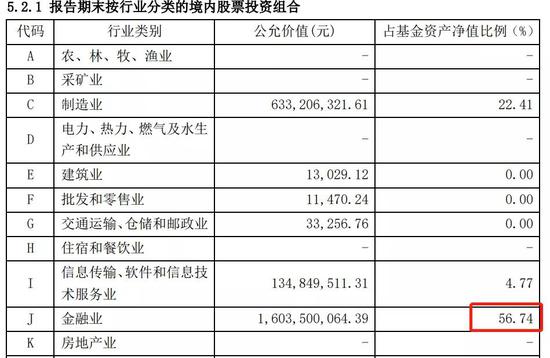

因此,有相当大的概率,李永兴进行了持股结构的调整。不过,若看三季报按行业分类的投资情况,会发现金融业占基金净值比例超过56%。因此亦不排除是十大重仓股后的持仓对当日净值贡献的情况。

当然,如此成批成系列的扑入金融,是否完全正确,仍有待观察。从历史上看,大幅行业切换的组合是有一定失误概率的。李永兴能否成功避险、乘风破浪还有待未来时间的验证。

扫二维码 领开户福利!