作为金牛老将程洲在从业20年之际推出的“开年之作”,国泰鑫利一开始发行就引起了广泛的关注。这只基金究竟有何特点?程洲又将如何操作,力争为投资者赚到钱?今天我们请来了程洲为我们答疑解惑。

注意喽!文末还有惊喜!

基金经理档案

国泰鑫利拟任基金经理程洲

★ 从业20年金牛老将,近5年任职回报近20%,超越全市场90%的偏股型基金经理

★ 金牛奖、金基金奖、明星基金奖、英华奖等基金业奖项“大满贯”获得者

数据来源:Wind,截至:2019/12/31。同类偏股型基金共522位,程洲排名43/522。

鑫利的投资方法?

Q:鑫利的投资目标是啥?您如何实现?

鑫利是混合型基金,股票仓位0-45%,投资目标是追求持续稳定的长期收益。

我跟客户交流时发现,即便是专业的机构客户,也想以尽可能低的风险去获取收益,因为长期来看,它的持续性更强,在长期的复利积累下,投资收益可能更好。

想实现这样的投资目标,鑫利或将选择“固收+股票+新股申购”的投资策略。

固定资产打底

精选高等级信用债,严控风险,力求贡献“底仓收益”。

股票资产增强

股票仓位0-45%,精选行业龙头,力求增厚收益。

参与新股申购力争确定收益

积极参与科创板等新股申购,力争获取绝对回报。

我以相似策略管理的国泰聚利半年定开产品,过往每个封闭期都赚到了钱,且年化回报>8%。注1

Q:鑫利为何用“每笔份额一年持有期”的模式?

对于投资者

对于基金经理

避免短期非理性申赎,提升盈利概率;且在一定程度上兼顾资金流动性。

确保基金经理有足够的时间专注挖掘长期价值,力求增强基金收益。

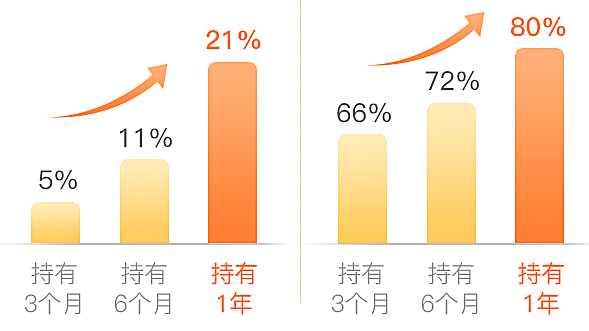

以程洲管理的国泰聚信为例,成立以来任意时间买入并持有1年的正收益概率和平均收益率显著提升。

平均收益率

正收益概率

数据来源:Wind,数据区间2013.12.17-2020.1.6

Q:我平时都买银行理财,适合买鑫利吗?

我管理的基金超额收益来源于三个方面:

灵活调整仓位,提前应对市场变化

我会根据对市场的研判,提前对基金的权益仓位做加仓或者减仓的调整,力求保持基金净值的平稳增长。

程洲管理的国泰聚信权益仓位变化

数据来源:国泰基金定期报告。数据区间2015.1.1-2019.9.30。

分散投资,捕捉行业机遇

行业配置均衡是我一贯的投资思路。一是行业轮动各个行业都有机会;二是均衡配置也可以分散风险。

鑫利在行业选择上会更加聚焦:

◆国内重点突破、有望成为成长主线的5G、半导体

◆ 特斯拉产业链催化,代表未来发展趋势的新能源汽车

◆ 在全球供应链中地位高、市场份额增长潜力大的特色原料药

精选龙头,和好公司共成长

我的持仓个股有两个特点:龙头居多、估值偏低。

◆ 企业业绩逐渐呈现出“强者恒强”的分化局面。预计未来龙头企业的发展空间会更为广阔。

◆ 选择低估值股票,安全边际更高。这样出错的概率低,那么赚钱的概率就会更大。

用合理的价格买入好股票后,我会耐心等待,赚估值和业绩同时提升的钱。

行情能否继续?

Q:站在当下,您如何看待市场后续走势?

鑫利主要的收益来源或是固收资产、股票资产和新股申购,因此我从这三方面简单谈谈我的看法。

A股市场:2020年或震荡上行

中央工作会议强调“稳字当头”,预计2020年财政政策积极,货币政策灵活适度。叠加外部不确定因素落地,预计2020年A股或震荡上行,结构性机会突出。

债券市场:基本面对债市支撑仍在

2020年,宏观经济或走稳。但海外主要经济体仍有走弱风险,外需疲弱制约出口空间,经济向上动能有限。加之货币政策仍有宽松空间,基本面对债市支撑仍在。

科创板新股:提升空间较大

科创板主要面向科技创新企业。当前中国科技正处于两轮科技红利的中点,科技股市值占比远小于美国,未来科技股在A股市值比重有很大的提升空间。

现在还能买吗?

Q:市场已有一波涨幅,买新基金还赚钱吗?

当前大盘点位在3100点附近震荡。从估值来看,上证综指估值仍低于近5年约80%的时期,投资性价比较高。

从历史数据看,买入3200点以下成立的混合型基金并持有至今,年化收益率和持有1年后正收益概率显著提升!

平均年化收益率

持1年后正收益概率

数据来源:Wind,数据区间2001.12.8-2020.1.15。此处删除2019年后新成立的混合型基金。共有2902只基金参与统计。

国泰鑫利一年持有期混合C(008667)

金牛老将+机制升级,力求提升投资体验

了解产品详情

SURPRISE SCENE

惊喜好礼