12月以来,A股在经历了长达半年的震荡行情后不断向上突破,跨年行情如期上演。结构上,科技成长的高景气成为市场一致预期,叠加开年“降准”等股市流动性改善下,科技股春季行情演绎极为顺畅,但估值偏贵、性价比不足的问题亦逐渐凸显。相较而言,红利投资作为低估值高股息的“顺周期”资产,则并未如市场此前预期大幅演绎,估值修复仍较为克制。那么,春季攻势还有哪些可以期待?红利投资等“顺周期”资产还有表现机会吗?

稳增长持续发力,节后“顺周期”催化密度有望增加

1月专项债发行如期放量,国内宏观环境仍利好“顺周期”行业。截至2020年1月8日,全国已公布的专项债发行计划规模为6450亿元,占财政部提前下发的一万亿额度的64.5%,为去年同期发行规模的357%。政策“逆周期节”托底导向明确下,2-3月经济数据验证改善存在超预期发酵空间,叠加春节后,3月份“两会”前后是“十四五”规划窗口期,政策端催化密度有望增加,低估值的“顺周期”资产有望接力春躁2.0行情迎来上涨。

数据来源:中国债券信息网,Wind,中信证券研究部,截至2020-01-08

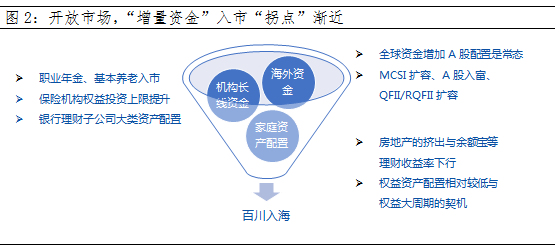

长期资金入市“拐点”渐近,重视高股息策略价值

随着中国“房住不炒”致地产资产属性降低、养老金体系进一步完善、加快金融开放促进外资流入等政策的推进,以及“万亿级”银行理财入市蓄势待发,A股市场正迎来越来越多长期且稳定的资金,红利策略则与这部分增量资金匹配性较高。一方面,在打破刚兑、无风险利率下行背景下,未来增配权益资产来提高长期收益率势在必行,“高股息”策略有望率先成为机构投资人利率债的“优质替代;另一方面,股息率作为重要的价值因子择优效应明显,“高股息率”企业通常意味着低估值、高ROE、稳增长的优质资产,进可攻退可守。

数据来源:富国基金整理

知微见著,从成分股行业分布看“顺周期”属性

以中证红利指数——聚集沪深两市股息率最高的100家公司为例,目前其成分股主要分布在房地产(15.07%)、交通运输(11.92%)、钢铁(11.85%)、银行(9.34%)、化工(6.48%)、汽车(5.68%)、建筑装饰(5.58%)等行业,绝大权重分布在“顺周期”重点关注方向。且指数整体PE估值水平回落至7.78,历史分位20.08%附近,具备向上弹性。展望后市,待科技成长相对收益演绎充分后,节后春季攻势2.0增配“低估值、业绩稳定、分红可观”的红利资产相对性价比更高。作为“顺周期”的核心资产,红利投资有望凭借“低估值高性价比+稳增长发力+经济数据真实改善”迎来超额收益,建议优先关注富国中证红利指数增强基金(100032.OF)。

数据来源:wind,截至2020-01-15