跨年行情预期升温,沪指有望挑战年内新高,风格切换如何踏准节奏?立即开户,不错过下一波大行情!

来源:诺亚研究工作坊

上周五,工农中建交五大国有银行以及股份行中的招行、平安、兴业同日公告,将暂停个人黄金、白银等贵金属开户业务。给出的理由如出一辙:受国际政治经济形势、新冠疫情等影响,贵金属市场价格波动剧烈,投资交易风险加大。这也是继“原油宝”事件后,多家银行再次在同一时间统一行动。

那现实中究竟发生了什么,让多家银行几乎在同一时间集中公告?

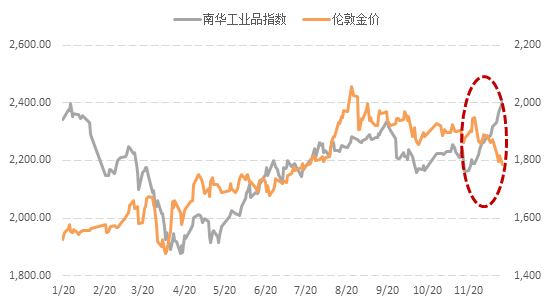

7月末至8月初,国际贵金属价格一度直线上行,金价历史高点被持续打破。8月7日,伦敦金价一度上升到2074美元/盎司。在这之后便开启了震荡回调之路,不到三个月的时间累计跌幅13.8%,而主要的下跌基本是在11月产生。

就在黄金持续性下跌的过程中,另一边的商品节节攀升,原油、铜等主要工业品价格强势上涨。股市也是被这种“再通胀”交易逻辑点燃,顺周期板块扛起了A股上涨的大旗。

商品涨黄金跌

数据来源:同花顺、正行产品筛选与研究中心,数据截止2020/11/27

周期起舞

数据来源:同花顺、正行产品筛选与研究中心,数据截止2020/11/27

11月申万涨幅前五行业

数据来源:同花顺、正行产品筛选与研究中心,数据截止2020/11/30

理论上来说,如果是通胀交易,黄金价格应该是上涨的。11月下旬以来,通胀预期回升,实际利率下降,但金价却不升反降。

市场上比较流行的观点是:疫苗出来之后避险情绪下降,资金从黄金中流出导致金价下跌。但我们认为这种解释只是一种解释而已,风险偏好与金价涨跌的关系在历史上是很不稳定的。2006-2007年是risk-on的高潮,当时金价也是创出新高。

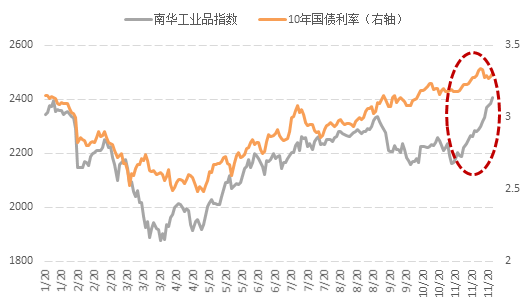

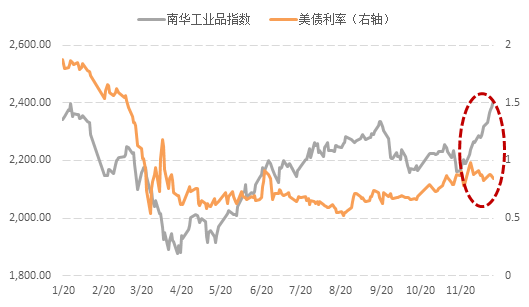

这种资产走势背离的不止于商品和股市,债市也同样存在。债市利率与商品价格走势截然相反,国内国债利率小幅上行主要是受信用违约导致的流动性冲击影响。

商品与债市的背离

数据来源:同花顺、正行产品筛选与研究中心,数据截止2020/11/27

商品与债市的背离

数据来源:同花顺、正行产品筛选与研究中心,数据截止2020/11/27

总结资产走势背后的逻辑:黄金下跌反映的是未来美联储货币宽松会边际收紧或者扩表节奏放缓,并且不认为通胀会大幅上行;商品的乐观预期说明通胀压力较大;债市的平稳代表投资者对未来货币宽松较为乐观,并且也不认为通胀会大幅上行。资产走势的背离反映市场对美联储货币政策以及通胀方面的分歧。

最近的美联储会议纪要显示:多名美联储与会官员担心,大幅扩大持有资产的规模可能产生意外的后果,虽然会议纪要上并没有详细说什么是意外后果,但IMF几乎同一时间也发出了类似的“警告”。

为了应对此次危机,美联储一口气扩张了3万亿的资产负债表,资产规模几近翻倍。虽说08年金融危机期间也曾这么做过,但那一次的流动性基本上是在金融体系中,M2增速也只是从5%上升到10%。而本次扩表释放的流动性是针对实体经济,给居民部门直接发钱和提供工资和失业补贴,并且M2增速从7%飙升到24%。

超发货币并且流入到实体经济,也是市场对于通胀担忧的焦点。果真如此的话,美联储可能不得不考虑提早收缩或者是放慢节奏。另外,人民币的强势和我国货币政策的提早边际收紧,在一定程度上也对联储进一步扩大宽松起到抑制作用。在海外绝大多数国家产能不足的情况下,美国商品需求很重要的渠道来源就是中国,高企的中美利差和边际收紧的货币政策助力的强势人民币,有抬升美国输入性通胀的作用。

回归过去,资产走势出现分歧也时有出现。随着时间的推移,必然会由分歧回归一致,正确(核心)的主线也会浮出水面。此时,联储是否提前缩表?通胀是不是会大幅上升?看的会更加清楚。

扫二维码 领开户福利!