聪明资金在买啥?炒股神器查一查!每天精选3只主力抢着买的股票!原价99元/周,限时68元/周体验

热点栏目

热点栏目炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

火热的新能源赛道,正在吸引越来越多的企业加入。这不,主营金融业务的A股上市公司新力金融(维权),狠心抛弃了金融主业,一头扎进了新能源领域,转型做起了锂电池。

不过,在重组停牌前一天,新力金融股价蹊跷的涨停了。不仅如此,在停牌前的11个交易日,该股突然连续放量上涨,期间涨幅超过39%,而沪指则下跌了3%,多元金融指数也跌了近1%。

股票停牌前,神秘私募的突击潜入,也引发部分网友质疑。新力金融披露的股东名单显示,9月30日至11月10日期间,上海通怡投资管理有限公司旗下的两个私募产品买入数百万股,新进公司前十大流通股东。而自11月25日复牌以来,新力金融又收获了两个涨停板,上述私募的浮盈不小。

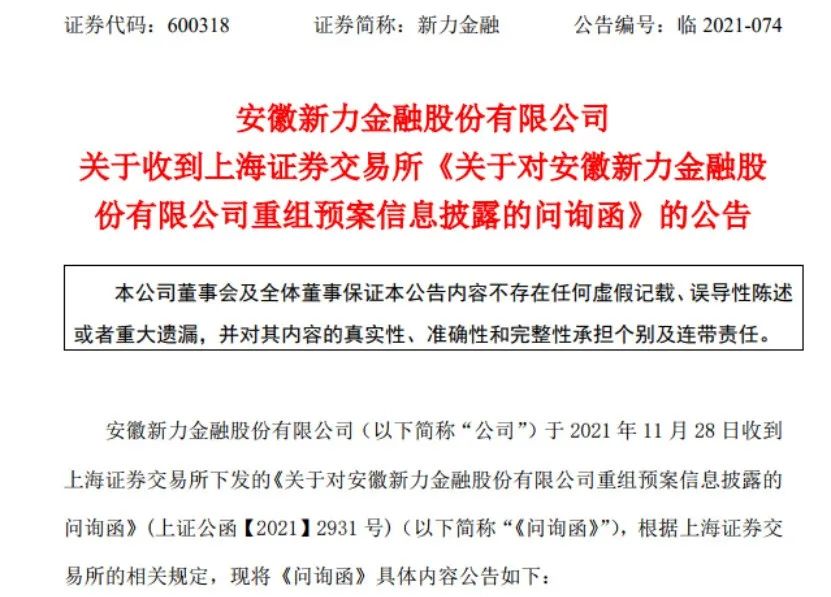

11月28日,新力金融收到上交所下发的问询函,要求公司补充披露停牌前筹划重大事项的具体过程,说明是否存在内幕信息泄露的情形。

新力金融收到上交所问询函

主营融资担保、小额贷款、融资租赁、典当等类金融业务的新力金融,拟置出类金融业务,并置入比克动力75.62%股权,从而将主营业务将转变为锂离子电池研发、生产及销售。上述重组预案披露后,11月25日、26日,新力金融连续两个交易日一字涨停。

值得注意的是,在重大资产重组停牌前一天,新力金融股价放量涨停,此事引发监管部门的关注。

11月28日晚间,新力金融收到上交所下发的问询函,要求公司补充披露:

1)停牌前筹划重大事项的具体过程,包括接触、协商、签订协议等主要节点和参与知悉的相关人员,说明是否存在内幕信息泄露的情形;

2)核实向上交所报送的内幕信息知情人名单是否真实、准确、完整,是否符合《证券法》第五十一条以及上交所《上市公司内幕信息知情人报送指引》等有关规定。请财务顾问核查并发表明确意见。

此外,针对新力金融此次重组预案,上交所还要求公司说明是否规避重组上市,是否符合重组条件。

具体来看,上交所要求公司说明本次仅置入比克动力75.62%股权而非全部股权的原因及考虑,以及对剩余少数股权的后续安排,是否存在刻意刻意降低向比克动力部分股东发行股份数量以规避重组上市的情形。

此外,重组预案显示,比克动力产品应用于消费类产品、新能源汽车及后备储能等领域,2019年、2020年、2021年前9个月,公司营业收入分别为13.83 亿元、15.64亿元和16.9亿元,净利润连续亏损,分别为-7.7亿元、-10亿元、-736.28万元。

上交所要求公司补充披露:1)报告期比克动力对应不同下游应用领域前五大客户名称、金额及占比情况;2)结合原材料成本、主要产品销售单价、产品结构、行业竞争等,说明比克动力大额亏损的原因及合理性;3)在尚未盈利情况下进行本次交易的必要性,是否有利于上市公司改善财务状况和持续经营能力,本次交易是否符合《上市公司重大资产重组管理办法》第四十三条的重组条件,是否符合上市公司和中小股东的利益。

新力金融转型锂电池赛道

11月24日晚间,新力金融披露产重组预案,拟将其持有的主要从事融资担保、小额贷款、典当和融资租赁等类金融业务的公司股权置出上市公司,同时置入比克动力75.62%股权,差额部分由新力金融以发行股份的方式购买,同时募集配套资金。上述交易预计构成重大资产重组与关联交易,但不构成重组上市。

具体来看,此次交易方案包括重大资产置换、发行股份购买资产及募集配套资金三部分。

其中,拟置出资产包括德润租赁58.48%股权、德信担保100%股权、德众金融67.5%股权、德善小贷56.51%股权和德合典当77.05%股权,置出资产的最终承接主体为上市公司控股股东新力集团或其指定的第三方。

同时,新力金融拟向交易对方以发行股份的方式购买拟比克动力75.62%股权,与拟置出资产交易价格的差额部分。经协商,本次股份发行价格确定为7.27元/股。上述两步互为条件、同步实施。

在此基础上,新力金融拟定增募集配套资金,用于标的公司项目建设、补充流动资金及支付中介机构费用。

上述交易完成后,比克动力将成为新力金融的控股子公司,新力金融的主营业务也将转变为锂离子电池研发、生产及销售。

新力金融表示,本次交易是上市公司在原有业务面临转型升级压力背景下,为了寻求新的业务增长点、提升公司的盈利能力而进行的交易。通过本次交易,具有较强竞争力、良好市场前景的锂离子电池业务将注入上市公司,从而为公司提供新的业务增长点,如比克动力发展符合预期,则将提升公司盈利能力。

新力金融称,锂离子电池行业发展迅速且具有较高壁垒,若公司采取自行投资的方式进入,则存在较大的市场进入难度和较长时间的初始经营风险。随着本次差异化资产注入,公司能够快速切入新能源行业,有利于公司拓展新业务,构建上市公司在锂离子电池行业的市场竞争力。

比克动力此前两次冲刺A股失败

比克动力主要从事锂离子电池的研发、生产及销售,主要产品包括圆柱形电池、聚合物电池和方型电池,主要应用于消费类产品、新能源汽车及储能等领域。目前主要通过销售圆柱形电池产品实现盈利。目前,比克动力的估值及交易对价尚未最终确定。

此次并非比克动力首次冲刺A股,而是第三次了,此前两次均以失败告终。

2017年3月,长信科技计划作价67.5亿元收购比克动力75%股权。5个多月后,长信科技发布公告称,因海外上市公司分拆资产回归A股上市的有关监管政策尚未明确,公司决定中止发行股份及支付现金并募集配套资金收购比克动力75%股份的重组方案改为现金购买部分股份。

2018年2月,中利集团拟作价100亿元收购比克动力100%的股权。2019年1月中旬,中利集团发布公告,宣布终止收购比克动力。对于终止的原因,中利集团解释说,本次筹划重大资产重组期间,面对二级市场大幅波动、去杠杆等宏观经济环境因素,结合标的公司实际情况、公司未来发展规划,对本次重大资产重组产生较大不确定性。公司认真听取各方意见并与交易各方协商一致,为充分保障公司全体股东及交易各方利益,决定终止本次重大资产重组事项。

2019年,比克动力与多家上市公司陷入“连环债”,因受众泰汽车及华泰汽车未付货款影响,比克动力曝出现金流问题,当时为比克动力提供锂电池材料的A股上市公司容百科技、当升科技、新宙邦、杭可科技等多家上市公司被比克动力拖欠货款,应收账款逾期的问题相继曝光。

不过,上述问题似乎有所缓解。今年6月28日,容百科技披露公告称,公司对于比克动力的2.08亿元逾期账款已经实现全部收回。

从经营业绩来看,最近两年及一期,比克动力的经营持续亏损。2019年、2020年及2021年前三季度,营业收入分别为13.83亿元、15.64亿元和16.9亿元,净利润分别为-7.68亿元、-10.02亿元和-1706.22万元。近期比克动力业绩情况转好,经营活动现金流量有所改善。

除经营亏损外,比克动力还存在大量未决诉讼,涉及客户、供应商及股东等,主要包括起诉客户、因拖欠供应商货款被起诉、因触发股权回购及业绩补偿被股东起诉等,涉诉金额较大,存在潜在负债事项。一旦上述重大未决诉讼导致比克动力担责或对被告难以追偿,将会对标的公司经营产生重大不利影响。

新力金融表示,比克动力目前尚有大额未清偿债务,且部分债务已经逾期,存在银行账户被冻结情形。虽然比克动力相关经营情况趋于转好,同时管理层已制定未来还款及融资计划,但仍面临较大偿债压力。

8.××%理财券,额度有限先购先得,每位用户限购一次>>