原标题:【红包】两年翻倍!创业板成最大赢家?指数增强基金火了来源:景顺长城基金

2021即将迎来收官月,回顾过去两年市场,创业板似乎成为最大赢家。

在A股市场核心指数中,创业板相关指数领跑,创成长、创业板50、创业板指近两年涨幅分别达到171.08%、160.10%、109.96%,涵盖全部创业板公司的创业板综指涨幅也达到96.90%。相较之下,上证50指数、沪深300指数涨幅仅9.35%、26.21%。(数据来源:Wind,2019.12.01-2021.11.30)

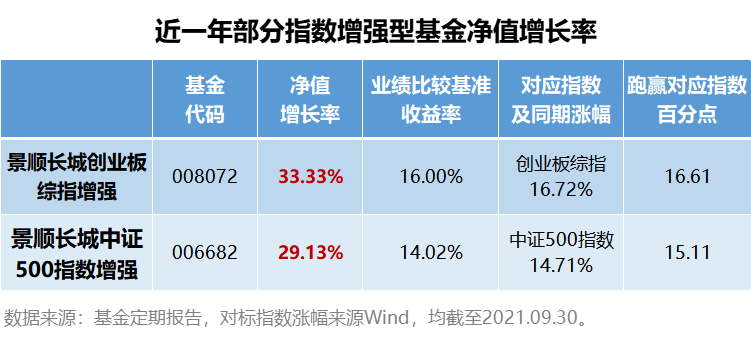

而在量化增强策略加持下,对应指数的增强型基金表现优异,“增强”效果明显。例如,景顺长城创业板综指增强基金自2020年5月25日成立以来累计净值增长率64.12%,同期业绩比较基准涨幅47.86%,创业板综指涨幅50.55%,超额收益显著。(数据来源:基金定期报告,对标指数涨幅来源Wind,截至2021.09.30。)银河证券数据显示,该基金近一年净值增长率在同类102只基金中排名第2。(数据来源:银河证券,截至2021.11.26,同类指增强规模指数股票型基金。)

热点快速轮动,量化增强优势尽显

“展望未来,我们预计市场将持续保持热度,并且热点逐步开始轮换,这样的市场环境非常适合量化模型的表现。”在年初公布的四季报中,景顺长城副总经理黎海威做出如上预测。

如其所言,今年来市场热点快速轮动,中小市值风格崛起,创业板综指大涨22.21%,中证1000指数、中证500指数分别上涨20.36%、13.43%。(数据来源:Wind,截至11月30日)

对应指数的增强型基金表现优异,均大幅跑赢标的指数。

分析来看,今年来指数增强基金表现出色主要有两方面原因:

一是今年以来市场风格多次切换,量化选股由于分散投资的特性反而能获得比较好的超额收益。二是今年以来市场中小市值风格占据主导,市场广度的有效性较好,量化恰好可以充分地利用广度选股优势获得超额回报。

鉴于量化投资的独特优势,景顺长城基金在量化投资领域探索多年。公司副总经理、量化及指数投资部总经理黎海威就是业内量化投资领域的领军人物。黎海威具有18年海内外证券、基金行业从业经验和14.1年投资经验,曾供职于美国贝莱德集团主动股票投资部,也经历了从A股量化模型从最初研究、搭建调试到运行成熟的全过程。

在黎海威的带领下,景顺长城量化模型经市场检验运作有效,超额收益显著。例如,景顺长城中证500指数增强基金,自2019年3月25日以来,每个年度均取得超额收益。(本基金2019/03/05-2019/12/31、2020年度、成立以来基金份额净值增长率/基准收益率分别为:-0.71%/-5.90%、34.43%/19.94%、65.15%/25.30%,数据来源基金定期报告,截至2021.09.30)基金三季报显示,截至今年三季度末,景顺长城中证500指数增强成立以来净值增长率为65.15%,期间基准收益率涨幅为25.30%,同期中证500涨幅为26.35%。(数据来源:基金定期报告,指数涨幅来源Wind,截至2021年9月30日)

此外,景顺长城沪深300指数增强基金自2013年10月29日成立以来总收益达224.80%,期间基准收益率为125.47%,同期沪深300涨105.68%。(数据来源:基金定期报告,指数涨幅来源Wind,截至2021年9月30日)

超额收益的来源是“选股”

指数增强的本质在于积小胜为大胜

那么,量化增强策略是如何发挥其作用的?

黎海威介绍:“相对于指数要获得超额收益,肯定是通过某种方式的超配和低配,也就是说你要做的跟指数不一样才可以获得超额收益。”

指数增强基金不论是通过主观选股还是通过量化选股,“增强来源”最直接的都是:择时、择股以及其他方法,其中选股能力是核心收益贡献来源。而景顺长城旗下指数增强基金的超额收益来源,主要是基本面量化选股。

以景顺长城创业板综指增强为例,在指数化被动投资策略基础上,景顺长城创业板综量化增强充分利用量化模型进行收益增强。景顺长城量化模型主要采用超额收益模型、风险模型、交易成本模型三大类量化模型分别用以评估资产定价、控制风险和优化交易。

其中,交易成本模型追求有效控制换手率,根据个股的市场交易活跃度、市场冲击成本、印花税、佣金等数据预测个股的交易成本。只有在预期收益超过交易成本时才会进行交易。

超额收益模型主要构建多因子量化系统,综合评估估值、盈利趋势、企业质量、情绪等多个因素。该模型以自下而上为主、自上而下为辅,分辨各证券之间的定价偏差。

风险模型主要用于事前控制投资组合对各类风险因子的敞口,包括市值规模、资产波动率、行业集中度,力求主动将风险控制在目标范围内。对于超额收益模型得分相同的股票,倾向于风险小的股票。

具体来说,景顺长城的量化模型“会以基本面选股为核心,对指数成分股及其备选成分股进行打分,基本面具备优势的个股得分高,反之,基本面欠佳的个股得分低。由于量化基金持股数量较多,随着时间的拉长,买入的高分股票会大概率跑赢卖出的低分股票,最终形成积小胜为大胜的投资过程,产生超越指数整体表现的超额收益。”黎海威解释说。

改革创新是保持经济增长的根本动力

创业板未来仍可期?

景顺长城创业板综指增强以创业板综合指数(399102)为跟踪标的,该指数是目前覆盖最全的创业板指数,囊括了全部的创业板上市公司,目前成份股有1050只,包含了一些暂时尚未纳入创业板指等、但本身又具有投资价值的个股。(数据来源:Wind,截至2021.11.30)

从行业分布来看,创业板综指覆盖电气设备、医药生物、电子等新兴成长行业,权重最高的五大行业分别是电气设备(24.92%)、医药生物(20.05%)、电子(12.01%)、机械设备(7.52%)、计算机(7.37%)。与创业板指数相比,创业板综指行业覆盖更全面、分布更均衡。(数据来源:Wind,截至2021.11.30,申万一级行业分布)

跟踪创业板综指、叠加量化模型的运用,使景顺长城创业板综指增强基金持仓更分散,单只股票持仓低,对交易成本不敏感,因而在今年中小市值风格占优的行情中,更能取得较好的表现。

当创业板经历了近两年的快速上涨后,未来投资机会如何?

黎海威认为,长期来看,改革创新是保持经济增长的根本动力,在科学技术带动产业升级的大背景下,我们对经济的长期健康发展持较为乐观的态度。当前时点股债都没有系统性风险,权益市场仍具备结构性配置机会,具有较高成长性的行业和较强竞争力的公司,将具备较高的投资价值。展望未来,我们预计市场将持续保持热度,并且热点逐步开始轮换,这样的市场环境非常适合量化模型的表现,同时我们要警惕海外风险以及政策收紧带来的市场风险。