市场赚钱效应升温,风格却不断切换,抓住低吸潜伏的好时机!立即开户,踏准节奏,不错过下一波大行情

(来源:wind,截至12月15日,主动权益基金包括wind开放式基金分类-股票型基金-普通股票型基金,混合型基金-偏股混合型基金、灵活配置型基金)

业绩吸睛,也带来规模的增长,截至今年10月底,公募基金总规模已经超过18万亿元。(来源:中国基金业协会)

在这种高速发展的体量下,一些投资者在社交平台中表达了自身的担忧情绪:“帅不过三秒,牛不过三年”,两年基金已经涨很多了,2021年能否延续这种强势呢?

回溯历史:“牛不过三”是小概率现象

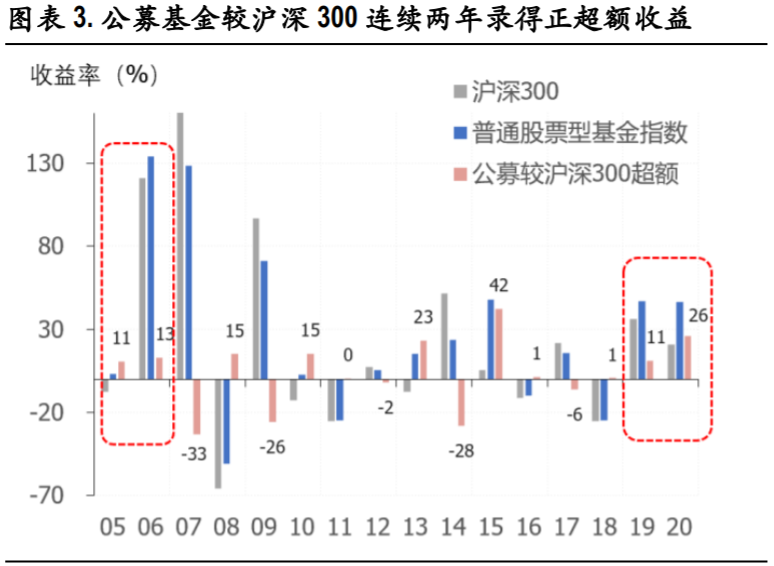

此前中银证券在《2021年度基金投资策略:巧借北上风,扬眉连三载》研报中指出,历史上主动权益基金近两年持续跑赢沪深 300 指数实属罕见。

中银证券统计了过去15年的市场情况发现,仅有2005年和2006年、2019年和2020年初至今两个区间,是公募基金较沪深300连续两年录得正超额收益的。

(来源:中银证券,2005/1/1-2020/11/20)

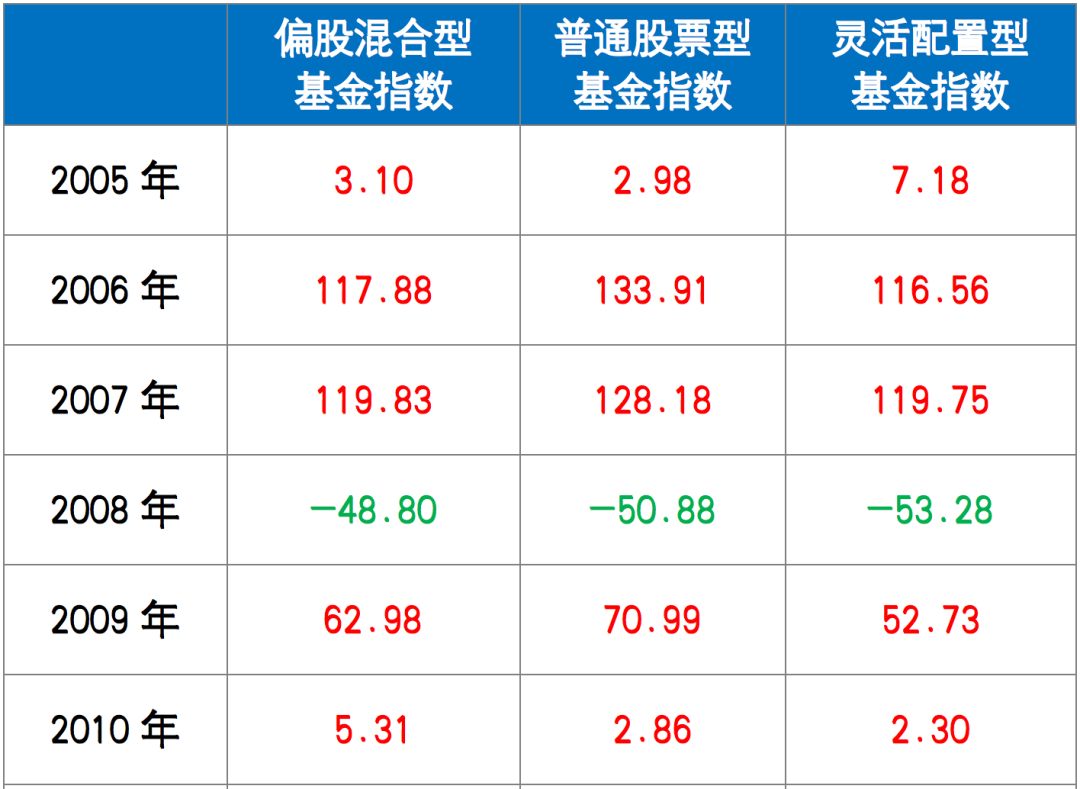

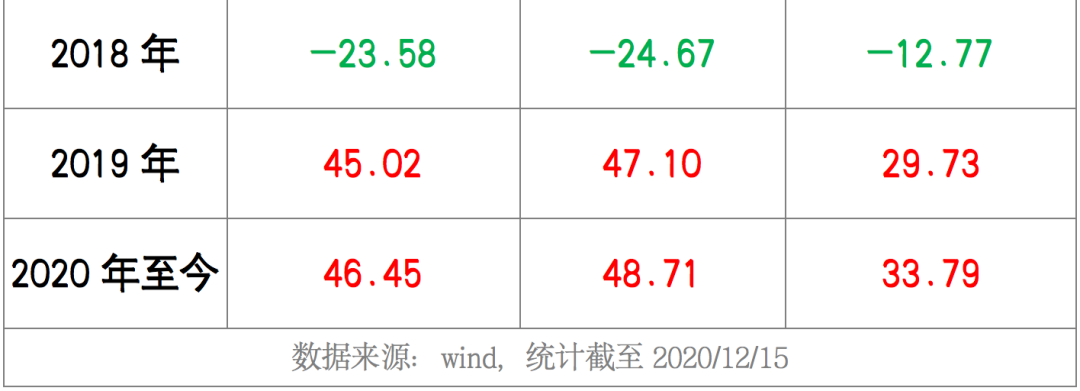

小欧进一步统计了近15年偏股混合型基金指数、普通股票型基金指数、灵活配置型基金指数的具体表现,如下图:

确实存在前面连续两年基金业绩表现好、第三年萎靡的情况,近15年的数据里,2006-2008和2014-2016两个区间便是如此,不过2006、2007是市场大牛市,那时候上证指数直冲6124点,这种大牛市属于市场极其罕见的。而2014-2016年期间,属于前面连续三年涨势好,第四年不好。

事实上,真正满足“牛不过三”的现象并不多,A股指数及偏股基金的涨跌大多是无序状态,没有明显的规律可言。换言之,2021年基金市场是涨是跌,很难说,我们也无法下准确判断。

市场是涨是跌?谁也没法预知!

未来的市场是涨还是跌,属于不确定性事件,谁也没法预先知道的。

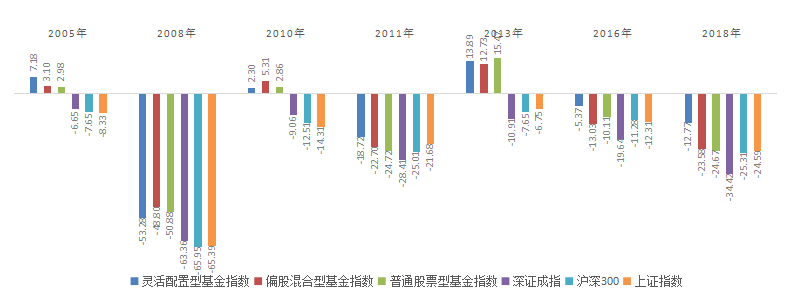

还是以上文统计的近15年市场情况为例,A股在2005、2008、2010、2011、2013、2016、2018年出现明显的下跌行情,见下图↓

◄左右滑动查看完整图片►

(来源:wind,2018/1/1-2018/12/31,主动权益基金包括wind开放式基金分类-股票型基金-普通股票型基金,混合型基金-偏股混合型基金、灵活配置型基金,行业为申万一级行业指数分类)

对比偏股型基金(以普通股票型基金指数、偏股混合型基金指数、灵活配置型基金指数为例)和大盘指数(以沪深300、上证指数、深证成指为例),我们可以发现,即使在市场下跌年份,主动权益类基金往往也能跑赢大盘。尤其2005、2010和2013三个年份内,三大股指都为负,权益类基金指数都获得正收益。

判断未来的市场行情是好是坏,并不是我们关心的重点,找到优秀的基金、带我们穿越周期获得长期稳定收益才是王道。

优秀的偏股型基金,往往能够跑赢市场,获得超额收益。比如2018年,偏股混合型基金指数收益-23.58%,但同期仍有有13%的主动权益类基金获得了正收益。(来源:Wind)

拿什么应对明年市场?

选位优秀的基金经理,长期追随!

小欧统计了近两年数据情况,发现过去股市快速上涨大多在较短时间完成的。比如2019年、今年以来主动权益基金平均战绩超30%,但实际情况中,只有在2019年2月、12月、2020年4月、6月、7月,3个偏股基金指数涨幅超过5%,其他月份的表现均较为波动。

(来源:wind,2005/1/1-2020/12/15)

选到了优秀的基金/基金经理,也要坚持“拿得住”。长期持有,意味着基金净值若跟随市场“水涨船高”时,我们在船上!不用担心市场上涨了,自己却是空仓。

最后,总结来说,明年市场涨或不涨,并不是我们要关心的重点,重点是我们要找到那些能够穿越市场的优秀基金/基金经理帮助我们提高投资胜率。

此外,我们自己也要做好预期管理,设置合理的基金收益目标。分批or定投方式参与、触达预期收益及时落袋、做好账户资产配置(不要把资金都压在一类资产上)等等,这些都不是空话,岁末年初,也是时候好好规划下新一年的投资安排

。基金有风险,投资需谨慎。以上材料不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资人应认真阅读相关的基金合同、招募说明书和产品资料概要等信批文件,了解基金的风险收益特征,并根据自身的投资目标、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。我国基金运作时间较短,不能反映股市发展的所有阶段。基金的过往业绩井不预示其未来表现,管理人管理的其他基金井不构成基金业绩的保证。

求分享

求点赞

求在看

扫二维码 领开户福利!