原标题:如果买入每年业绩靠前的基金,会怎样?来源:中欧基金

一转眼,2021年已接近尾声。又到了年底要排名的时候了,不少投资者往往倾向跟着排名选基金。

那么从以往的经验来看,那些年排名靠前的公募基金,后来都怎么样了?

当年排名前10,次年往往很难维持

许多投资者都幻想,如果每年都能在年初买到当年收益最好的基金,并在年末卖出就好了。但这显然是不现实的。

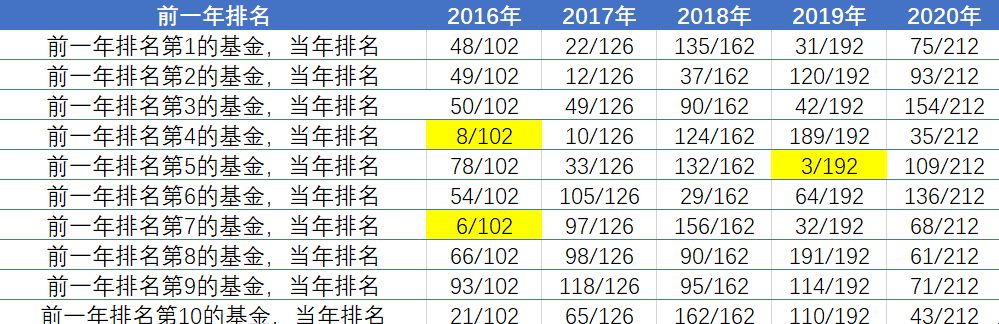

有一部分投资者出于对“排行榜”的迷恋,倾向买入当年业绩排名前排的基金,期许能获得同样优秀的业绩,但过往业绩仅作为参考,并不代表基金未来表现。小欧统计了2015-2019年每年排名前10的股票型基金,观察它们在次年的收益表现。发现前一年排名靠前的基金,在下一年表现并没有继续出色。

数据来源:银河证券基金研究中心,选取范围为标准股票型基金2016~2020年

在统计的5年区间内,累计50只当年排名前10的基金,仅有3只能在次年能继续排名在前10,占比仅6%!而大多数当年排名靠前的基金,业绩很难在下一年维持。

当年业绩靠前的基金,

大多重仓了热门板块!

事实上,排名靠前的基金,业绩往往受到了当年市场偏好的助推。

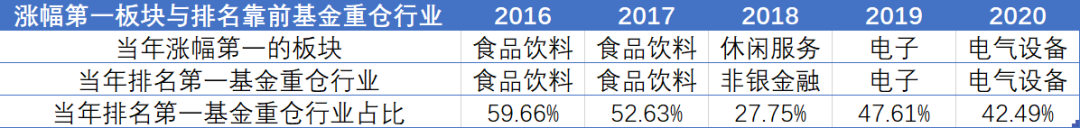

还是上述的统计区间,如果同步2016年~2020年每年申万一级行业涨幅第一的行业,与排名第一的基金重仓行业对比,可以发现,除了2018年阴跌一年的普跌市,分散行业的基金收益较好以外,2016年、2017年、2019年、2020年排名靠前的基金,都是重仓当年大涨的行业。

市场每年都有表现特别好的行业及风格,当年排名市场前排的基金,大多踩中了当年的市场风口。

数据来源:wind,涨幅板块选取维度为申万一级行业;排名第一基金来源为银河证券基金研究中心,当年排名第一的标准股票型基金;重仓行业来源基金定期报告前十大重仓股,按申万一级行业分类。

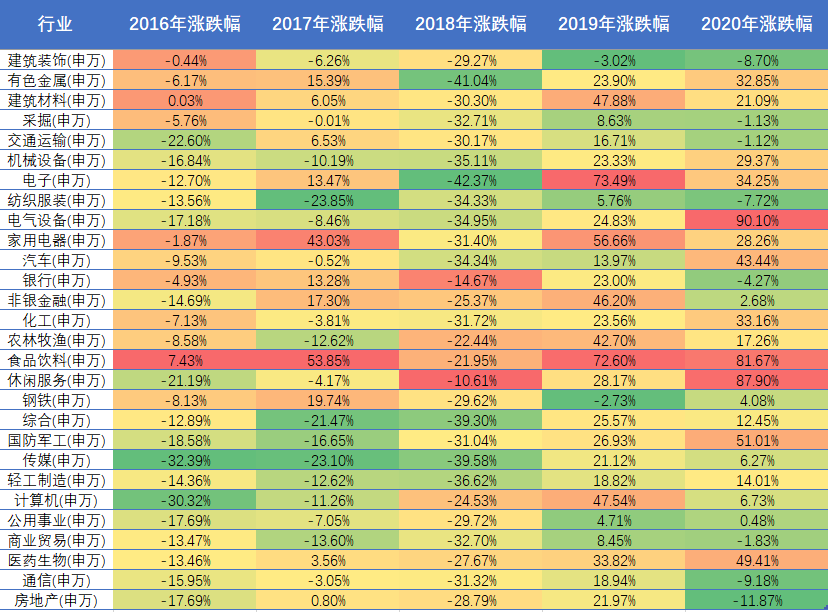

除了消费医药等长牛行业以外,大多数行业都有非常明显的周期成长性,持仓集中,如果不在风口,业绩很难持续优秀。

数据来源:wind,申万一级行业指数,统计区间2016~2020年

大多行业都是涨涨跌跌,每年的市场风格也不尽相同,所以,前一年表现好的基金,许多情况下,都无法很好的适应次年市场。

每年排名前十的基金都不一样,

过度追逐,管理难度大

通过分析每年排名前十的股票型基金,我们可以发现,其实每年排名靠前的基金,在次年基本上都换了一拨,而且每年各个时点排名靠前的基金也大都不一样。

数据来源:银河证券基金研究中心,选取范围为标准股票型基金2016~2020年,当年参与排名的同类基金数量见表一

如果我们过度追逐排名,每个时点都要去买新的“排名靠前”的基金,并且赎回“表现不好”的基金,难免陷入频繁申赎的境地,也会很大程度上占用我们的精力,基金组合的管理难度会很大。

买基金的初心是让专业的基金经理帮我们做投资决策,如果我们不是以选基金经理的维度去选基金,而是想追风买基,和投资的初衷相差甚远,甚至可能得不偿失。

我们选择买排行靠前的基金,往往是出于“未来业绩同样优秀”的期许,但数据显示,当年排名靠前的基金,次年的基金业绩往往不能持续。

相对于某一年表现特别出色的“明星基”,持续排名前50%的“长牛基”或许能在更长时间里创造长期超额收益,也可以让我们在更长维度考察基金经理的风格、投资能力。

所以,在投资这场长跑中,与其去同业绩排名靠前的基金“乘风破浪”,不如在力争稳健的“长牛基”中“时光静好”。

基金有风险,投资需谨慎。以上材料不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。以上内容仅供参考,不预示未来表现,也不作为任何投资建议。其中的观点和预测仅代表当时观点,今后可能发生改变。未经同意请勿引用或转载。