说起恒越基金,我相信你应该有所耳闻,作为一家新成立的基金公司,近两年其走出来的股票投资精品店的定位让其成功出圈。

特别是明星基金经理高楠更是得到很多银行以及券商渠道的认可,2020年初加盟恒越基金以来,取得了非常出色的管理业绩,也让其管理产品的规模很快来到了百亿规模以上。

其实,恒越基金这家股票投资精品店里,除了高楠,还有一些高潜力基金经理,有些虽然管理现行产品的时间还不是很长,但也基本个个都是高配。

已公开业绩同样异常亮眼,因为这些经理目前管理的产品规模尚不是很大,而在未来可能成为宝藏基金经理,所以值得我们给予积极关注。

一、为什么恒越基金

能成为权益投资精品店?

恒越基金成立于2017年9月14日,到目前为止成立也只不过4年多的时间,期间其发行的产品并不算太多,特别是权益类产品可谓是每一只都可圈可点。

据银河证券数据统计,截至6月末的公募基金公司整体主动股票投资管理能力中,过去一年恒越基金以126.7%的整体收益率,在全行业129家基金公司中排名第一。

另外在公募基金管理人长期主动股票投资管理能力榜单显示。

截至今年三季度末,恒越基金也以过去2年股票投资主动管理整体收益率184.4%、整体年化68.64%,在全行业121家公募基金公司中排第2,过去1年以74.17%的整体股票投资主动管理收益率排行业第2。

之所以恒越基金能够在最近两年较快成长,建立股票投资精品店的定位与品牌,我想是与其掌舵人的理念和执行密不可分的。

恒越基金的总经理黄小坚是行业著名老将,有着20多年的基金以及证券行业的从业经验。

20年如一日始终站在投研最前线的公募基金总经理非常少见。在掌舵恒越基金之前,他也曾经历过从研究到投资再到管理的三级跳。

从卖方研究(申银万国证券公司研究所行业分析师)到买方研究(银华基金管理有限公司行业研究员),当年的申银万国研究所可谓人才辈出;

从买方研究到多只基金的基金经理,银华道琼斯88精选证券投资基金,银华优势企业证券投资基金,华宝兴业多策略股票基金等等(2004年8月-2007年10月),华宝兴业在当时也曾是投资总监的“黄埔军校”;

再从基金经理到公司高管,从中信保诚基金首席投资官、副总经理,到太平资产管理总经理助理,再到东亚前海证券副总经理,资料显示,券商副总经理仍然亲自操盘产品的,除了黄小坚恐难再找到其他。

再到掌舵恒越基金,投研一线出身的他,对于投资研究是异常看重的,在之前的公开报道中,他曾分享过这样的观点,“投资管理能力是资产管理行业最核心的竞争力,恒越基金将近一半员工是投研人员,在搭建投研团队之初就是按照中型基金公司标准来组建团队。”

相信正是这20多年的管理经验积累和一开始就对投研核心能力的重视与投入,令他能带领成立时间不长的恒越基金,以出色的业绩逆袭成为市场风头正劲的公募基金。

二、高潜基金经理

叶佳和赵小燕

1、投资总监助理叶佳

其实除了高楠之外, 恒越基金的恒越优势精选混合(基金代码:011815)的基金经理叶佳,以及恒越蓝筹精选混合(基金代码:012846)基金经理赵小燕都非常值得关注。

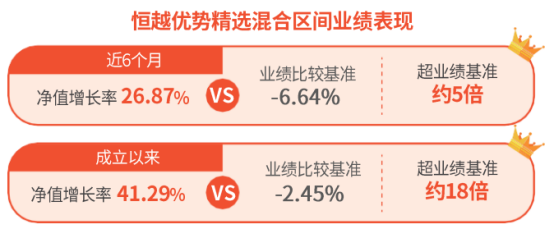

叶佳在管理今年成立的恒越优势精选混合基金期间,超越业绩非常明显。

(恒越优势精选混合成立于2021年3月30日,数据截止2021.11.26,近六个月指从2021.5.26-2021.11.26,该产品的业绩比较基准为沪深300指数*80%+中债指数*20%)

恒越优势精选混合成立于2021年3月30日,在期间最高收益曾达64%,最新收益36.45%(截止2021年12月13日)。

二季度、三季度分季度排名都同类排名前列,而作为发起式基金,成立时的规模为0.13亿,截至三季末其规模也快速增长到7.8亿。

相比其3月末刚成立时的规模,该基金规模迅猛增长了约长了61倍。

目前该产品已开启大额限购,每天限购1万元,而同样由叶佳管理的另外一只发起式基金恒越品质生活混合发起式基金(基金代码:013028)暂时没有限购。

做为该基金的基金经理叶佳,目前担任恒越基金投资总监助理(恒越基金的投资总监由总经理黄小坚亲自兼任)、固收总监,其已具有11年从业经验,2010-2014任银华基金固收研究员、基金经理助理,2014-2019任申万宏源证券债券投资主办。

2019-2020.7任东亚前海证券资产管理部副总经理。2019.8-2020.7管理现金管理类资管产品“祥云1号”任职年化回报5.06%,2020.1-2020.7管理“固收+”稳利增强1号资管产品任职年化回报8.87%。

现管理恒越优势精选(偏股混合发起式)、恒越品质生活(偏股混合发起式)、恒越乐享添利(偏债混合“固收+”)、恒越嘉鑫债券(二级债基“固收+”)、恒越短债5只基金。

从以上可以看出,其实叶佳的能力圈还是非常广泛的,前期偏固收的投研能力让其养成了宏观特别是大类资产配置的分析视角,在随后逐渐扩圈到“固收+”乃至偏股混合基金的投资中。

这种依托基本面,采取自上而下和自下而上结合的投资方式,特别是在自上而下优选赛道和预判大类资产拐点与周期方面展现出了很好的能力。

以其操作的恒越优势精选为例,三季报披露了该基金截至9月末最新的前十大重仓股,相比二季末的前十大重仓股已全部改变。

新进的十只重仓股集中在新能源、光伏、风电及上游的资源类、化工领域,大牛股身影频现,用叶佳自己在三季报中的观点来看。

就是“坚持从基本面研究出发,积极挖掘有业绩爆发力和持续性的优质公司,方向上继续看好新能源汽车产业链及风电光伏等新能源品种,以及受益产品价格持续上涨的上游细分行业。”

恒越优势精选混合前十大重仓股

(数据来源:《恒越优势精选混合型发起式证券投资基金2021年第3季度报告》)

2、研究总监赵小燕

恒越基金旗下的另外一名基金经理赵小燕,现任恒越基金研究总监,同样具备10年的从业经验。

2011-2016任平安证券分析师,2016-2020.8任华泰证券(上海)资产管理有限公司分析师、投资经理,2020.3-2020.8任华泰紫金周期轮动资管产品投资经理、任职回报33.82%、同期同类排名10/46。

其现在担任恒越蓝筹精选混合(基金代码:012846)的基金经理,该产品2021年8月17日成立。

三、适度关注管理规模

还不太大的绩优基金

在基金圈里有个所谓的“规模陷阱”之说,说的就是随着基金产品规模的增大,产品相较于之前则更难再做出来超额回报。

其实这点也不难理解,因为每一个基金经理和其擅长的投资策略都有自己更加适合和舒服的管理半径,而管理小资金和大资金对市场的冲击成本以及管理人的投资心态也都不完全一样。

所以,在这个问题的背后,我们要关注的核心是一名基金经理的现有管理规模是否已经超过其管理半径,而过去让他们得以成功的策略在现行的管理规模之下是否还都能跑得通等等。

而另一方面,它也给了我们一个反向的启示。那就是也可以多去挖掘现在管理规模还不是很大,超额业绩回报比较突出,可能会成长为未来宝藏的基金经理。

比如始于2019年的这轮结构性牛市,每年的偏股冠军基金,在它成为冠军的前一年规模都不足2亿,都是迷你基金,甚至在它成为冠军的当年,一大半的时间里规模也都在10亿以下。受到关注后,规模猛增。

一方面,“冠军魔咒”的内在重要原因之一,即是规模猛增之后操作难度较大、超出了基金经理最适合发挥的规模。另一方面,一定程度上也说明10亿以下是很好的做业绩的规模,弹性较大。

所以可以抓住短暂的时间窗口,找那些规模还在10亿以下的绩优基金。

比如今年截止目前的股基NO.1前海开源公用事业股票基金(崔宸龙),2020年半年末规模0.13亿、年末4.8亿,2021年3个季末规模3.5亿、28亿、166亿。

2020年股基冠军汇丰晋信低碳先锋股票(陆彬),2019年规模一直2亿,2020年4个季末规模18亿、27亿、30亿、74亿。

2020年混基冠军农银汇理工业4.0混合(赵诣),2019年规模一直1.6亿,2020年4个季末规模1.4亿、1.6亿、6.5亿、39亿。

2019年混基冠军广发双擎升级混合(刘格菘),2018年底规模0.9亿,2019年4个季末规模0.5亿、0.5亿、8.6亿、69亿。

从这个角度来看,恒越基金叶佳所管理的恒越优势精选混合基金(基金代码:011815)成立以来每季末规模0.13亿、1.9亿、7.8亿,有没有可能将优势延续下去,迎来规模和业绩的双丰收呢?还是值得期待的。

而在此前就提前挖掘类似产品并埋伏在其中不乏也是一种不错的策略哦。

(本文观点仅供参考,并不作为推荐,基金有风险,投资须谨慎)