2021年12月20日,中国人民银行授权全国银行间同业拆借中心公布,1年期LPR为3.8%,较上期下降5个基点;5年期以上LPR为4.65%,与上期持平。1年期LPR时隔20个月后首次调降,对经济形成一定程度的利好。对此,我们认为:

5年期LPR保持克制,意味着“刺激”地产需求可能并非政策意图

本次LPR调降最出乎市场预料的是房地产的锚5年期贷款利率未有松动。一方面,从2020年开始,LPR均为不对称降息,即5年期LPR的下调幅度每次均小于1年期。而本次1年期LPR仅下调5bp,5年期不动也在情理之中;另一方面,下调LPR对房地产的指示性意向明显,2020年的LPR调降后,房价环比转向上行。因此,5年期LPR保持克制,可能意味着政策层对地产的目标是稳定和降低债务风险、保障刚性需求,而非刺激房地产销售及房价上行。

从政策层来讲,2022年整体经济增长风险最大的时间点是在1、2季度,1、2季度分别面临的两年同比基数为5%和5.5%,2季度稳增长压力最大。若要稳定上半年的经济增长,当前下调5年期LPR时间点最佳,因为房价本身对经济无法形成带动,而房地产投资则需要进一步传导才行。因此,当前时间点5年期LPR并不下调,意味着政策层仍然是在有定力的“稳增长”范畴内,仍然坚持“行稳致远”。

房地产不强刺激的情形下,2022年房地产很可能供需双降

针对当前的房地产政策,LPR下调的强刺激落空,房地产销售下滑基本上成为确定性事件。在此情形下,市场本身最担心的问题可能有两个:1)房地产销售过快下行,进一步推升房企流动性风险;2)由于2022年的房地产投资和新增拿地下行过快,导致2023年房价飙涨。

针对问题1),我们认为:

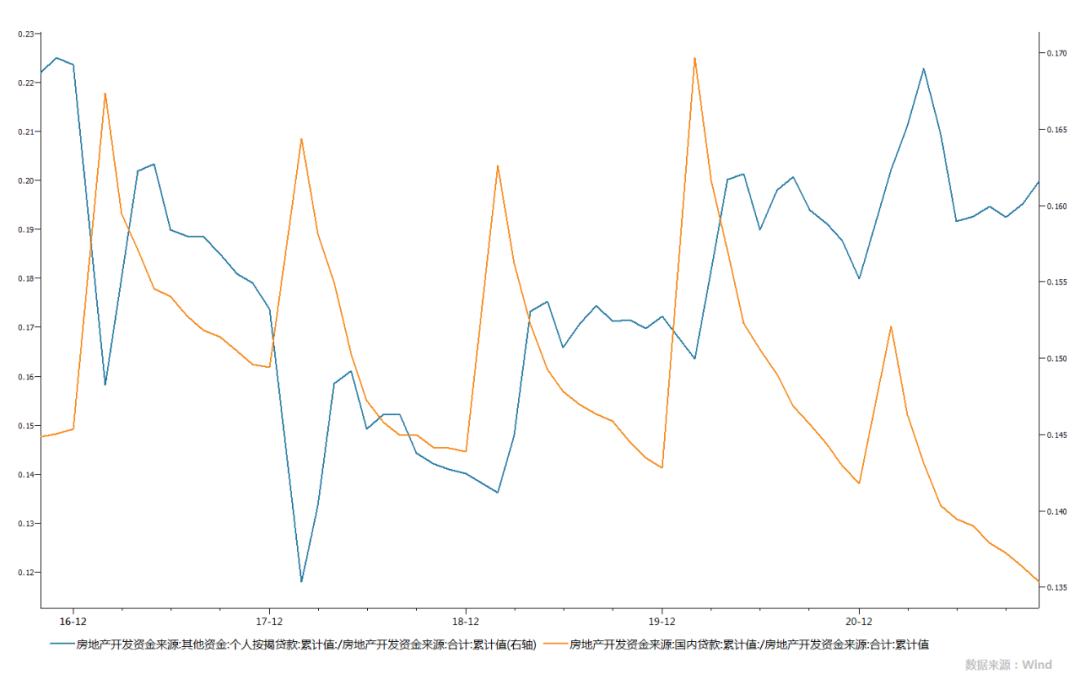

截止2020年11月,商品房销售面积当月值两年同比增速为-1.8%,而年初值为接近9%。2020年的过高基数导致了10月后的房地产销售的快速下行,但从2年同比的角度来看,下滑仍然在可以被忍受的范围之内。从房地产开发资金来源的占比来看,相较往年,2022年的资金来源中,其他资金基本保持稳定、来自国内贷款的占比从17%一路下行至12%,是拖累房地产融资的主要原因。而按揭贷款对其资金来源的贡献反而是稳定的。因此,2021年的房地产流动性风险发生时,房地产本身的销售下滑并不多,不能归咎于房地产销售的下滑。

图1 房地产开发资金来源中,国内贷款占比持续走低,而按揭贷款反而提升

图1 房地产开发资金来源中,国内贷款占比持续走低,而按揭贷款反而提升由此可见,能否稳定获得开发贷等早期的开发资金来源,是制约房地产企业会否发生流动性风险的主要原因。政策上看,只要对有实际开发的房地产项目足量进行开发贷审批,即可以避免房地产流动性风险的发生。

针对问题2):

2020年,两年同比对于2022年,按照市场对保障性住房的平均预期即250万套附近、2021年在100万套附近,乘以每套平均面积70平米计算,则保障性住房对商品房销售面积的拉动可能在6%。按城镇化率新增1%的推测,则250万套保障性住房可以覆盖接近20%的人口的居住需求。即使民营地产高风险板块整体出清,导致这部分对应的房地产供应整体下降10%,则对整体房地产供应的影响也相对有限。

从土地角度来说,受到今年土地拍卖前高后低的影响,截止11月,虽然当月两年同比增速则下降到-4%,但累计同比看,土地购置费两年同比仍持平3.6%的增速。土地本身储备仍然是相对充足的,不足以对房地产投资本身形成制约。只要融资不中断,则房地产供应仍然有保障。

从房地产需求的角度来说,城镇化本身对房地产面积的需求不超过10亿平米,17.6亿的销售面积要长期维持也是不合理的,其中包含对房价上行的预期。因此,综合来看,2022年房地产供需双降本身就是合理的,当前的销售及土地出让的下滑,并不会使得2023年房地产出现暴涨。

土地出让金支持基建投资“远水不解近渴”,仍然要依靠发债融资等手段解决问题

根据我们前面的论述,在5年期LPR不降低的情形下,房地产投机需求减少,整体房地产供需双弱将在明年内继续维持,这必然导致土地出让金整体下滑。但仍然要强调的是,2022年稳增长的压力主要在上半年,基建的托底也必须在上半年取得实质性成效才可以。那指望土地出让金回升来促进基建增速提升本身就不现实。

2018年以来,财政整固持续推进,基建投资增速也持续下台阶,整体基础设施建设再未出现过两位数的增长。在规范地方政府隐性债务的政策引导下,土地出让金若不可期待,则相应的赤字率和地方政府专项债等则需要加码才可稳经济。

总而言之,本次5年期LPR并不下调,意味着整体政策层在稳增长方面仍然是“有定力”的。而这一政策也决定了2022年房地产应当是供需双弱的。这也说明了对政策层来说,长期的经济增长质量仍然至关重要,“行稳致远”的政策倾向并未让位。由于2022年面临内需不振、外需高基数下的经济增长压力,仍然需要依赖财政发力,扩容政府债券融资以稳增长。

风险提示:以上观点仅供参考,不构成任何投资建议。