文/华创证券首席宏观分析师:张瑜

来源:华创证券

疫情冲击之下,目前各行业都进入了“战备”时刻,人力密集型的服务业——餐饮业、住宿业、旅游业等更是冲击明显。此前,西贝餐饮董事长贾国龙接受采访中表示,账面现金加上一定的贷款,可能只够支撑三个月的薪酬支出,经营压力不可小视。西贝之忧,是否只是个例,还是餐饮业当前普遍面临这样的经营压力?其他行业是否也存在这样的担忧?

本篇文章从四大行业(餐饮业、住宿业、旅行社、工业)的短期刚性现金支出(主要是员工薪酬与房租成本),观察疫情的影响程度,可以看到三个月的现金支出(假设收入为零的极端情况,下同)基本可以消耗餐饮业三个季度的净利润、住宿业一年的净利润、旅行社一年的净利润、工业一个季度的净利润——也就是说,考虑其他成本,住宿业和旅行社今年全年大概率是行业亏损的,餐饮全年基本不亏已是万幸,工业虽无亏损大忧,但内源利润的减少也会或多或少影响其投资增量。特别值得一提的是,虽然疫情当期有冲击,但是工业基本在疫情消退后存在抢工反弹的概率,很多损失是可以通过抢工后“追回”的,但是旅行、住宿以及餐饮都是很难后续追回利润的,比如餐饮,饿了三天的人也不可能第四天吃十二顿饭,黄金周少了一个也无法再补一个春节,因此更加值得决策层关注。

餐饮业:三个月的刚性现金支出对应三个季度的净利润。疫情的影响若继续,餐饮业无疑是受损比较严重的行业之一。由于员工与房租支出成本较为刚性,在缺少营收的状况下,餐饮业短期面临较大的现金支出压力。我们估算,餐饮业一年的人力成本+房租成本在1.42万亿左右,对应三个月的支出压力在3550亿左右,对应三个季度的净利润。

住宿业:三个月的刚性现金支出对应一年的净利润。我们估算,住宿业一年的净利润在563亿左右。1个季度的人工及房租成本在534亿左右。若住宿业受疫情冲击1个季度,刚性现金支出对应行业一年的净利润。

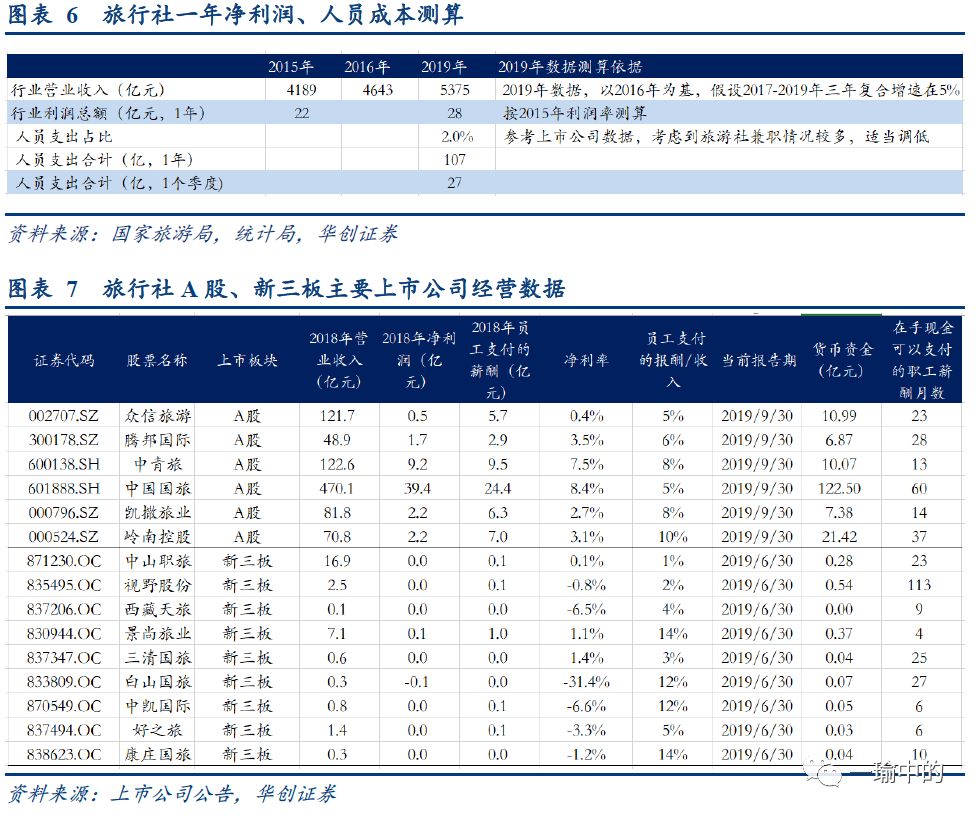

旅行社:三个月的刚性现金支出对应一年的净利润。疫情对旅游业同样影响明显,当前中国旅游业收入体量一年在5万亿以上,收入来源较为多样,涉及景区门票收入、景区住宿、景区餐饮、旅行社收入等。我们对其中的旅行社收入部分予以分析。我们估算,2019年人员支出成本在107亿左右,对应一个季度的人员支出成本在27亿左右。2019年行业利润总额在28亿左右。三个月的刚性支出对应一年的净利润。

工业:三个月的刚性现金支出对应一个季度的净利润。根据统计年鉴,城镇非私营工业企业2018年员工薪酬总额在3.75万亿,对应1个季度在9376亿。规模以上工业企业非私营一年净利润在3.69万亿左右。不考虑房租成本下,工业三个月的刚性支出对应1个季度的利润左右。压力低于此前分析的餐饮业、住宿业、旅行社。但可能会对当年制造业投资形成一定的负面影响。

好消息是,上市公司整体的现金支付压力并不大,因此资本市场风险是可控的。对于A股整体上市公司情况较为乐观。仅极少数个股面临短期的现金支付压力。据测算,仅有105只个股短期现金支付压力较大,市值合计1.1万亿,仅占A股总市值(不含金融)2.27%。但考虑到上市公司融资渠道多元,这些个股的现金压力也基本可以不足为虑。分行业看:餐饮、住宿、旅行社A股上市公司当前在手货币资金都较为充足,足够支撑刚性现金支出半年乃至一年以上。交通运输业(主要是东方航空、南方航空、广深铁路、德邦股份)、农林牧渔(主要是温氏股份)、计算机、纺织服装等行业有部分个股有轻微的现金支出压力。此外,对于新三板挂牌公司,餐饮业与住宿业有部分标的面临一定的现金支出压力。

好消息的背面也是坏消息,餐饮住宿旅行涉及小微企业较多。例如餐饮业,限额以上营业额仅占行业收入的13%。低于批发零售业整体(限额以上占比33%)以及工业(规模以上占比70%以上)。再如,旅行社,2016年数据显示行业旅行社数量高达27939个,平均每个旅行社资产规模仅457万元(作为对比,根据第四次经济普查数据结果,全国18个门类行业中仅居民服务、修理和其他服务业法人单位平均资产规模低于旅行社,与旅行社平均资产规模接近的是住宿和餐饮业)。疫情影响下,这些小微企业面临较大的经营困境。

小微企业经营困难又会带来什么呢?就业的问题。人力密集型行业的艰难会直接映射在就业的压力上,餐饮、住宿、旅行社直接从业人员共计在3200万以上。(其中餐饮业不考虑外卖服务人员以及农家乐从业人员,仅考虑传统餐饮业从业人员在3000万左右,住宿业限额以上从业人员数178万左右,旅行社从业人员数33万左右)。如果再考虑到间接从业人员(如运输、配送公司,兼职人员等),涉及面会更大。这也是本文希望可以客观仔细估算该类行业压力的初衷。

因此基于以上的分析,我们可以得到如下几条结论和尝试的建议。

结论一:西贝之忧,反映了餐饮业当前普遍面临的经营困境,在收入迅速下降的同时,面临较大的刚性现金支出压力。与餐饮业类似的行业至少还有住宿业、旅行社等人力密集型行业。

结论二:疫情冲击一个季度的假设下,餐饮业、住宿业、旅行社全年利润将大幅缩水,甚至归零。工业利润受影响较小,但可能会对制造业投资形成挤出效应。

结论三:上市公司的现金支付压力较低,资本市场风险可控。

结论四:考虑到餐饮住宿旅行社等,小微企业众多,带动就业人口较多。疫情冲击下,如不能及时予以政策上的倾斜,可能会带来后续的就业压力。

对于建议方面,除了常规的减免租金、贴息、降低担保费率、延期缴税等建议外,当务之急是保住前面的“1”,否则再多“0”跟在后面也是事倍功半的,企业经营持续性最为重要。

建议一:对餐饮、住宿、旅行这几个行业给予银行特定信贷支持,甚至可以给予特殊的工资薪金支持信贷(仅让发工资,三年还款)。

建议二:疫情后虽然经营回到正常,但考虑到资产负债表的修复需要时间,建议对餐饮、住宿、旅游、工业减税至少两个季度,让其回补现金流。

建议三:建议对短途运输和出租车司机个税减免半年。

建议四:各个省设立小微企业应急周转基金,可以由政策性银行发行特定战疫债支持。

建议五:加强相关政府购买,无论餐饮还是住宿,疫情抗战期间本身相关服务短缺,可以通过向社会购买一举两得。

建议六:对于积极跨行业灵活调剂劳动力的企业给予奖励,如盒马生鲜临时接纳西贝餐饮等员工,包括现在生产能力紧张的相关医疗耗材企业也可以借鉴此法。

餐饮业短期刚性现金支出压力有多大?

餐饮业,三个月的刚性现金支出对应三个季度的利润。疫情的影响若继续,餐饮业无疑是受损比较严重的行业之一。由于员工与房租支出成本较为刚性,在缺少营收的状况下,餐饮业短期面临较大的现金支出压力。我们估算,餐饮业一年的人力成本+房租成本在1.42万亿左右,对应三个月的支出压力在3550亿左右,对应三个季度的净利润。(一年行业净利润估算在4672亿左右,见图表一)

餐饮业内部,龙头(如海底捞、西贝)等,一般员工待遇较好,员工薪酬偏高。房租溢价能力强,若不营业可能不需要缴纳房租(海底捞房租成本仅4%,行业均值在9%左右;西贝采访中提到,不营业,不缴纳房租),若对餐饮业短期内房租予以减免,则龙头企业可能受益不明显,中小企业可能较为受益。

从餐饮业上市公司情况来看,A股、港股、新三板相关标的在25家左右。部分标的在手现金足够支付的员工薪酬月份不足3个月。如港股的呷哺呷哺(注:呷哺呷哺交易性金融资产较多)、新三板的百富餐饮、望湘园、小六汤包等。

此外,值得一提的是,餐饮业吸纳就业人数较多,根据世界中餐业联合会、社会科学文献出版社、昆明学院共同发布了《餐饮产业蓝皮书:中国餐饮产业发展报告(2019)》指出的,2017年,餐饮业贡献了4257.61万个就业岗位,其中传统餐饮企业3000万个,互联网餐饮服务企业357.61万个,休闲农业乡村旅游企业900万个。短期内,餐饮业的现金压力涉及就业人口较多,社会影响面较大。

住宿业短期刚性现金支出压力有多大?

住宿业,三个月的刚性现金支出对应一年的净利润。我们估算,住宿业一年的净利润在563亿左右。根据商务部《中国住宿业发展报告2017》,2016年行业收入在5307亿,人员支出成本27.2%,房租成本占比10.7%,二者合计达37.9%。据此估计,2019年房租+人员支出成本在2134亿左右,对应1个季度的成本在534亿左右。若住宿业受疫情冲击1个季度,刚性现金支出对应行业一年的净利润。

对于住宿业上市公司,A股相关标的当前货币资金较为充足,基本可以支付半年以上的员工薪酬。新三板部分企业在手货币资金有一定的压力,如胜高股份、同里旅游、索特来、光大股份等。

旅行社短期刚性现金支出压力有多大?

旅行社,三个月的刚性现金支出对应一年的净利润。疫情对旅游业同样影响明显,当前中国旅游业收入体量一年在5万亿以上,收入来源较为多样,涉及景区门票收入、景区住宿、景区餐饮、旅行社收入等。我们对其中的旅行社收入部分予以分析。根据2015年原国家旅游局的统计公告,2015年旅行社行业收入为4178亿,利润总额22亿,直接从业人员33.4万人。据此推算,2019年旅行社收入在5375亿左右,行业利润总额在28亿左右。对于员工薪酬及房租,考虑到行业特性(导游兼职情况较多,房租成本可能可以忽略不计)以及上市公司相关标的情况,我们按收入的2%估算人员成本(不含兼职人员,2020年疫情影响下,此部分人员无需支付薪酬),则2019年人员支出成本在107亿左右,对应一个季度的人员支出成本在27亿左右。若疫情影响一个季度,则刚性现金支出对应1年左右的利润。

对于旅行社上市公司,A股及新三板相关标的在手资金均较为充裕,基本都足够支撑半年以上。

工业短期刚性现金支出压力有多大?

非私营工业,三个月的刚性支出对应1个季度的净利润。对于工业,由于涉及行业众多以及考虑数据可得性问题,我们仅对非私营工业企业的现金支出压力作测算。(关于私营与非私营的概念的厘清,参见附录:中国就业人口的分行业去向)。根据统计年鉴,城镇非私营工业企业2018年员工薪酬总额在3.75万亿,对应1个季度在9376亿。根据统计局工业企业经营效益统计,规模以上工业企业非私营一年净利润在3.69万亿左右(城镇非私营工业企业中,可能有一部分是规模以下的,此处以规模以上的利润做替代,有一定程度的低估)。不考虑房租成本下,工业三个月的刚性支出对应1个季度的利润左右。压力低于此前分析的餐饮业、住宿业、旅行社。

考虑到制造业每年需留出部分资金用于投资(设备更新、产能扩张等),短期的经营压力可能会挤压当年的投资支出。极端情形下(疫情冲击影响制造业三个月的生产),可能挤占制造业投资0.93万亿左右,冲击制造业投资增速4%左右。考虑到实际生产冲击可能仅在5-10天左右。实际对制造业投资的影响并不大。

非金融经营行业短期刚性现金支出压力有多大?

根据统计局对国民经济活动的分类,我们假设农林牧渔,工业,建筑业,批发零售,交通运输,信息传输、软件和信息技术服务业,房地产业,租赁和商务服务业,居民服务、修理和其他服务业,文化、体育和娱乐业为非金融类经营性行业。限于数据可得性,我们计算这些行业非私营单位的员工成本。根据统计年鉴数据,城镇非私营单位一年工资总额在14.14万亿元,其中非金融类经营性行业一年工资总额为8.54万亿。对应1个季度的人工成本现金支出压力在2.13万亿。

上市公司是否面临短期刚性现金支付压力?

对于A股上市公司而言,整体情况较为乐观。仅极少数个股面临短期的现金支付压力。据测算,共有105只个股短期现金支付压力较大,市值合计1.1万亿,占A股总市值(不含金融)2.27%。部分行业如农林牧渔(数量仅一个,温氏股份)、交通运输(东方航空、南方航空、广深铁路、德邦股份)、计算机(15只个股)、纺织服装(8只个股)等行业涉及个股市值占比较大。考虑到上市公司融资渠道较多,即便是这105只个股,现金压力可能也不足为虑。

附录:

中国就业人口的分行业去向

根据2019年统计年鉴,2018年中国就业人口7.75亿人。其中城镇就业4.34亿人,乡村就业3.4亿人。城镇就业人口中,按就业去向的登记注册类型可以分为私营与非私营。其中非私营基本涵盖主要的经营单位登记注册类型,如股份有限合适、外商投资公司、国有单位等。私营单位仅包括个体与私营企业。对于城镇非私营就业人口,进一步可以按照行业做一个统计。2018年,城镇非私营就业人口合计为1.72亿人。其中制造业,建筑业,教育,公共管理、社会保障和社会组织吸纳了较多的非私营就业人口。城镇就业人口中另有2.6亿人主要流向私营单位,缺乏进一步的细分数据。对于乡村就业人口,大概1.3亿人流向乡村私营单位,另有2.1亿人的去向缺乏进一步的细分数据。