作者:罗铁山

近年来,医疗项目IPO数量逐渐增多,其市值也不断突破,在资本市场取得了较好的成绩。9月7日,所属医学研究和试验发展行业的普蕊斯(上海)医药科技开发股份有限公司(下称:普蕊斯)拟创业板IPO成功过会。

谋求上市的普蕊斯质地究竟如何?《壹财信》研究发现,其此次IPO的募资总额是最近一期总资产的2.6倍;与新三板年报数据打架;报告期内股东频繁减持,但股转双方的股东存在重合状况,多次股转或存疑点;此外,普蕊斯还与竞争对手泰格医药关系亲密。

销售和采购数据未调整

供应商和客户数据变脸

2013年成立的普蕊斯,主营业务为向国内外制药公司、医疗器械公司及部分健康相关产品的临床研究开发提供SMO服务。2017年3月普蕊斯在新三板挂牌,2019年8月摘牌。

而在挂牌期间,普蕊斯公布的更正后2017年和2018年财报供销数据与此次创业板IPO期间多版招股书所披露的数据“打架”。

2019年7月,普蕊斯发布会计差错更正,将2015年一次性确认的股权激励费用,重新按照服务期间计提对应的股权激励费用计算,该次股权激励协议中,员工与企业约定服务期限为6年,因此该次股权激励费用的追溯调整,影响了2015年至2018年年报的资本公积、盈余公积、未分配利润、管理费用会计科目数据。

此外在招股书中,普蕊斯的前期会计差错更正披露中提及3项会计差错更正,除上述会计差错更正外,2016年、2017年、2018年计提年终奖金额与实际发放金额有差异,按实际发放金额追溯调整相关会计科目。还有普蕊斯 2017 年、2018 年的政府补助、资产处置收益未按财政部《关于修订印发2018年度一般企业财务报表格式的通知》列报,进行重分类的追溯调整。

上述三项会计差错更正涉及对 2017 年至 2018 年主营业务收入、其他收益、资产处置收益、营业外收入、营业外支出等会计科目进行追溯调整。

虽然上述追溯调整的会计科目重大,但是对客户的销售额和供应商采购额没有任何调整。令人不解的是在这种情况下,新三板年报和招股书披露的供应商、客户排名不仅有所变化,其金额也有所变化。

2017年新三板年报不具名披露了前五名客户和供应商的采购金额,但是其采购金额与招股书所披露前五名供应商和客户的数据存在差异,如下图:

(货币单位:万元)

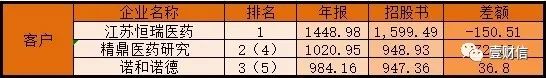

2018年不仅前五大供应商、客户有所变化,同一客户、供应商的金额亦不相同。如下图:

(货币单位:万元)

注:括号中的排名为招股书前五大客户的排名。

据各公告文件,普蕊斯从挂牌新三板到申报科创板也并未更换审计机构,而大客户和供应商的数据不一致令人不解。

股东频频减持

股份转让存疑点

在企业股权变更过程中,新疆泰睿股权投资合伙企业(有限合伙)(下称:新疆泰睿)频繁减持,而受让方的股东却与新疆泰睿的股东存在重合的情况。

2013年普瑞盛(北京)医药科技开发有限公司(下称:普瑞盛)出资100万元成立普蕊斯(上海)医药科技开发有限公司(下称:普蕊斯有限),持股100%。2016年7月,普瑞盛股东新疆泰睿和石河子市玺泰股权投资合伙企业(有限合伙)(下称:石河子玺泰)分别受让普瑞盛持有的普蕊斯的45.8102%和23.2538%的股份。

此次转让参考普蕊斯2015年末的净资产进行定价,交易价格略高于2015年末净资产。而根据普蕊斯2015年末净资产计算,此次股转价格略高于14.51元/出资额,45.8102%的股份转让价格略高于664.64万元。

不久,8月12日新疆泰睿以单价135元/出资额,总价270万元的价格将其持有的普蕊斯2%的股份转让于石河子玺泰。

同时,在2017年11月至2019年6月新疆泰睿就开启了疯狂减持模式。先后向自然人俞乐华、钱祥丰,普蕊斯实控人赖春宝,非自然人股东宁波汇桥弘甲股权投资合伙企业(有限合伙)(下称:汇桥弘甲)、观由昭泰(嘉兴)股权投资合伙企业(有限合伙)(下称:观由昭泰)、西安泰明股权投资合伙企业(有限合伙)(下称:西安泰明)共12次转让股份。

新疆泰睿持股比例从45.8102%降至6.11%,从第一大股东降至第六大股东。13次股份减持新疆泰睿共套现约20,441.552万元。

而在其让人眼花缭乱的股转过程中,《壹财信》发现,新疆泰睿的股东与受让方的股东观由昭泰、石河子玺泰的股东存在重合。

(数据来自于招股书、天眼查)

此外,企信网显示,普蕊斯股东新疆泰睿和观由昭泰所共有的自然人股东王林吉有四项股权、其他投资权益被冻结的司法协助信息,共计冻结数额为9,500万元,冻结期限分别至2023年6月13日、4月2日、10月20日和10月27日。

(截图来自于企信网)

(截图来自于企信网)而王林吉通过新疆泰睿和观由昭泰间接持有普蕊斯的股份为737,532股,持股比例为1.64%。至于王林吉具体持有的哪家公司的股份被冻结,企信网中并未披露,我们也不得而知。

股东、供应商参股公司

泰格医药拥有多重身份

更值得关注的是,普蕊斯的竞争对手杭州泰格医药科技股份有限公司(下称:泰格医药)不仅是普蕊斯2018年的第三大供应商,更是其间接股东,在普蕊斯参股的参股公司中也有其身影,双方关系及其亲密。

普蕊斯在招股书中表示,公司所处的SOM行业竞争激烈,相关政策助推行业发展,也促使一批包含SMO业务的CRO企业迅速成长比上市,其中包括泰格医药。

但对于普蕊斯来说,泰格医药并非只是竞争对手这一重身份。

泰格医药在2018年出现在普蕊斯前五大供应商名单中,作为第三大供应商,普蕊斯向其采购产品金额为105.83万元,占当期采购总额的10.79%。

对于采购产品,普蕊斯表示,其为客户提供临床试验现场管理服务,不涉及原材料的采购,其主要能源消耗系公司员工办公室用水及用电。企业向泰格医药采购何种产品,招股书并未披露,我们也无从知晓。

普蕊斯的股东中也可以看到泰格医药的身影。

据招股书披露,泰格医药直接持有普蕊斯股东新疆泰睿9.74%的股份。还有一家名为杭州泰格股权投资合伙企业(下称:杭州泰格)持有普蕊斯股东观由昭泰30.84%的股份,而据天眼查显示,泰格医药持有杭州泰格企业99.40%的股份。综上,泰格医药间接持有普蕊斯5.43%的股份。

同时,普蕊斯和杭州泰格各持有铨融(上海)医药科技开发有限公司14.16%的股份。此外普蕊斯股东西安泰明、汇桥弘甲也持有该公司的股份。

还需要指出的是,本次IPO,普蕊斯拟融资70,212.63万元用于临床试验站点扩建项目、大数据分析平台项目、总部基地建设项目、补充流动资金四个募投项目。但报告期各期末普蕊斯的资产总额为8,663.18万元、13,789.52万元、20,193.02万元、26,195.22万元,融资总额是最近一期总资产的2倍多。

在2019年申请科创板上市的山石网科拟融资金额8.94亿元超过资产总额7.46亿元,引起上交所关注被重点问询。而普蕊斯此次IPO的融资总额更是高达最近一期总资产的2倍多,或应值得关注。