文 | 张景舒

编辑 | 林伟萍

编者按:在谈到大宗商品企业投资时,巴菲特曾经如是评价:“投资石油类企业关键因素就是油价,因为这些企业同质化经营严重。如果油价上涨,那么你可以赚很多钱”。在笔者看来,当前原油市场的时钟,或许正悄然地从衰向盛摇摆。以中石油为代表的石油企业在新一个周期下的好日子,或许也正要开始了。

巴菲特之所以在2003到2007年投资中国石油股份(0857.HK,以下简称中石油)收获颇丰,离不开油价从2003年的30美元/桶上涨到2007年的70美元/桶。当前,美国“页岩革命”的成功,却给原油企业带来了历史上最大的熊市。自2018年9月以来,布兰特原油大幅下挫,如今仅为55美元/桶。但笔者分析发现,无论是从OPEC国家平衡财政收支,还是从笔者所关注的北美页岩油企业自由现金流情况来看,油价都至少需要65美元/桶或以上才能好转。

原油企业正经历史上最大熊市

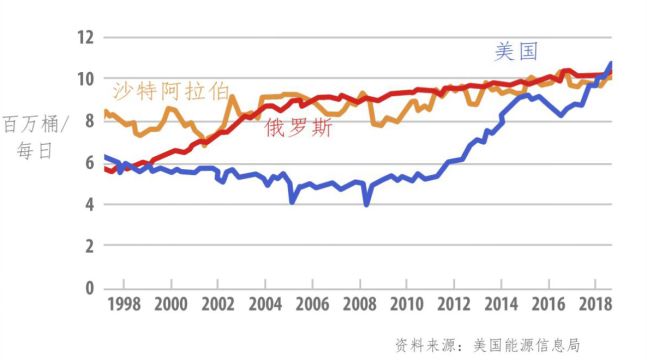

自千禧年来,原油市场上最大的黑马恐怕就是美国。通过乔治·米歇尔,哈罗德汉姆等一系列页岩油领域巨贾的不懈努力,水力压裂法与水平钻井法在页岩层得以被成功应用,美国页岩油产量一飞冲天,从一个严重依赖于中东原油输出的原油进口大国变成了一个原油净输出国。美国原油的产量,自2008年见底于400万桶/天,上涨到2020年初的1300万桶。这900万桶的增量,相当于全球原油需求的9%!(见图1)

图1:世界主要原油输出国产量对比。

颇为讽刺地,正是“页岩革命”出乎意料的成功,使得原油企业经历了历史上最大的熊市。自从2018年9月以来,布兰特原油大幅下挫,从2018年9月的86美元/桶下滑到如今的55美元/桶。全球最大油服公司斯伦贝谢(SCL.L)的前任CEO 保罗基布加尔德喟叹,“这是我四十年职业生涯见过的最大的能源市场熊市”。(见图2)

图2:过去一年半的国际原油价格(数据来源:同花顺)

由于原油是一个国际市场,因此遭到估值杀的并不仅仅是中国的石油巨头们。美国石油勘探开发公司总体估值在过去的一年半中缩水56%,该股指已经跌破2009年3月金融危机时期的低点,也跌破了2016年3月原油价格谷底时的低点。兰奇资源的杰夫范杜拉感慨道,“我从来没有见过能源公司这么遭到唾弃”。

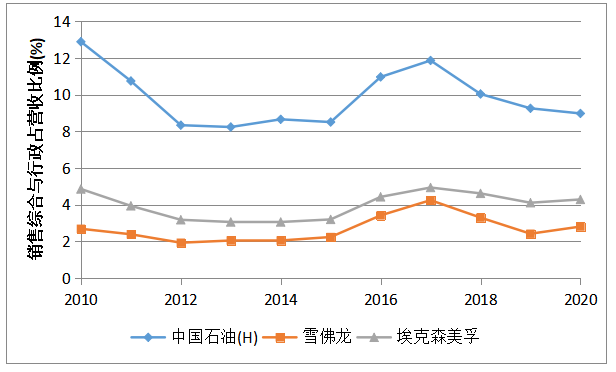

笔者将中石油与全球公认的最优秀的两家石油综合性企业雪佛龙(OR2Q.L)与埃克森美孚(OR1M.L)对比分析,依然可以看到整个行业总体估值下降的明显趋势。(见图3)

图3:中国石油、雪佛龙与埃克森美孚资本回报率比照(数据来源:晨星)

原油均衡价格至少为65美元/桶

石油公司的好日子或将开启

大宗商品市场的逻辑非常简单:盛衰交替,盈缺相继。除此之外,日光底下无新事。原油价格大幅下跌往往导致勘探活动的减少,而勘探活动的减少预示着未来产出的降低,而未来产出的降低重新平衡市场,抬高原油价格,周期如是往复。作为投资能源股的最重要变量,无论怎么强调也不为过,因此我们要问自己的一个问题是“55美元/桶的布兰特原油,可以持续吗?”

目前原油市场的关键玩家只有两个:美国和OPEC(此处OPEC计入俄罗斯)。根据国际货币基金组织(IMF)的财政平衡预算模型,我们可以看到,沙特阿拉伯、伊朗、伊拉克等无法在55美元/桶的油价下平衡收支。因此当最近油价跌破55美元/桶时,沙特阿拉伯便召集诸盟友国提出要提前召开OPEC会议,希望以更大力度的减产,抵御新冠病毒对需求端的影响,藉此稳定油价。因此从长期均衡角度看,OPEC国家需要至少65美元/桶的国际油价来平衡财政收支。(见图4)

图4:OPEC国家财政平衡所需布兰特原油油价($/桶)(数据来源:IMF)

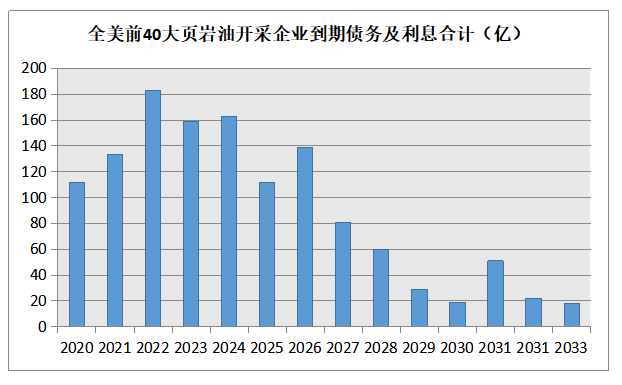

杀人一千,自损八百,在这个大宗商品的熊市中,最惨的还是美国的页岩油生厂商。他们实现从页岩层挖掘石油的宏愿,却发现他们的巨大成功,正是他们衰落之肇始。自2015年以来原油市场的熊市让这些企业苦不堪言,破产重组如此频繁,以至于他们中的许多企业刚从破产中走出,不到两年,又重新回到了破产重组的法庭上。资本市场开始憎恶这些玩家,资本也从债

券和股权市场双双抽离,留下2021到2024年的一堵厚厚的债务墙。(见图5)

图5:美国前40大页岩油企业到期债务(数据来源:Rystad Energy)

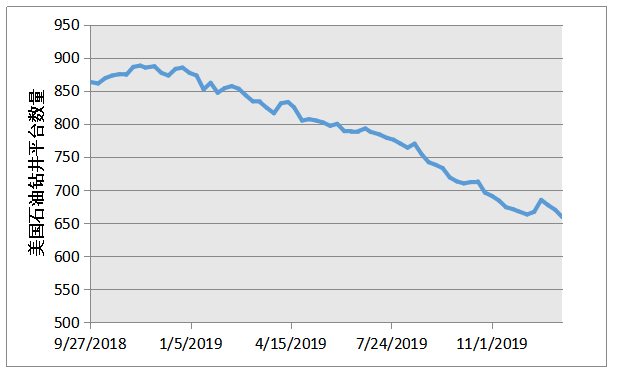

债台高垒的页岩油行业无法从资本市场得到输血,因此只好节制资本,寄希望于重新平衡市场于更高的油价,产生自由现金流偿债。因此我们看到,对应原油价格的大幅下滑,美国石油钻井平台数量自2018年底以来大幅下降,降幅达到23%。结论很简单,美国页岩油行业作为一个整体,与OPEC一样,也需要更高的油价才能存活。事实上,大多数笔者关注的北美页岩油企业,都需要至少65美元/桶的布兰特原油价格才能产生少量自由现金流。在资本市场枯竭的情况下,北美原油的产量在当前价格下可能不仅无法维持去年以来的增速,甚至可能在2021年有所下滑。(见图6)

图6:美国石油钻井平台数量(数据来源:Baker Hughes)

由于OPEC和美国的总产量接近全球原油产量的一半,因此做了如上分析,我们可以相对保守地估计,布兰特原油的均衡价格至少在65美元/桶或以上。因此,如今的布兰特原油价格被低估,以中石油为代表的石油公司,也被低估。除此之外,我们的投资逻辑也可以通过非OPEC国际原油开采项目将自2021年开始枯竭得以印证,“目下原油市场的熊市,让所有人都没有太多勘探和开采新的油田的欲望”。原油市场的时钟,或许正悄然地从衰向盛摇摆;以中石油为代表的石油公司在新一个周期下的好日子,或许也正要开始。

中石油又迎来“抄底”时刻?

以港股中石油为例(因港股大幅折价,同股同权,自然选便宜者研究),在过去的十八年中,格雷厄姆的盛衰钟摆从左摆到右,中石油自名不见经传到如日中天,如今又回归到为人唾弃的“垃圾堆”中。不过,值得注意是,当前新冠肺炎肆虐叠加大宗商品的熊市,情景像极了当年非典疫情下的投资机会。那中石油当前是否又将迎来巴菲特“抄底”时的投资机会呢?

因2019年年报尚未披露,笔者以2018年数据做推演,需注意的是,因2019年油价和天然气价格都低于2018年,因此2019年的营收数据也须相应调低。

从基本面数据来看,作为中国最大的油气生产和销售商,中石油旗下主要分三大类业务,其中原油和天然气的勘探、开发、生产和销售业务于2018年录得营业额638亿;原油和石油产品的炼化、运输、储存和销售以及基本石油化工产品、衍生化工产品及其他化工产品的生产和销售于2018年录得营业额1303亿;天然气、原油和成品油的输送及天然气的销售于2018年录得营业额357亿。

而从表1中可见,中石油的营业额在过去16年中增长了546%,但经营利润仅增长了67%,而净利润仅增长了5.6%,有增收不增利之嫌。从资产负债表的角度看,归母净资产增长了283%,但净负债却增长了446%。

表格1:中石油2002年度及2018年度关键指标对比(数据来源:公司财报)

由于利润率的下滑,中石油的市盈率反而抬高了。也正因为盈利能力下滑及净负债占比的提高,市场给予中石油的估值也大幅下滑,市净率从当时的0.92倍下降了近一半,到了目前的0.47倍(对应港股3.4港币)。尽管今日的中石油的盈利能力似乎不比当年,但我们却能以当年巴菲特买入价格的1/2买入今日中石油的股权。

除了低估,高股息率、原油价格潜在上升以及官网合并退出等,都有望成为带动股价上涨的重要催化剂。

截至2018年年底,中国石油天然气公司(中石油的母公司)拥有中国63%的主要石油与天然气管道,中石化和中海油分别拥有剩余的31%和6%。国家管网公司的成立意味着这些资产将被合并,且国资委将拥有合并公司40%的股权。由于合并后中国石油天然气公司仅占30%股权,因此有很大概率会选择逐渐退出套现。该部分资产如果以净值予以重估,按照目前中石油的估值,大约意味着至少0.2-0.3港币的价值提升。在目前中石油的市价下,意味着5.9%~8.8%的价值释放。这个催化剂因为国家管网公司牵涉到的利益相对复杂,因此释放,所以释放过程可能需要一定的时间。

好在目前的价格持有中石油,仅股息一项年化收益就达到5.6%,再叠加原油价格潜在上升可以导致股价的大幅上升,因此管网催化剂更多的是起到了锦上添花的作用。

国企身份压低中石油估值

我们在之前的图3看到,资本市场给予中石油的估值显著低于雪佛龙与埃克森美孚。资本市场之所以给出这样的定价,并不是因为对中国有偏见。毕竟资本家还是以盈利为目的,没有人愿意和钱过不去。

在过去十年间,我们可以看到,尽管三家公司的资本回报率都呈下行趋势,但中国石油的资本回报率一直是垫底的。笔者这个现象有几个原因:首先,中石油的大庆油田正在逐渐走向枯竭,因此产出回报也在下降。2010年到2016年间,大庆油田的年生产量下降了11%,而中石油的资源储备剩余年数也从2010年的18年下降到了如今的14年。剩下的可开采油田要求更高的资本开支,因此给予的回报也相应较低。

其次,作为国企,中石油不得不以较高价格进口天然气,又须以较低价格出售,压缩了天然气管道部分的利润率。最后,国企效率的低下,也可以从销售、综合与行政成本占营收比例窥见。

过去10年,尽管国家层面提到多次国企改革,但从中石油的数据中,我们并没有看到经营效率的大幅提升。相反,我们看到中石油的经营成本一直远远高于国际上管理最为优秀的综合性油企。(见图7)

图7:销售、综合与行政成本占营收比例比照(数据来源:晨星)

此外,不景气的国际原油价格压迫着中石油的毛利率使之从2010年的55%下滑到了2019年地22%,再叠加以上提到的三个因素,就造成了图3中显著下行的资本回报率趋势。当然这些因素,也被市场以低估值体现到了股价中。

不过,上面提到的三大弊端,在一定条件下也可能转变成为股价的催化剂。如果中石油能切实提升经营效率并降低无效成本,或者以机智的方式与合理的价格买入优质的油田,或者承担少一些非市场因素下的社会责任,那么叠加管网公司套现催化及油价的回暖,那么笔者想今天买入中石油的股东,或许也有一定的机会来体验一下当年巴菲特“好风凭借力,送我上青云”的快感吧!

(本文作者系多夫曼基金董事总经理)

(文中涉及个股仅做举例,仅做举例,不做买入或卖出推荐,投资需谨慎)

(本文刊发于2月15日《红周刊》)