在前面几期小百科中,大家知道量化对冲在国外“过”得风生水起,被称为“抗跌神器”。那么,量化对冲在我们大A股又是怎么大显神通的呢?今天小景就一一道来。

量化对冲在国内都经历过什么?

我国量化对冲基金的发展大致经历了萌芽期、发展期、停滞期、新时代等阶段。

萌芽期:2004年-2009年

国内量化对冲基金起源于2004年,当时华宝信托发行了国内第一支量化对冲基金产品,该产品在投资策略上以封闭式基金为主,主要是针对封闭式基金交易折价率偏高、价值与价格不匹配的套利机会进行交易。

整体来看,由于早期国内股票市场缺乏做空的对冲工具,期货市场也较小,早期的量化对冲产品大部分以套利策略为主,且发展速度缓慢。

发展期:2010年-2014年

2010年沪深300股指期货上市,国内股票量化对冲基金迎来发展期。

随着股指期货的成交量和交易额稳步上升,机构入市制度放宽,海外量化对冲投资团队回国发展等,国内私募量化对冲基金迎来加速发展。2014年成为国内量化对冲产品大爆发的一年。据华宝证券保守估计,2014 年新发行的量化对冲私募产品在600只以上。(来源:华宝证券 《2014:量化对冲的冰与火之歌》)

在私募量化对冲基金加速发展的同时,公募基金也积极上报此类新产品。2013年底,第一只公募量化对冲基金成立,2014年至2015年,又有11只公募量化对冲基金相继成立,掀起一波量化对冲基金发行小高潮。

量化投资“三叉戟”之一的黎海威也在这段时间离开贝莱德,于2012年8月加入景顺长城基金,开始搭建景顺长城量化投资模型和团队。不久后,景顺长城开始发行基于市场中性策略的量化对冲专户产品,积累了较丰富的投资管理经验。

停滞期:2015年-2017年

2015年年中,随着A股出现非理性大波动,9月中金所连续出台管控措施,限制股指期货交易。对量化对冲产品而言,由于对冲端受到限制,阿尔法策略运用变得非常艰难,很多产品停止交易或者低仓位交易。

这段时间内,景顺长城仍有一些市场中性策略的量化对冲专户产品在运作,而市场上的其他团队或通过开发程序化高频、或利用机器学习算法优化因子组合、或从行为金融学角度建模等等,一起推进了量化对冲在国内的继续发展。

新时代:2017年以来

随着A股市场逐步平稳,2017年以来,中国金融期货交易所先后多次对股指期货松绑,比如降低交易保证金、手续费,日内开仓手数的限制逐步放宽等等。

股指期货逐步松绑也催生量化对冲新时代,券商资管量化产品发行大增,公募基金也上报多只量化对冲产品。2019年1月,景顺长城基金率先申报了1只量化对冲基金,并于2019年12月底拿到批文,获批发行。

国内量化对冲产品主要采用哪些策略?

从第一只产品算起,国内量化对冲产品也有15年的发展历程,比较常用的策略有以下四类:

市场中性策略:又称alpha策略,是我国对冲基金市场上的主流策略,也是公募量化对冲基金主要采用的策略。alpha策略是从消除市场系统性风险(Beta)的维度出发,通过同时构建多头和空头头寸对冲市场风险(比如买入股票同时卖空与股票等市值的股指期货),以期获得较稳定的绝对收益。

股票多空策略:类似于alpha策略,但不同于alpha策略的是其会有多头敞口或者空头敞口。股票多空策略的操作难度大,因为除了要进行标的选择外,还需对大盘多空进行判断即择时。所以,目前的量化多空策略,往往是以动量策略为主,即市场已经出现较为明显的趋势性上涨或者下跌行情时,再做相应的调整。

CTA(期货管理)策略:侧重于期货市场的投资,投资于股指期货、外汇期货、国债期货等期货/期权品种及相应的现货品种。量化对冲类的管理期货产品,就是用量化手段判断买卖时点、用计算机程序化实现期货的投资策略。

套利策略:套利策略中最常见的是二级市场套利,包括商品跨期、跨品种套利,股指期货跨期、期现套利、ETF 跨市场、事件套利、延时套利等。由于国内的金融工具和金融品种都不多,国内的套利策略多为方向性套利,即依赖于价格的上涨下跌而寻找套利机会。

量化对冲真的实现“无惧牛熊”了吗?

若从2013年12月第一只公募量化对冲基金成立算起,公募量化对冲也经历了6年多发展。据WIND数据统计,截至2020年2月6日,市场上有17只量化对冲基金。那么,手握量化对冲这个“秘密武器”,这些基金真的实现“无惧牛熊”了吗?

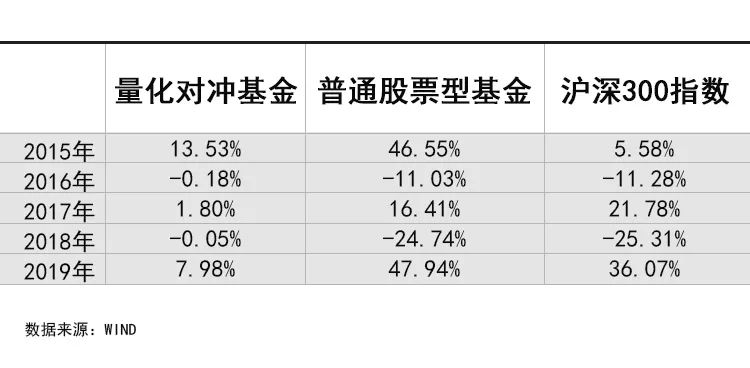

下表是量化对冲基金与普通股票型基金2015年-2019年的年度业绩比较。可以看出,在市场上涨的年份(沪深300指数上涨),虽然量化对冲基金也实现了正收益,但跑输普通股票型基金。这是因为公募量化对冲基金大多采用市场中性策略,该策略以追求绝对收益为目标,会对冲掉市场Beta部分的收益,所以当市场快速上涨时收益优势不明显。并且,在2015年后,受股指期货交易收紧政策影响,对冲成本上升,也使得这一时间段的量化对冲产品业绩较为一般。

而在市场下跌的年份(沪深300指数下跌),市场中性策略就展现其“抗跌”的优势。比如在2018年,沪深300指数下跌25.31%,普通股票型基金平均下跌24.74%,而量化对冲基金平均亏损仅-0.05%,部分产品甚至取得了3%以上的年度收益。

可见,从长期来看,国内公募量化对冲产品的收益与股票市场表现的相关性较低,基本实现了“无问牛熊皆可盈利”的目标。

未来,随着A股市场逐步平稳,股指期货交易日渐松绑,对冲成本收窄、效率提升,量化对冲产品的收益有望复苏。

那么,选择量化对冲产品时要注意哪些问题呢?我们下一期再聊。