针对债券市场后续走向,一方面,市场相信随着疫情对经济增速的负面脉冲逐步平复、以及逆周期政策发力,经济增速比较确定的将回归正常趋势水平;但另一方面,却很难准确计算出,经济复苏预期对债市收益率的向上推力与央行宽松货币政策对收益率的向下拉力哪个更大。市场对利率走向的这种莫衷一是,体现在市场上就是近期长端利率的窄幅震荡。

债市走势回顾

上周市场焦点仍然集中在新冠疫情方面,虽然除湖北外全国新增病例数据逐日下降,但湖北省内形势仍然严峻,各地对人员流动的限制措施仍然严密。

中央政治局与国常会均提出逆周期、稳增长要求,人民银行继续维持流动性宽松,财政再度下达提前批地方债额度,在逆周期政策逐步加码的情况下,长端收益率震荡上行。

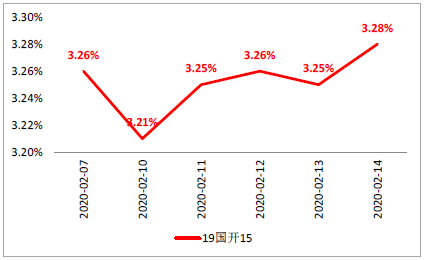

上周全周,19国开15券收益率上行2BP至3.28%。

债市策略

上周债券一级发行量以及净融资额均环比上升,收益率下行为主,信用利差收窄为主。收益率方面,上周中短票或城投各期限各评级均延续下行,收益率在去年以来最低水平,尤其城投大部分评级和期限都处于10%分位数以下。信用利差方面,各期限及评级均持续收窄,以中高评级收窄更甚。

可转债方面,A股行情结构化延续,再融资新政会产生较持续影响。再融资新政旨在缓解中小企业融资问题,是对之前过于严苛政策的拨乱反正,利好中小规模公司,利于其缓解资金压力,扩张生产规模扩大市场份额。此外优质成长、高新技术、高端制造业的公司更可以通过再融资剂加速崛起,亦是较大利好。

市场展望

随着疫情新增病例数据的进一步下降,以及各地陆续的复工展开,预计债券市场将逐步进入“后疫情”模式,一方面逆周期政策起效的预期对长端收益率有向上推力,另一方面维持宽松的资金利率环境下长端利率上行的幅度也将有限,因而长端利率有可能呈区间震荡格局;

预计收益率曲线将维持相对陡峭的状态,后续能导致曲线平坦化的可能机会来自信用利差进一步压缩后利率债吸引力的相对提高,或者机构“配置力量”再度来临;

新一批提前地方债额度已经下达,待其集中发行,可能会再度出现阶段性的流动性宽松环境;

综合来看,短线内国开10Y收益率或将以3.2%为中枢呈区间运行状态;而在人行继续维稳资金面的情况下,杠杆息差策略也有较好的性价比。

风险提示:基金有风险,投资需谨慎。以上数据来源Wind。本资料中提供的意见与评述仅供参考,并不构成对所述证券的任何操作建议或推荐,依据本资料相关信息进行投资或行事所造成的一切后果自负。基金管理人承诺将本着诚信严谨的原则,勤勉尽责地管理基金资产,但并不保证基金一定盈利,也不保证最低收益,不代表未来业绩的预示或预测。基金投资有风险,敬请投资者在投资基金前认真阅读《基金合同》、《招募说明书》等基金法律文件。