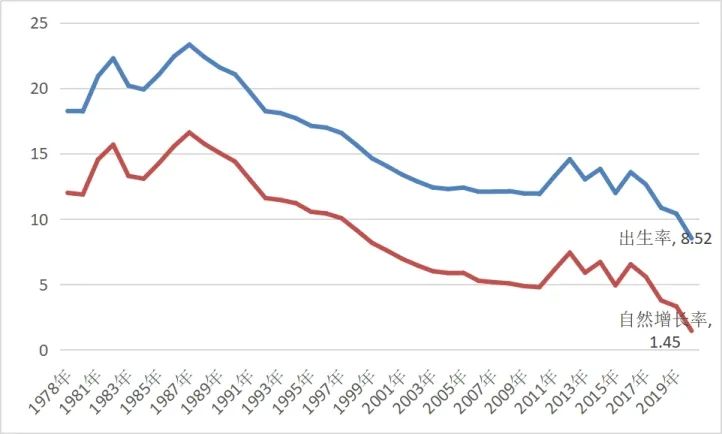

《中国统计年鉴2021》显示,2020年全国人口出生率为8.52‰,创下了1978来的新低;同期全国人口自然增长率(出生率-死亡率)仅为1.45‰,同样创下1978年以来的历史新低。数据还显示,2020年末,我国老年人口抚养比为19.7%,呈持续上升趋势。也就是说,当前,我国每100名劳动年龄人口需要负担近20名老年人,即5名年轻人要赡养1位老人。

“出生率跌破1%”、“5个年轻人要养1个老人” 刷屏并登上热搜的同时,人们对于养老问题的关注度再次上升。新生人口减少的同时,人口老龄化进程并未停止,未来我们靠什么养老?

2020年出生率、自然增长率创新低

(数据来自:国家统计局《中国统计年鉴2021》

(数据来自:国家统计局《中国统计年鉴2021》1978年至2020年;单位‰)

现实严峻,国人养老储蓄意识提高

在严峻的现实面前,面临来自各方的压力,年轻人也开始有了对退休生活规划的紧迫感。2021年《中国养老前景调查报告》显示——

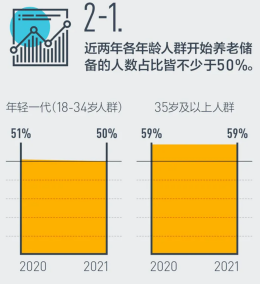

过半数受访者开始为养老储备

受访者高度认同,养老储蓄是财务健康中的重要组成部分。在连续两年全球动荡的环境下,无论是年轻一代(18-34岁人群),还是35岁及以上人群,依然有超过半数的受访者已经开始了养老储备。

(数据来源:富达国际&蚂蚁财富

(数据来源:富达国际&蚂蚁财富《2021年中国养老前景调查报告》)

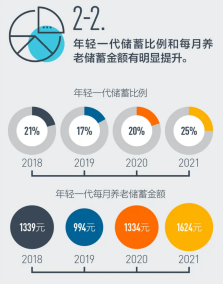

年轻一代储蓄比例创新高

经过四年的追踪发现,年轻一代每月养老储蓄占收入的比例(储蓄比例)和每月养老储蓄金额均有了明显的提升,在2021年创下了四年来的新高。其中,每月养老储蓄比例由2018年的21%提升至2021年的25%,每月养老储蓄金额由2018年的1339元提升至2021年的1624元。

(数据来源:富达国际&蚂蚁财富

(数据来源:富达国际&蚂蚁财富《2021年中国养老前景调查报告》)

养老资产不仅要“存”,还得“增值”

报告还显示,受访者对于长期储蓄和投资知识的缺乏依然存在。接近1/4的年轻一代仍将现金存款视作养老储备的主要形式,23%的年轻受访者表示自己缺乏相关技能和知识,导致较少参与投资。然而,单靠现金存款来应对养老,是远远不够的。举个例子,如果你有100万现金存款,在不做任何投资的情况下,假设通胀率持续保持3%,那么9年后,100万的购买力只剩下约76万;15年后,只剩下约63万,通胀在不断侵蚀我们的财富。

在这样的大背景下,公募基金行业近年来一直在积极布局养老金融产品,为支持养老第三支柱而发行的公募养老FOF自2018年问世以来已经运营了三年有余,整体业绩表现出色。

值得一提的是,养老目标基金以FOF的形式运作,其核心理念是采用成熟的资产配置策略,通过基金组合的形式投资,达到专业选基、二次风险分散、科学动态配置等目的,兼顾养老投资的收益性与安全性,将组合波动控制在一定范围内。

双杰掌舵,银华尊颐稳健养老重磅发售中

为了更好地助力个人和家庭做好养老投资布局,近期,银华基金推出一款新的养老FOF——银华尊颐稳健养老目标一年持有期混合型FOF(012038)。这款养老FOF最大的亮点,就是由银华养老投资资深FOF双杰联手掌舵。

拟任基金经理 肖侃宁

拟任基金经理 肖侃宁25.5年证券从业经验。现任银华基金FOF投资总监,FOF投决会主任委员。国内第一批从事公募基金管理和养老金投资管理人员,曾管理国内第一批指数基金、保本基金和企业年金基金。长期从事投资管理工作,经历了多个中国证券市场的各个发展周期,对于风险、周期有充分的认识。

拟任基金经理 熊侃

拟任基金经理 熊侃16.5年证券从业经验。2006年加入银华基金,历任产品经理、投资经理和基金经理。长期管理企业年金基金和保本专户,参与管理保险专户和社保基金组合,投资业绩稳健。拟任基金经理熊侃是数量金融学硕士,擅长金融模型构建,长期进行股票、债券和基金的多资产配置和投资,风险控制能力强。

两位基金经理负责银华旗下养老FOF全产品链管理

优势互补,历史业绩优异

(数据来源:基金三季报,截至2021.9.30)

(数据来源:基金三季报,截至2021.9.30)肖侃宁表示,银华尊颐稳健养老目标基金将延续过往投资理念,为中低风险投资者提供长期稳健回报。他会以15%的权益资产为中枢构建组合,力求实现低波动的稳健收益。

未来,个人主动养老投资将是大势所趋,对于年轻人来说,提前做好养老规划,更早地开始做时间的朋友不失为较好的选择。不妨借助银华尊颐稳健养老目标一年持有期混合型FOF(012038),提前筹备自己的养老生活吧!

熊侃履历,2004年11月至2006年6月任职于国信证券,担任金融工程分析师。2006年7月加入银华基金。曾担任银华永益、银华永利等基金基金经理。现管理基金如下:银华尊和养老2035混合(自2018.12.13起),银华尊尚稳健养老混合(2019.8.14起),银华尊和养老目标2040混合(2019.8.16起),银华尊和养老2030混合(2019.8.16起)。

肖侃宁履历:曾就职于长江养老保险股份有限公司、太平养老保险股份有限公司、天同(万家)基金管理有限公司、南方证券武汉分公司,2016 年 8月加入银华基金,现任公司总经理助理。现管理基金如下:银华尊和养老2035混合(2018 .12. 13起)、银华尊尚稳健养老混合(2019.8.14起),银华尊和养老2030混合(2019.8.16起 ),银华尊和养老2040混合(2019.8.16 起)。

银华尊和养老2035混合成立于2018年12月13日,2019年、2020年、自基金合同生效起至今的净值增长率依次为12.09%、33.68%、57.51%,同期业绩比较基准收益率依次为20.09%、12.82%、32.29%。

银华尊尚稳健养老混合成立于2019年08月14日,2020年、自基金合同生效起至今的净值增长率依次为18.18%、24.48%,同期业绩比较基准收益率为9.16%、 15.46%。

银华尊和养老2040混合成立于2019年8月16日成立,2020年、自基金合同生效起至今的净值增长率依次为41.15%、48.75%。同期业绩比较基准收益率依次为15.25%、21.10%。

银华尊和养老2030混合成立于2019年08月16日,2020年、自基金合同生效起至今的净值增长率依次为32.68%、40.26%,同期业绩比较基准收益率为10.38%、16.73%。

(以上数据来源:基金定期报告,日期截止至2021.9.30)

温馨提示:

根据有关法律法规,银华基金管理股份有限公司做出如下风险揭示:

一、依据投资对象的不同,基金分为股票基金、混合基金、债券基金、货币市场基金、基金中基金、商品基金等不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。

二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。

三、您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

四、特殊类型产品风险揭示

银华尊颐稳健养老目标一年持有期混合型FOF选择将部分基金资产投资于港股通标的股票,或选择不将基金资产投资于港股通标的股票,基金资产并非必然投资港股通标的股票。基金资产投资港股通标的股票可能使本基金面临港股通交易机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险,包括港股市场股价波动较大的风险(港股市场实行T+0回转交易,且对个股不设涨跌幅限制,港股股价可能表现出比A股更为剧烈的股价波动)、汇率风险(汇率波动可能对基金的投资收益造成损失)、港股通机制下交易日不连贯可能带来的风险(在内地开市香港休市的情形下,港股通不能正常交易,港股不能及时卖出,可能带来一定的流动性风险)等。具体详见基金招募说明书中“风险揭示”章节。

五、基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。银华基金管理股份有限公司提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

六、本基金由银华基金管理股份有限公司依照有关法律法规及约定申请募集,并经中国证券监督管理委员会(以下简称“中国证监会”)许可注册。本基金的基金合同、基金招募说明书和基金产品资料概要已通过中国证监会基金电子披露网http://eid.csrc.gov.cn/fund和基金管理人网站www.yhfund.com.cn进行了公开披露。中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于本基金没有风险。