【白酒投资日报】豪言15年内超茅台 山西汾酒今年将加大提价力度 || 【新能源汽车投资日报】新能源大幅反弹 高估值下如何寻找确定性?|| 【问题征集】白酒指数近10天跌12%,板块回调,买入还是离场?

来源:诺亚研究工作坊

在《带你走出股市指数的认知误区》系列文章的前两篇中,我们讲了一些关于沪市、深市中股指的认知陷阱。本篇来为大家解读覆盖沪深两市股票标的的综合股指可能存在的认知误区。

目前综合指数的编制主体大致可以分为三类:第一类为交易所编制,比如中证系列指数和国证系列指数;第二类为券商编制,常用的有中信和申万系列指数;第三类为金融数据服务商编制,例如同花顺和万得系列指数。

尽管这三类综合指数的指数分类略有不同,但基本都有规模指数、行业指数、风格指数这三个类别。与前两篇中相似的误区我们将不再重复讨论,本篇着重分析两市指数中较为独特的认知误区。

1

误区一:规模指数中“大”、“小”都一样

市场运用频繁的规模指数,比如代表大市值股票的“沪深300指数”和代表小市值股票的“中证1000指数”,均是由中证指数公司编制,以流动性和市值规模作为最重要的选样标准,规模指数中最早一只指数的推出时间为2005年。基本在同一时间,深证信息公司也推出了国证系列指数,其中主要的规模指数有国证300指数、巨潮大盘、巨潮中盘以及巨潮小盘指数等。

尽管两组同为全市场规模指数,但在指数编制方法上却有明显的区别:中证规模指数最重要的取样标准为流动性和市值规模,而国证规模指数在此基础上又加入了行业代表性。

我们以沪深300指数和国证300指数的编制方案为例。简单来说,国证300指数是由各行业中市值和成交量排名靠前的股票构成,而沪深300指数是全市场中市值排名居前的股票组成。这其中的区别是,一些在各自行业中市值较大而放在整体市场中市值不大的公司会入选国证300指数,但不一定会进入沪深300指数成份股的范围。

举个例子,光线传媒是国证300指数(国证规模指数里“大市值股票”的代表)的样本股之一。但有趣的是,如果放在中证系列规模指数中,光线传媒不但无法入围沪深300指数,甚至也不是中证500指数的成份股,而恰恰被分在代表“小市值公司”的中证1000指数中。

因此国证规模指数中的“大”未必是中证规模指数中的“大”,中证指数中的“小”也未必是国证指数的“小”。

2

误区二:沪深300指数是

中证规模指数中最“大牌”的指数

沪深300指数和上证50指数可以说是市场上用得最多的代表大市值股票的指数。由于上证指数仅仅覆盖沪市,而沪深300指数覆盖沪深两市,更具代表性,因此沪深300指数理所当然成为了最常用的大市值股票的规模指数。

然而在中证规模指数中,沪深300指数却不是最“大牌”的指数。遇到极端分化行情时,沪深300指数也不能很好地体现大小盘风格的极端性。真正占领C位的其实是中证超级大盘指数(简称“中证超大”),其样本股是沪深300指数样本股中市值规模排名居前的50只股票。

我们比较了上证50指数和中证超大的平均总市值,中证超大仍更胜一筹,较上证50指数样本股平均总市值高出近20%。考虑到中证超大指数的覆盖面更广(从万得一级行业看,比上证50多了公用事业),行业权重分布也更均匀,因此在代表例如“一九行情”等极端行情时,中证超大指数显然更具合理性。

3

误区三:中证全指最“全”

中证规模指数中最具A股全市场代表性的指数是中证全指,但是其样本股并非是A股市场的所有股票。中证全指样本空间是由A股中剔除ST和*ST股,以及科创板中上市时间小于一年、其他板块中上市时间小于一个季度的股票,除非该证券自上市以来日均总市值排在前30位。从样本股数量来看,目前中证全指的样本股为3586只,仅占全A的86.3%。因此,中证全指并不“全”。

而真正最“全”的可以反应A股整体市场表现的指数是万得全A指数,其样本范围是全部在上海、深圳证券交易市场中上市交易的A股股票。

需要指出的是,从应用的角度来说,有时候并不是越全越好。比如由于次新股在初期有很强的上涨效应,过早纳入会对指数的表现造成干扰。从这个意思上说,中证全指更适合作为投资组合的全市场衡量基准。

4

误区四:风格指数中“成长”的含义都一样

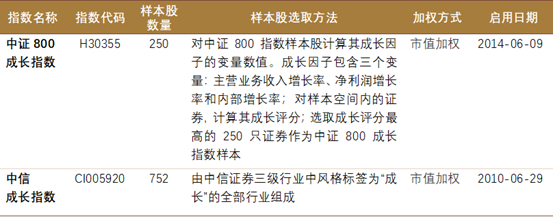

如果要观察一段时间成长风格的走势,中信成长风格指数和中证800成长风格指数是最常用的两个指数。但可能很少有人知道,两者的“成长”的含义并不相同。

中信成长风格指数是由中信证券三级行业中风格标签为“成长”的全部行业组成;而中证800成长风格指数其样本股是通过主营业务收入增长率、净利润增长率和内部增长率这三个财务指标对中证800指数的样本股进行排名得出。

那么这两个“成长”指数的差异究竟有多大呢?

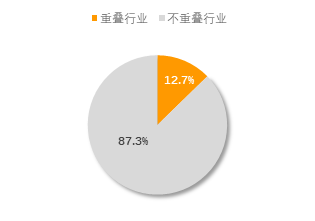

我们研究发现,中信三级行业中标签为“成长”风格的行业有27个(也就是中信成长行业的全部组成行业),而中证800成长风格指数中包含了多达106个中信三级行业。其中,两个指数中重叠的行业仅有15个,比如通信终端及配件、系统设备、生物医药Ⅲ、航天军工、物流综合、太阳能、风电、油田服务等,其余均是不同行业。因此两个同为“成长”风格的指数,其“成长”的含义以及包含的个股情况大相径庭。应该说,中信成长行业中的“成长”更偏硬科技成长的概念,而中证800成长指数包含消费、金融等板块,覆盖面更广。

两个成长指数的行业重叠情况

数据来源:WIND,诺亚研究

到这里,带你走出股市指数的认知误区的系列文章就已全部结束。最后要说明的一点是,在专业的机构投资者眼中,他们对于规模指数的大小分类与我们系列文章中的分类有所不同。原因是对于主动基金管理人而言,由于投研能力大致只能覆盖中证800的成份股,因此中证500这些市值位列市场20%的百亿大盘股在他们眼中就是小盘股了。而对于被动基金管理人而言,由于个股的流动性直接影响股指的跟踪效果,因此指数基金大部分选择沪深300和中证500这两个指数,跟踪中证1000指数基金极少。因此对于这些管理人来说,他们眼中的大与小大多是相对于中证800指数中这800只成份股而言的。

如果想阅读前两篇,请点击《带你走出股市指数的认知误区(沪市篇)》、《带你走出股市指数的认知误区(深市篇)》。另外,在文末的附录中,我们归纳了文中提到的两市股指的编制规则,供读者备查。

附录1:主要的两市规模类指数

附录2:主要的两市风格类指数

EN D

本报告相关知识产权归本公司及其关联公司所有,未经本公司及其关联公司许可,任何个人或组织,均不得将本报告内容以转载、复制、编辑、上传或发布等任何形式使用于任何场合。如引用或刊发需注明出处为“诺亚研究部”,且不得对本报告进行有悖原意的引用、删节和修改。诺亚控股有限公司及其关联公司保留追究侵权者法律责任之权利。任何机构或个人使用本文件均视为同意以上声明。

本报告所载的信息、材料及结论只提供参考,不构成投资建立,也不适用于个别投资者特殊的投资目标、财务状况或需要。投资者应考虑本报告中的任何意见或建议是否符合其特定状况。

记得“在看”

扫二维码 领开户福利!