如何在结构性行情中开展投资布局?新浪财经《基金直播间》,邀请基金经理在线路演解读市场。

来源:排排君er

原标题:政策大松绑,定增基金的黄金时代来了

定增类私募基金,曾经火爆整个基金市场,份额难求,但是也曾经跌落悬崖,无人问津。这个一级半市场的投资产品,在政策的多次大转变下,命运也急转急下。上周,时隔将近3年,定增新规再次迎来大修改,堪比181度大转弯,甚至比2017年再融资新规之前的政策还要松绑一大半。如何解读定增私募基金的投资机会呢?下面私募排排网产品研究部,将从不同的角度一一为你解读。

01 政策大转弯

2016年,两市定增募资额接近2万亿规模。定增市场,政策的不确定性是市场参与最大的风险,2017年一纸再融资新规,以及随后的减持新规,扰动整个定增市场,火热一时的定增基金随后遭遇了市场无情的抛弃。2017年,一只名为九泰锐益的定增基金,在受限开放日放开申赎时,更出现了1.7亿份基金想赎回,只有17万份要申购的“尴尬一幕”。大量上市公司的再融资计划得以搁浅,催生出最近两年火爆的可转债市场。这一次定增新规和上次的再融资新规有哪些大的改变呢?

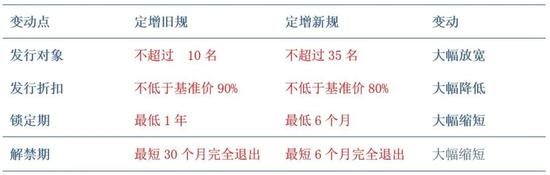

定增新规改变焦点

最新解读

1、发行对象

发行对象从原先的不超过10名,大幅放宽到不超过35名,这意味着,在单个项目总金额不变的情况下,单个投资者参与的金额大幅下降,意味着定增项目参与门槛大幅下降。原先10个亿的定增项目,平均下来单个参与者最低门槛1个亿起步,现在35个投资者的门槛,意味着只要2857万就可以参与。可参与的投资者群体大幅扩大。

2、发行折扣

折扣是投资者参与定增市场最大的吸引力,可以大幅低于市场价拿到大比例的股份,一直是各个参与者最大的动力。根据测算,折价率对于定增项目的收益贡献度超过50%,即定增项目的收益率大部分来自定增的折扣所带来的收益率。发行折扣,从之前不低于基准价的90%,降低到不低于基准价的80%,意味着折扣所带来的最高收益率超过10%。使得项目更具有吸引力。

3、锁定期

定增基金最大的风险就是流动性风险,即由于股份被锁定而带来的一定期限内无法正常流通的流通性风险。旧规的锁定期分为1年期和3年期,而修改后,最短为6个月,缩短了一半,即定增项目的流通性提高了一倍以上。

4、解禁期

解禁期是收益率兑现的最后一步。2017年5月份的减持新规,规定定增基金1年期的锁定期项目,定增解禁后12个月内不得减持超过定增股本的50%,即1年期定增项目,至少需要30个月才能实现完全退出,流动性风险陡增。而这一次定增新规则规定,定增基金解禁减持不受减持新规的约束,即意味着定增项目最短6个月解禁到期就可以全部减持。流动性提升了5倍。

02 收益率大解读

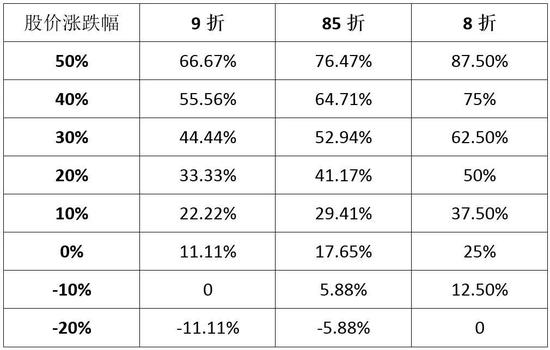

收益率水平是投资者投资前必须考量的重要因素。而定增基金的收益率主要受两方面的因素扰动。第一个就是折价,即拿到项目价格的折扣,折扣对定增项目的收益率影响度高达50%以上;第二个就是定增标的股价在二级市场的表现。由于折扣的存在,所以成本的大幅降低之后,股价的涨跌对收益率影响比较大。例如,如果项目最终折扣为8折,而解禁到期时,股价在二级市场的涨幅为20%,则这个定增项目的最终收益率会高达50%,相比于二级市场会有将近30%的超额收益率。这就是定增基金的魅力所在。

下表是定增折扣和股价涨跌幅不同,对应定增项目的最终收益率。

03 私募观点

凯丰投资:

此次的再融资新规非常重要,光是资产负债率45%这条限制,在过去就让一大半的创业板公司无法再融资;锁定期减半,以及发行对象大幅增加等政策都是非常实质的放松。这些再融资条件的放松不仅让可以再融资的公司数量大幅增加,同时也使得非常多投资者可以相对轻松地参与再融资。

凯盛资产:

从过往A股定增历史来看,定增投资的大机遇与市场整体估值水平和政策面的推动密不可分,2013年市场整体估值处于低位,又有创业板放开融资并购的政策助推,2013年成为了A股历史上定增收益率最好的年份。当下2020年情境与2013年颇为相似,市场整体估值又回落至低位区间,2月14日发布的再融资新规在定价折扣、锁定期、投资门槛等方面对投资人也更加友好,定增基金将成为投资人分享资本市场收益的倍增器。

磐耀资产:

从机会把握的角度来看,公司符合条件的老产品如果有合适的机会会直接参与定增,并且近期就会发专门的磐耀定增策略的私募基金产品,直接参与到定增项目中去。这个策略类似于2019年的科创板打新策略,属于阶段性制度的红利,按照目前的制度来看,可以八折接到股票,锁定半年后就可以出售,半年增厚20%的收益,假设全年无缝衔接两个定增,不算复利一年可以增厚40%的收益,假设定增股票质地选择的也不错,说不定本身正股还在涨,产品收益就是股票上涨的收益基础上再加40%折价的钱,具有明显的超额收益贡献能力。

华炎投资:

也已经逐步在考虑布局定增策略产品。理由是中国股票的估值虽然尚未到达极值水平,但是已属于历史极低的水平,再加上再融资新规中,提升了折价上限、缩短锁定期、降低参与门槛以及放松减持限制等,无疑是提高了定增的吸引力。

04 总结

根据上面的分析可知,定增新规的实施,主要的改变在于投资者参与门槛、项目的折扣、锁定期以及项目的完全解禁期等改变,每一项都非常具有吸引力。截止目前,二级市场已经至少有20家上市公司发布了修改定增方案的公告,可以预见的是,未来上市公司定增再融资的项目数量会越来越多,投资者参与的积极性也会大幅提高。

定增项目方面,大幅改善流动性的同时,还大幅提高折扣,即意味着定增项目大幅降低风险的同时,还大幅提高了潜在收益率。定增基金的黄金时代来了!