【白酒投资日报】张坤、萧楠调仓白酒股 居家消费怎么看?|| 【新能源汽车投资日报】锂电产业链Q4机构持仓变化全梳理

来源:洪泰财富

时光的表盘上,总有一些耀眼的时刻,标注着历史的进程。

鼠年不疫,牛转乾坤。

再过几天,多灾多难的庚子年终于就要过去了,转眼我们迈入辛丑牛年。十四五开局之年,第一个百年到来,非同寻常的2021,必将写入中国人的史册!

(一)

1月18日,一个好消息传来,2020年国民经济运行情况发布。

初步核算,全年GDP总量达到101.6万亿元,经济总量首次突破100万亿元大关,更重要的是,中国是全球唯一实现正增长的主要经济体。

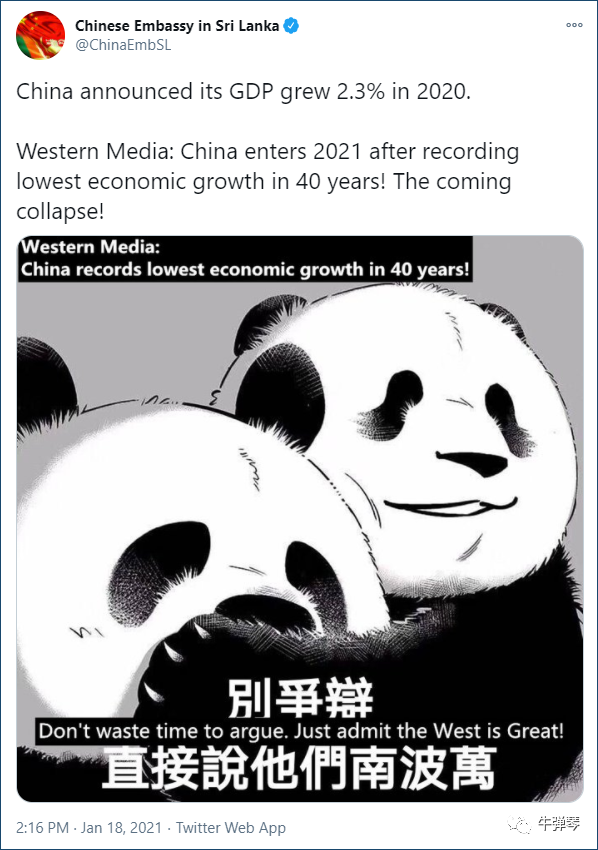

很有意思的是,个别外媒报道的角度,却是:中国GDP全年增速达到40年来最低。

这不假。

需要解释吗?

中国驻斯里兰卡大使馆的官方推特账号,发了一张两只熊猫的漫画。上面的文字是“中国宣布2020年GDP增速2.3%,西方媒体:中国在经历40年来最缓慢的经济增长后进入2021!马上就要崩溃了!”

左边的熊猫似乎想要说什么,却被右边那只“自信的”熊猫捂住嘴。下面是配文“别争辩,直接说他们南波万。”下面的英文直译成中文是“别浪费时间争辩,直接承认西方伟大!”

西方不伟大,西方所有主要经济体,2020年GDP都是负增长。

中国就容易吗?

这原本也是一个不可能完成的任务。

一季度,中国经济也是断崖式下跌。只是中国咬紧牙关,很快控制住了疫情,全力复工复产,二三四季度的GDP增速迅速恢复。所以,中国才成了全球经济最大的亮点,也是最大的动力。

在公布的数据中,还有几个数据值得关注:

2020年全年全国居民人均可支配收入32189元,比上年名义增长4.7%,扣除价格因素实际增长2.1%,与经济增长基本同步。

而另一方面的消费端,2020年全年全国居民人均消费支出21210元,比上年名义下降1.6%,扣除价格因素实际下降4.0%。

这意味着,中国人去年确实挣了钱,但没敢花。

无节制的消费,并不是我们民族的习惯。开源节流,有备无患,才是长久之道。

人人都清楚,日子想要过得舒服,必须要有额外收入。目前,中国人获得额外收入的途径主要有三种:

第一,出售自己的专业技能和空余时间来赚钱,比如兼职;

第二,打造一个商业系统来为自己赚钱,比如创业;

第三,依靠钱来生钱,这种,我们通常称之为投资理财。

很明显,最简单,也是最普适的,正是理财。

在改革开放之前,大多数中国人的收入都是二十四级工资制度下的死工资,人们没有强烈的理财概念,市场上也没有理财产品,那时候的理财,就等于存款。

1981年,中国首次发行国库券。最开始,人们并不愿意购买国债,而公职人员则把买国库券当成了政治任务,从自己的工资里拿出五元、十元,购下一至两张国库券。干部级别越高,买的越多。

但这其实是中国重开资本市场、打破单一银行体系的重要举措。

此后,中国投资市场逐渐变得多样化,也逐渐变得繁荣:

1983年,深圳宝安县联合投资公司向社会公开发行“原始股”,催生国有企业股份制改革先河。次年,联合投资公司获纯利17万元,购买股票者首次分得红利。从此,股票开始逐渐成为普通投资者的投资工具。

1987年9月27日,经中国人民银行批准,深圳市十二家金融机构出资组成了全国第一家证券公司——深圳经济特区证券公司(后更名巨田证券)。

1990年12月19日上海证券交易所开业、1991年7月3日深圳证券交易所开业后,中国资本市场更是仿若烈火烹油,繁花似锦。

但残酷的一面很快显现:1993年到1994年间,内地股指从1512点跌到325点,跌幅为78.50%,一半个股跌去80%以上,这样突如其来的暴跌让刚刚从计划经济走出来不久的普通老百姓第一次认识到了金融的风险,很多家庭甚至认为“炒股与赌博吸毒败家无异”。

这种刺痛感,甚至成了后来楼市火爆的催化剂之一——比起看不见摸不着的股票,房子看起来要安稳多了。

(二)

你不理财,财不理你。

有钱就买房,是不少人的理财哲学。然而,2020年的拐点一过,一切可能不一样了。

这个变局之年里,国际局势发生了变化,逆全球化思潮涌动。越来越多的企业将目光放回国内,双循环实至名归。在这一年,人的观念也发生了变化。

这一切都波动到了投资理财领域:

正是在2020年,房地产市场趋于平缓,除了学区房之外,二手房市场波澜不惊;

2020年,防范化解金融风险攻坚战,昔日呼风唤雨的P2P平台已全部清零,各类高风险金融机构得到有序处置;

2020年,中国股市一波三折,疫情期间低迷,但随着国内疫情逐步好转,投资者风险偏好提升,叠加市场流动性充裕,全年各大指数均以大阳线报收,其中,创业板指领涨。上证指数、深证成指、中小板指、创业板指和沪深300分别上涨14%、39%、44%、65%和27%。

从另一个角度看,随着P2P溃败、楼市趋于平缓、股市一路飙红,中国人不得不转变投资思路了。

因为历史不长,在中国人的投资习惯里,其实有很多陋习,比如赌徒心理、跟风追涨杀跌、粗放配置资产、“理财只能靠自己”的观念。

最近就有做投资的朋友吐槽,投资者,尤其是未婚男性投资者最常犯的一个错误是“过度自信”,而这样的心理往往是成为韭菜的开始。

要知道,投资这件事,并不是一锤子买卖的赌博,而更像是一场持久的战争,活的越久,赢面越大。

然而,活着并不容易。华尔街就流传一句话:“要在市场中准确地踩点入市,比在空中接住一把飞刀更难。”

那么,为什么不找专业人士协助理财呢?

支付宝曾经针对用户理财偏好进行的相关调查发现,在8万用户的投票统计数据中,只有16%的用户觉得有找顾问咨询的必要。

为什么?

首先对于大部分用户来说,即便有“找专家咨询”的想法,也不知道该去找谁;其次很多人还会担心顾问鼓励交易,只是为了获取这笔交易的佣金,而不是真正给予好的建议;第三还有很多人会担心顾问收费高昂,自己投入理财的钱还不够交顾问费。

这么想,眼界就低了。

睡后收益,只能是空想了。

(三)

对于中国商业来说,专业精神、实用态度和长期主义成为下一个十年的新趋势。

投资不是赌博,不应该看别人这个赚的多我就买,或者单押一个行业,每天祈祷投资可以单车变摩托。

长期主义,是选择一个可以让自己保持正确理财姿势的方法,长期坚持下去。

专业精神,指的是应该找到合适的人,专业的系统、专业的机构,帮助理财。

简单来聊一下什么是专业的系统,以及为什么要做系统性投资。

一个科学正确的完整投资系统究竟是什么样的?

首先,它要会千人千面的大类资产配置,通过此类配置,对冲风险,减少波动,实现长赢。

没有人可以百分百预测到未来市场的精确走势,但这并不意味着无法降低投资的风险。我们可以在投资组合中,对不同的资产类型进行合理配置,比如将投资资金按一定比例分配到不同的大类资产类别,比如股票、债券、现金、外汇、大宗商品、或它们对应的基金产品等等。将资金分散化投资于不同的资产类别,可以有效避免所有资产同时受到某一特定风险事件的影响。

比如股票型基金下跌的时候,债券基金有可能上涨,反之亦然。

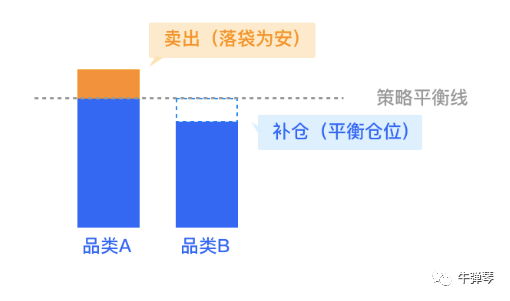

当然,大类资产配置进行分散风险并不是一劳永逸的,好的投资组合需要根据市场的变化情况与设定科学健康的投资比例进行动态调整。这就要求一个完整的投资系统可以进行千人千面、系统性地动态再平衡,也就是降低组合风险、适时止盈补仓、科学低买高卖。

欧文费雪在《利息理论》里说过一句话,投资就是时间上的平衡消费。生活需要动态平衡,投资也需要动态再平衡。

因此,这个系统需要每日监测你的账户,智能止盈卖出超出策略平衡线的品类,同时买入部分低于策略平衡线的另一品类。还有一点好处其实很多用户可能不太了解,过度平衡其实会增加交易成本,相比于一次性针对于用户的全部持仓进行止盈或者止损,根据策略平衡线去动态止盈补仓会大幅减少交易成本。

一个好的机构可以帮你与市场赛跑,获得长期稳健收益。

美国投资社会也曾经历过从以散户为主过渡到了机构为王的过程,越来越多的人开始依赖智能科学的系统和值得信赖的机构来理财,背后有一个名字不可忽视。

他叫约翰·博格。

巴菲特曾经说过:“如果非要在华尔街给谁立一个雕像,以纪念为普通投资者贡献最大的人的话,那么这个人非约翰·博格莫属。”

“指数基金之父”约翰·博格之所以能够成为美国投资界的传奇人物,与其个人取得的两项卓越成就密不可分:第一,他推出了面向个人投资者的世界上首支指数公募基金,面对种种质疑,坚持推广指数基金理念并最终获得广泛成功;第二,他一直把投资者利益放在首位,成功推动整个公募基金行业的成本削减。

2019年初,约翰·博格去世,但他创立的Vanguard集团依然在践行着创始人的理念,这个理念用通俗的话说,一是靠专业来为客户赚钱,二是靠低成本运营来为客户省钱。

这种客户利益至上的做法曾被华尔街嘲讽,却逐渐被普通美国人接受,如今的Vanguard集团,管理着超过4.9万亿美元的资产,其中,很大一部分来自于“散户”。

未来,资本市场将长期处在高估值、高波动、高分化的状态。

普通人想要入局,要么选择定投之类的熨平价格波动影响的投资方式,要么找一个靠谱的家伙,让他帮你科学投资,解决一些琐碎的问题。

比如如何分配闲钱在不同的投资领域,如何平衡其中的风险,如何更新资产配置比例,还得帮你盯盘、计算……

幸运的是,目前能做这件事的机构有很多,比如约翰伯格的智慧遗产,Vanguard集团。

2020年4月2日,蚂蚁集团和全球最大公募基金公司Vanguard集团独家合作的基金投资顾问服务“帮你投”在支付宝上线。

与蚂蚁集团此前为用户提供的理财服务不同,“帮你投”可以代用户做出投资决策和交易,而且,它的门槛很低,只有800元。

(结语)

2019年10月25日,证监会机构部发布了《关于做好公开募集证券投资基金投资顾问业务试点工作的通知》,在财富管理行业中投入了一颗重磅炸弹,这意味着中国投资人从散户为主到机构为王的阶段转变。

对于行业来说,谁能先躬身入局,在下沉市场进行降维打击,谁就将抢占先机。

而对于普通人来说,以理财为主的“睡后收入”将渐渐成为财富分层的新机会,就像上个世纪90年代下海、2010年前后投资房产、2020年入局比特币一样的时代机会。

所以说,牛年,钱得放对地方!

投资有风险,入市需谨慎。

声明:本资讯中的信息均来源于公开资料,本公司已力求报告内容的客观、公正,但对相关信息的准确性及完整性不作任何保证。资讯中的观点、结论和意见仅供参考,不构成投资建议。投资有风险,入市需谨慎。