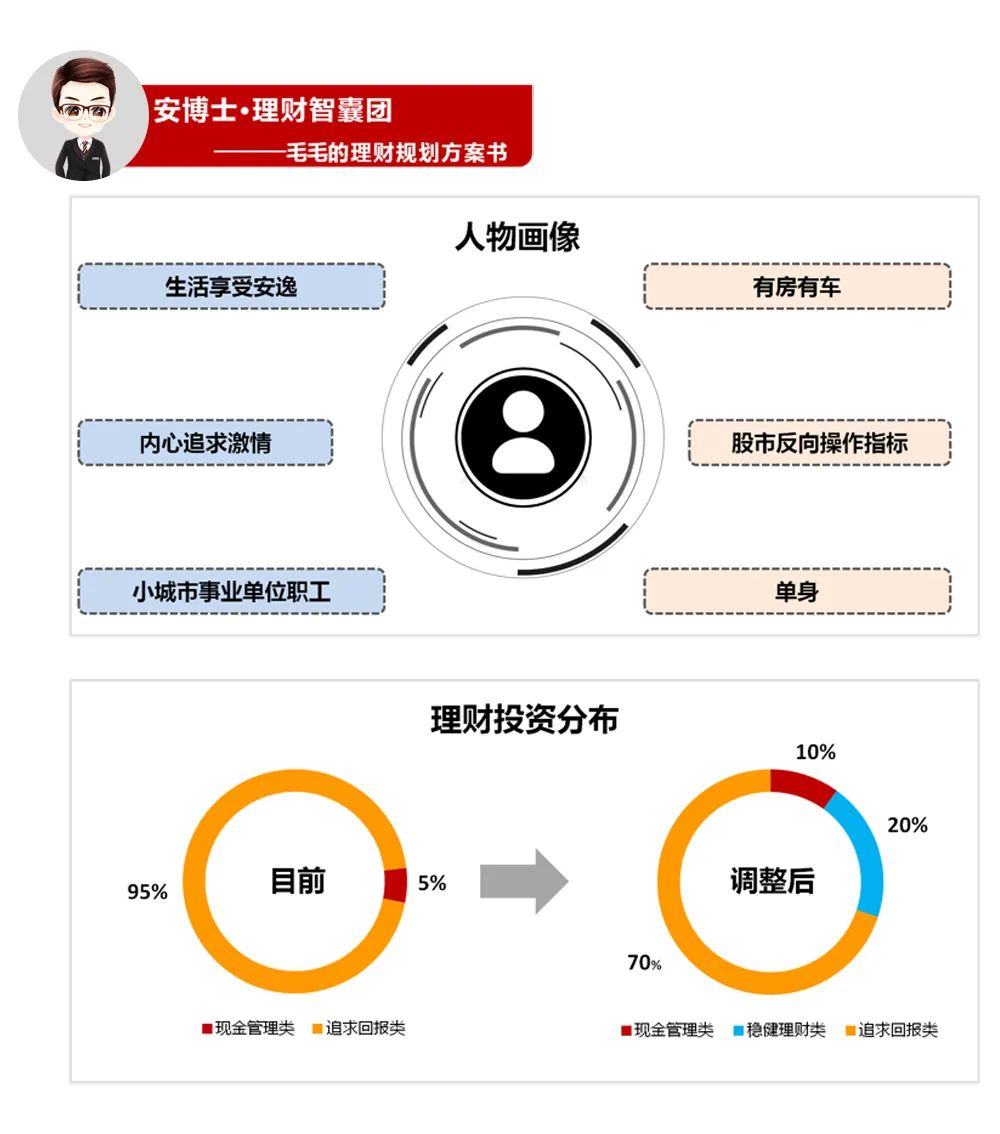

在上一期《理财智囊团》分享案例的是一位优秀的90后代表,在北京奋斗的IT男生“木子”。今天栏目继续限量放号,来访的朋友是坐标南方某三线城市,今年27岁的毛毛。从他身上,我们看到很多年轻朋友共通的情况,正如近期很爆的标题:买地表最强的5G手机,用最快的芯片,投资最有热度的板块(5G、芯片、新能源……),但实际收获如何呢?来看看毛毛的自述。

来自毛毛的疑问

安博士你好,我是被朋友笑称“股市反向操作指标”的毛毛,我的“投资天赋”是总能做到精准抄顶,高吸低抛。最近一次反向操作就是春节前,看到当时股市呈现强势反弹迹象,我赶在节前买进了大热板块,春节后开市第一天大跌,我又赶紧减仓卖出,加上交易的手续费,这一顿操作下来,年前笑嘻嘻,年后苦兮兮。

说一下我的大致情况:我今年27岁,大学毕业后就回了老家,在一家事业单位干了5年多。虽然小城市收入不高,每月就5000元左右,但是因为老家有房有车,每月开销也就1500元左右,闲的时候我还会搞搞游戏代练,一年下来加上年终的奖金差不多能有个10万元的收入。

再加上我1-2年内暂时没有成家的想法,没有什么大额支出计划。事业稳定,情场空仓,所以我就总想找点有挑战性的事儿做,工作之余比较喜欢炒炒股,我还买了10多只偏股型基金,看他们的投资风格好像也都差不多。除了父母留给我未来购置婚房的20万之外,我每月也会拿出30%的工资加仓。我其实没有很多的理财知识,主要就是看看一些高手分析,看看市场有啥热点,所以我的资产大多数是追高买入的,市场一跌我又想更换筹码。这样摸爬滚打2年下来,我的账户至今还浮亏近10%。

看到机会就心痒痒,但是上车就老被套。像我这样的人,是不是真的不适合在股市奋战?

From:毛毛

安博士的分析

毛毛你好,感谢你的分享,你问到自己是不是真的与股市无缘呢?当然不是,但你必须意识到:想从资本市场上赚钱的难度实际是在增加的。

一、我们先来看看你目前在投资计划上存在的误区。

1、你的风险偏好较高,投资选择上相对激进,但你又欠缺投资理财的知识或经验。相比之下,对于你而言,挑选专业投资者管理的产品,是现阶段更为适合你的理财方式。

2、我们也注意到,你目前持有的偏股型基金数量达到了10多只,对于投资,你可能缺乏统筹规划。相比押注1、2只基金,一定程度上的交叉持有多只基金,的确有助于降低投资组合波动,带来更好的投资体验。但持有的基金太多,尤其还是风格相近的产品,可能反而会“过而不及”,不仅不一定能起到分散风险的作用,甚至对整体收益率的提升也没啥帮助。

3、你在当前投资行为上暴露出非常明显的情绪化倾向。炒热点、蹭热度的投资模式,往往是大多数投资者朋友亏损的主要原因之一。有些朋友总觉得自己足够聪明,可以预测市场、战胜市场,而实际在波动性较大的股票市场中,短期择时的难度非常大,情绪之下做出的追热点判断很有可能导致资金被吞噬,如果因为判断不准而恰好错过了一年中涨幅最明显的时间段,也会因此后悔莫及。如果能把投资的时间期限拉长,股票的长期波动明显会小于其短期波动,你的投资体验也会更好。

二、此外,我们建议你对自己的各类资产投资比例做一次全盘规划。

从家庭的生命周期来说,你目前处在22-35岁这个阶段,期间你极有可能完成自己小家庭的组建,也非常有冲劲去为改善未来小家庭的条件奋斗,愿意去博取更高的收益空间。同时这个阶段,随着工作经验的累积,通常收入水平也会逐渐提升,加上你暂时无其他例如买房的大额支出,因此在当前情况下你有较多的资金运用空间,具备较高的风险承受能力。

长期来看,偏股类资产的年化回报水平在各类资产中居前,因此综合考虑,我们认为您可以继续主要配置偏股类资产,但要在现有的投资选择上进行品类和比例的调整;同时你需要合理配置一部分风险度相对更低的资产,做好流动性管理,以平衡你的投资组合的波动,并预备应对使用资金的不时之需。

我们暂将你的目标年化收益定为15%,给到你的理财规划方案如下:

1、你所偏好的股票类资产,可以在你的资产组合中占到大约70%的比例。

首先你需要清楚认识到收益与风险相匹配,我们应该将股票类资产定义为追求长期回报的资产,拉长时间维度去追求获得一个合理的回报水平。

被追捧的“股神”巴菲特,他的复合年化增长率也是20%左右的水平,因此我们粗略将目标定义为寻找到年化收益率20%左右的股票类资产等投资工具。

具体来说,主要建议你考虑借道公募基金产品进行投资,选择合适的投资团队发挥专家理财的优势。你可以选择约5-8只中长期业绩可观的主动管理型基金并中长期持有它们。每月投入一定比例的工资,实际相当于采用了定投这种纪律性的购买方式,这也有助于降低择时难度,平摊资产的买入成本。

当然,你如果追求自己炒股带来的刺激感,也可以从中分出5%-10%左右的资金适度直接参与股市,即使遇到极端情况,总体的亏损也相对有限,不至于太过影响个人日常情绪。

2、配置20%左右的主投债券的稳健型资产,平衡资产组合的波动。

这类资产相对风险与收益空间都小于股票型资产,但又高于货币基金这类现金管理类工具,是个人投资组合中重要的基底类资产。

我们将这部分资产的目标收益率定为5%,我们的基金组合“投资小确幸”的业绩目标为1年期定期存款基准利率+4%(目前1年期定存利率1.5%),主要配置偏债类子基金,相对就契合这部分的风险收益比需求。

3、留足10%的现金类资产以备不时之需。

此外,我们建议你留有约10%的资产,可以放置在货币或短期银行理财中,货币基金的收益率目前是在年化2%-2.5%的水平。这部分资金一是应对日常开销,二是为可能出现的突然的开支需求未雨绸缪。平时或许看不到什么作用,关键时刻却能保障你不会因为急用钱而忍痛低价套现。

具体结合你的基本情况:你的收入(工资收入+兼职收入)每年在10万元水平(为方便规划计算,统一取整数),根据你当前的支出习惯,每年日常支出占收入的24%,每年结余占收入的76%也就是7.6万元。

简单展示你第一年的投资运作方案如下:

注:所有测算均为理想状态下进行,即现金类管理每年目标收益率达2.5%,稳健理财类每年目标收益达到5%,追求回报类(权益类)每年目标收益率达到20%。市场波动无法预测,存在亏损可能。理财规划不构成投资业绩表现的保证。市场有风险,投资需谨慎。

我们同样以实现“人生第一个100万元”为目标,看看毛毛通过以上理财规划,多久能实现?

对于像毛毛一样“充满激情”的年轻朋友来说,投资不能总想着赚快钱,比起不停追逐热点,合理建立自己的投资目标并建立正确的长期理性的投资观念可能是最为重要的。当然,以上建议是因人而异的,仅作为参考但不作为标准答案,资产配置还是要根据你的理财目标、财务状况、风险承受能力而定。

下期我们将把目光投向同样分别来自大城市和小城市的两位女生,看看她们在各自的财富规划中又遇到了什么难题,首先来访的将会是梦想像“李佳琦”一样奋斗出圈的省城导购员小黄。如果你也有理财困惑,也欢迎您向《理财智囊团》投稿,我们期待您的下次来访!