来源:华宝财富魔方

2月受疫情影响,乘用车前三周销售大幅下滑。对比2003年非典前后汽车市场,本次疫情缓解后很难重复当时的汽车销售大幅反弹,基于:1、现阶段国内汽车购买力已度过普及前期高速成长的阶段,开始进入普及后期的低速增长。2、疫情导致部分行业从业人员收入下降,对购车消费潜力形成冲击。3、疫情导致国内零件产业复工延迟,海外疫情蔓延对从日韩进口零部件也形成潜在冲击,主机厂补库面临一定制约。预计2、3月汽车需减少约220万辆。

部分行业收入减少带来的消费潜力下降,对首购需求冲击大于换购需求,预计全年乘用车销售同比-5%,重卡全年小幅增长。疫情对国内购车消费潜力形成冲击,而近期受疫情影响较重的行业,除文化、体育和娱乐业以外,住宿餐饮、居民服务和其他服务、建筑业、批发零售业整体工资水平较低。这部分行业收入减少带来的消费潜力下降,对首购需求冲击大于换购需求。预计代表首购车需求的A级及以下车销售大幅下降,代表换购需求的B级车和C级车小幅增长;全年乘用车销售同比-5%。商用车尤其是重卡在加大基建投资、超载治理、高速公路免费延迟政策、替代效应的拉动下,疫情缓解后逐步恢复高景气度,全年小幅增长。

1月份全月乘用车狭义零售量1720386量,同比减少20.5%,相比12月降幅有扩大趋势。由于今年1月份是春节,受到实际4S店营业日期减少的影响,终端零售大幅下降。但如按照23个营业日来修正,1月份日均销售同比增加7.2%,环比增加8.3%。1月份经销商库存系数小幅上升,但我们认为绝对库存小幅下降。1月主机厂日均产量环比下降、库存降低,新车投放减少:在细分车型销售上,SUV、B级和C级及以上高于整体增速:1月份沃尔沃亚太、长安福特、北京现代、东风本田、上汽乘用车保持增长,同比增速分别是27.94%、4.22%、3.96%、1.85%、0.04%。

1月重卡延续高景气度,第一商用车网公布重卡销量11.6万辆,同比增长17.5%。中型货车销量1.03万辆,同比-9.7%;轻型货车销量13.3万辆,同比-12.45%;微型货车销量3.22万辆,同比-36.67%;重卡延续着对其他类型货车的替代。1月新能源车产量4万辆,同比减少55.92%;销量4.4万,同比减少54.02%。1月特斯拉在中国的新车注册数量为3563台,其中2605台是中国上海超级工厂制造的Model 3车型,环比去年12月的6643台,下降46%。

1. 新冠疫情冲击下,预计全年乘用车销售下跌5%

2月前三周国内乘用车零售量分别为811、4098、5411辆,同比分别为-96%、-89%、-83%。截止2月26日中国汽车流通协会发布的综合复工率为23.53%,全月乘用车零售大幅下滑。

类比2003年非典前后汽车市场,本次疫情缓解后很难重复当时的汽车销售大幅反弹,预计全年乘用车销售下跌5%:

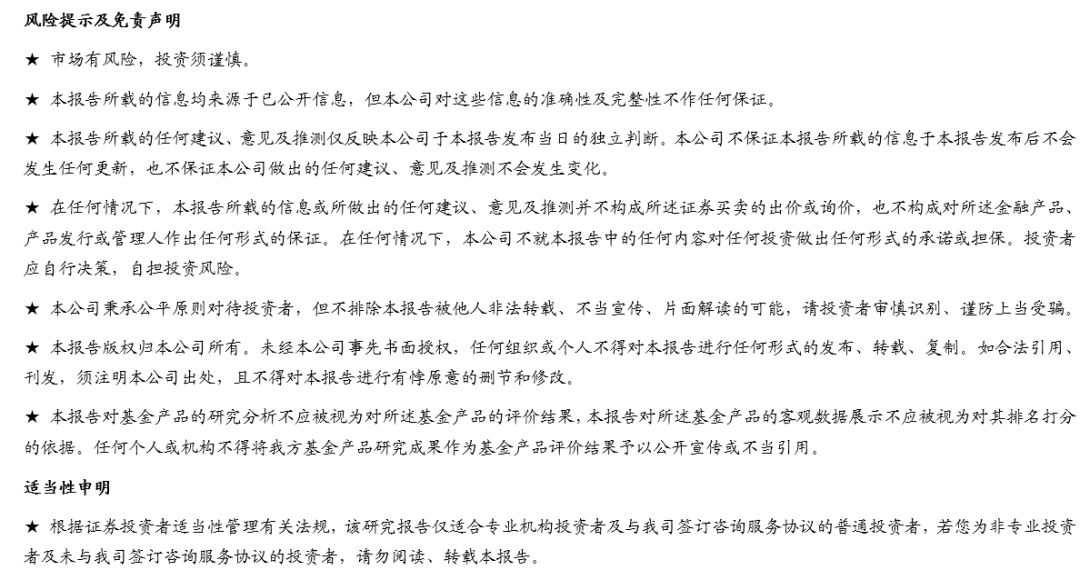

2003年非典对汽车销售影较小,疫情高峰月过后销售增速有10个百分点的反弹,全年销售增长33.5%。2003年非典高峰在4-5月,当时并未采取封城、暂停商业服务等活动,从汽车零售额来看,2003年4月和5月零售额增速相比全年平均水平少增10个百分点左右,但在在6月疫情缓解后,汽车零售出现反弹,同比多增10个百分点左右,基本弥补了前期的减少。在主机厂环节来看,产销同比少增15个百分点左右,增速回调幅度大于零售的增速,从6月份开始基本恢复到正常水平。整体来看,2003年非典对汽车当时的销售冲击有一定影响,疫情缓解后增速有提升、迅速弥补,2003年全年汽车销售仍实现33.5%的增速。

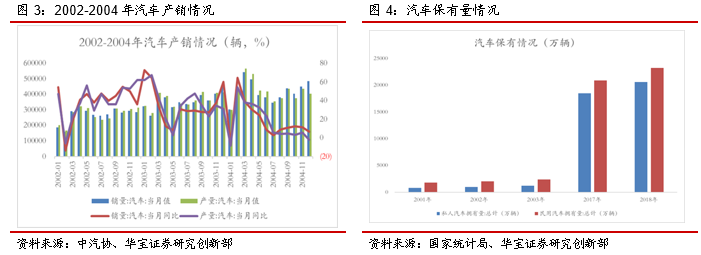

现阶段国内汽车购买力上已度过普及前期高速成长的阶段,开始进入普及后期的低速增长。从2003年的汽车保有水平来看,私人汽车拥有量为1219万辆,民用汽车拥有量为2383万辆;万人民用汽车拥有量为184.3辆;从购买力来看,2003年人均GDP1289美元/人,以当时家用紧凑型轿车夏利售价在7万元的水平来测算,R值(车价/人均GDP)为8.4,当时中国汽车购买力整体处在普及前期的高速成长水平。2019年全国民用汽车保有量约2.52亿辆,万人民用汽车拥有量约为1800辆,2019年全国人均GDP约为10300美元,R值约2.05、临近2,已从普及前期开始向普及后期转入,进入低速增长,整体汽车消费难以出现大幅反弹。

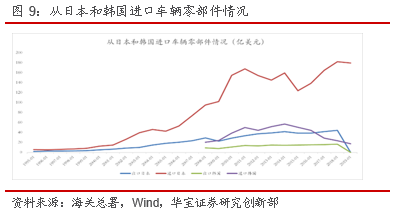

疫情对汽车产业供给端的冲击影响还在持续。从主机厂端来看,前期零部件等原料备库较低;12月汽车行业除产成品的其他存货3986.9亿元,环比减少294亿元,处在全年的低位,同比减少8.9%。从相对水平,汽车行业12月其他存货周转率1.82,环比上升0.34。考虑到1月份开工日期较短,12月份库存基本能反映1月水平,因此对主机厂而言、大规模复工将面临零部件不足的制约;从对汽车零部件行业自身来看,12月的产成品存货同比下降-0.61%,全年整体都处在低位。受前期国内疫情防控的影响,零部件企业开工率较低,短期内不具备向主机产快速补库的能力。随着新冠疫情在全球的蔓延,包括日本、韩国等传统汽车零部件出口大国的新冠肺炎确诊人数大幅增加,2019年国内从日本进口零部件金额达到180亿美元,从韩国进口17.3亿美元;未来如果日、韩两国疫情进一步恶化,将影响汽车零部件的出口,对国内汽车产业的供给将形成冲击。

预计2、3月汽车需减少约220万辆。按照前三周的数据来推算,2月乘用车销量预计下降85%。目前的中央定调推进疫情非重点地区复工,中性情景下:三月中旬国内4S店基本全复工,购车需求逐步释放;到3月下旬基本达到正常水平,3月份汽车销售同比下降40%。以此推断2、3月汽车销量合计减少约220万辆。

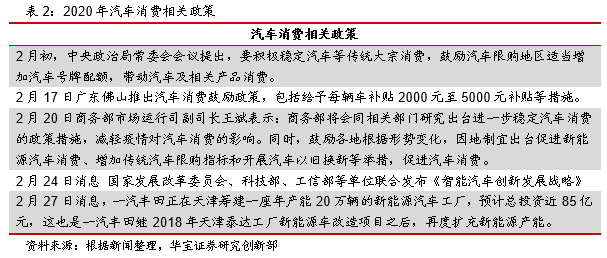

疫情对国内购车消费潜力形成冲击。从1月23日武汉封城至今,国内疫情持续时间已经1个多月。众多行业的正常经营秩序被打乱,居民对旅游、购物、娱乐、餐饮等消费大幅减少;大部分中小型企业经营受到较大打击,由此也带来众多行业从业人员收入的减少;从而影响一至三线城市换购需求,以及四线以下城市和乡镇等农村的首购车需求,进一步影响全年的乘用车销售。随着近期国家有关部门和地方正陆续出台稳定汽车消费的政策,假设疫情缓解后每月小幅增长,逐步弥补2、3月份的部分缺失的需求,但整体因为收入下降带来的消费潜力冲击仍然无法弥补。

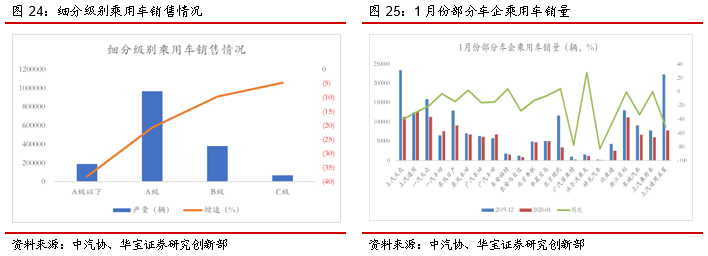

部分行业收入减少带来的消费潜力下降,对首购需求冲击大于换购需求。截止2019年末国内A级以下车市场均价:6.8万元,销售占比13.77%;A级车市场均价10.12万元,销售占比60%,B级车市场均价20.1万元,销售占比22.3%;C级车市场均价38.62万元,销售占比4%。整体来看代表换购和消费升级的B级车、C级车占比仍然偏低。从近两年行业工资水平来看,信息传输、计算机服务和软件业,金融保险业,科学研究、技术服务和地质勘察,电力、煤气及水的生产和供应业四个行业平均工资位居前列,均超过10万。而近期受疫情影响较重的行业,除文化、体育和娱乐业以外,住宿餐饮、居民服务和其他服务、建筑业、批发零售业整体工资水平较低。受疫情影响重的基本是工资水平较低的行业。从这部分行业人员的工资水平来看,汽车消费基本是以A级以下、A级为主的首购需求。而工资水平较高的行业受疫情影响轻,而这部分群体主要以换购需求为主。整体而言疫情影响,导致部分行业收入减少带来的消费潜力下降,对首购需求冲击大于换购需求。

代表首购车需求的A级及以下车销售大幅下降,代表换购需求的B级车和C级车小幅增长;预计全年乘用车销售同比-5%。从2018年和2019年国内各级别乘用车销量增速来看,A级以下同比分别是-7.6%和-20.4%;A级分别是-3.7%和-9.9%;B级分别是-4.5%和0.32%,C级及以上分别是-4.0%和-9.3%。部分行业收入减少带来的消费潜力下降,对首购需求冲击大于换购需求;假设代表首购需求的A级以下和A级车增速延续近两年的增速平均值水平;而代表换购需求的B级车和C级及以上延续近几个月平均增速。以此推算全年乘用车销售同比-5%。商用车尤其是重卡在加大基建投资、超载治理、高速公路免费延迟政策、对其他货车的替换效应拉动下,疫情缓解后逐步恢复高景气度,全年小幅增长。

2. 1月乘用车终端零售受春节影响负增长

乘用车终端零售受春节影响负增长:1月份全月狭义零售量1720386量,同比减少20.5%,相比12月降幅有扩大趋势。但由于今年1月份是春节,受到实际4S店营业日期减少的影响,终端零售大幅下降。但如按照23个营业日来修正,1月份同比增加7.2%,环比增加8.3%。

经销商库存系数小幅上升,预估绝对库存小幅下降:1月份经销商库存预警指数62.7,环比上升3.7;1月份汽车经销商库存系数1.50,小幅上升0.17。根据狭义批发与零售数据差值的推测经销商大约减少了11.29万辆的库存,经销商库存系数上升主要受到零售下降的影响; 1月份是春节月,从历史数据来看,春节月经销商库存系数会有小幅上升,为节后销售做准备;但从批零差值来看,春节月大幅下滑,说明一方面主机厂并未向经销商大幅转移库存,另一方面也说明经销商在节前就担忧疫情情况。

3. 主机厂日均产量环比下降,SUV、B级和C级及以上车型销售好于整体平均水平

主机厂日均产量环比下降、库存降低,新车投放减少:1月乘用车产量143.6辆,同比-28.1%。考虑车企基本从1月24日开始放假,以此推算日均产量6.24万辆,环比低于12月7.04万辆的水平,但高于19年春节月5.43万辆水平。乘用车销量160.7万,同比-20.6%,销产量差值17.1万辆,预估主机厂乘用车库存91万辆,环比下降。根据汽车之家统计,1月上市新车款式达到24款,是历年的最低。

在细分车型销售上,SUV、B级和C级及以上高于整体增速:1月份基本轿车销量73.99万辆,同比-24.97%;SUV销量77.04万辆,同比-12.34%,增速高于乘用车整体水平;MPV销量7.58万辆,同比-41.49%;交叉型销量2.07万辆,同比-21.96%。A级以下车销售18.75万辆,同比-38.04%,A级车销量96.78万辆,同比-20.72%;B级车销量38.13万辆,同比-9.65%;C级车及以上销量7.01万辆,同比-4.78%。

1月份沃尔沃亚太、长安福特、北京现代、东风本田、上汽乘用车保持增长,同比增速分别是27.94%、4.22%、3.96%、1.85%、0.04%。

4. 商用车领域重卡延续高景气度

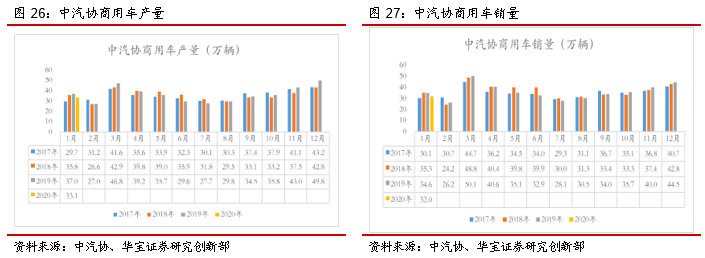

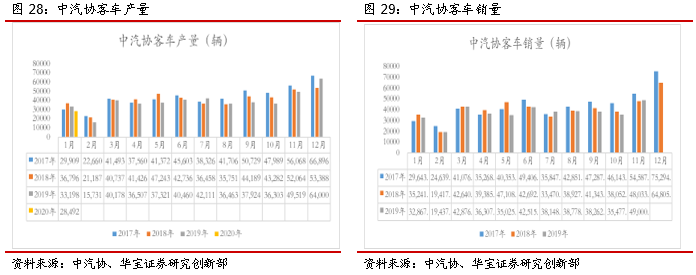

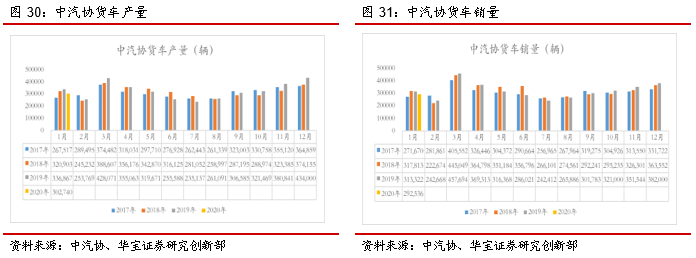

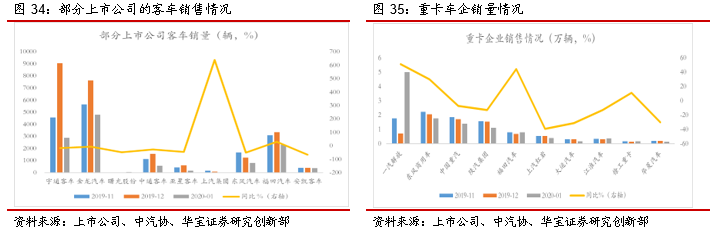

1月重卡延续高景气度,是商用车唯一亮点:1月商用车产量33.12万辆,同比-10.51%;商用车销量32.03万辆,同比-7.47%。其中客车产量28492辆,同比-14.18%;客车销量27814辆,同比-15.37%。其中货车产量产量302740辆,同比-10.13%;货车销量292536辆,同比-6.63%。1月第一商用车网公布重卡销量11.6万辆,同比增长17.5%;中型货车销量1.03万辆,同比-9.7%;轻型货车销量13.3万辆,同比-12.45%;微型货车销量3.22万辆,同比-36.67%;重卡对其他类型货车的替换效应明显。

受环保治理、国三标重卡加速淘汰,重卡进入更新高峰;同时严格超标治理的拉动,需要更多的重卡来满足运力;大吨小标治理严格推进、部分轻卡需求转移到重卡,重卡占比继续提升。其中重卡龙头企业优势明显:1月重卡销售前三位企业:一汽解放、东风商用车、中国重汽分别销售5万辆、1.76万辆、1.4万辆,同比增速51%、30%、-7%;其他车企福田汽车重卡销量0.8万辆,同比44%。1月客车销售前两位企业:金龙汽车、宇通客车、福田汽车分别销售4814、2895、2319辆,同比-6.23%、-16.58%、31.67%;但增速上,上汽集团延续高增长。

5. 新能源车销量下降54.02%,特斯拉环比下降46%

1月新能源车产量4万辆,同比减少55.92%;销量4.4万,同比减少54.02%。1月特斯拉在中国的新车注册数量为3563台,其中2605台是中国上海超级工厂制造的Model 3车型,环比去年12月的6643台,下降46%。蔚来汽车1月的销量1,598辆,同比下滑11.47%。理想汽车销量1207辆;小鹏汽车销量为1073辆;合众汽车销量1025辆;威马汽车销量808辆。

6. 上市公司市场表现及估值情况

2月3日-27日,申万汽车指数月度上涨7.91%,跑赢沪深300(2.02%);跟踪的24家A股上市公司,20家上涨,4家下跌。

7. 投资建议

尽管疫情对全年乘用车销售产生冲击,但整体我们仍看好换购需求,继续关注产品以满足换购需求、消费升级为主的乘用车上市公司。在商用车领域,疫情缓解后市场高景气度延续,建议关注重卡龙头企业。

8. 风险提示

疫情持续时间长,宏观经济进一步走弱,居民收入和消费支出下降,汽车销量进一步下降。全社会物流下降,对重卡需求减少。