【白酒投资日报】张坤、萧楠调仓白酒股 居家消费怎么看?|| 【新能源汽车投资日报】锂电产业链Q4机构持仓变化全梳理

来源:好买臻财VIP

点击此处,为您朗读文章“

好买说:当“基金牛”、“抱团牛”走向极致,有人坚守,有人变通。树不会长到天上去,但优秀的基金经理能穿越波动。而基金投资者除了选出好基金外,也应有足够的信任和信念,迎接2021新的挑战。

”

笔者是个非常怀旧的人,对儿时玩伴、久别亲友经常涌生思念之情,但也不好意思冒昧打扰。不过近期,笔者终于和这些老朋友联系上了,而且还是他们主动打电话过来,让笔者推荐基金。

没想到最近基金投资这么火!街上的女士开始讨论各自持仓,银行基金推销短信开始狂轰乱炸,“基金”冲上了热搜……

近两年,股票基金确实展现出了极强的赚钱效应。2019、2020中证主动型股票基金指数分别涨48.50%,61.78%,大幅跑赢沪深300指数。2021年初,在A股“春季行情”加持下,基金投资异常火爆,资金争相涌入。

行情越是火热,我们越应去冷静思考。连续两个基金大年后,我们还能看到多大空间?好公司越来越贵后,基金经理去哪寻找更好的机会?基金“抱团”少数优质个股,一致预期背后有多大风险?

近期公募基金2020年四季报刚刚披露完毕,行动是最好的语言,我们不妨看看中国优秀的基金经理都有哪些操作,也许能找到以上问题的答案。

1

易方达张坤

选股+集中持有,淡化风格与择时

张坤被誉为当今“公募一哥”,其是公募基金史上首位管理规模超千亿的基金经理。2013年1月至2021年1月,张坤掌舵的易方达中小盘年化回报28.8%,在具有同期可比业绩的基金经理中排名第二,仅次于兴全合润谢治宇31%的年化回报。不过易方达中小盘的管理规模远大于兴全合润。

一、2020四季度减配A股医药,增配港股互联网、消费

看张坤易方达蓝筹精选四季报,2020年四季度,张坤降低了医药股的配置,加仓了港股美团和颐海国际。

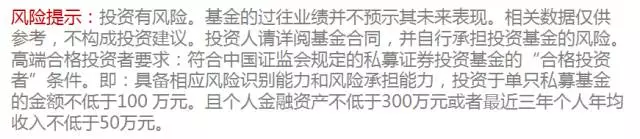

2020四季报易方达蓝筹精选前十重仓股

数据来源:Wind,好买基金研究中心;

数据日期:2020.9-2020.12

二、坚持自下而上选股,淡化宏观经济、行情波动、市场风格等因素

张坤淡化对未来行情或风格的预测,其选股、调仓主要基于对公司的理解。四季报中,张坤也着重强调了这一点:

“宏观经济、市场走势、市场风格、行业轮动,这些因素显然是重要的,但坦率地说,这并不在我的能力圈内。我们认为自己具有的能力是,通过深入的研究,寻找少数我们能理解的优秀企业,如果这些企业具有好的商业模式、显著的竞争力和议价能力、广阔的行业空间以及对股东友好的资本再分配能力,使我们能够大概率判断5-10年后公司产生的自由现金流将显著超越目前的水平,作为股东自然能分享到公司成长的收益。”

三、重仓白酒,选股的结果而非风格押注的结果

易方达蓝筹精选持股非常集中,从重仓行业上看,张坤重点布局A股白酒板块,港股互联网消费(腾讯、美团)板块。

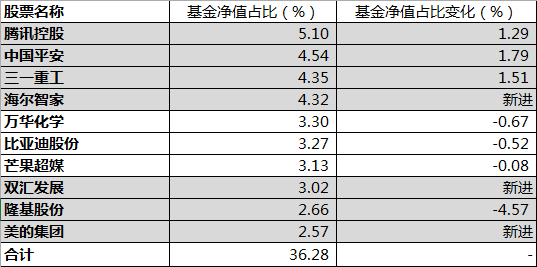

2020四季报易方达蓝筹精选重仓股行业分布

数据来源:Wind,好买基金研究中心;

数据日期:2020.9-2020.12

2020年四季度,易方达蓝筹的持仓与调仓均反映了张坤的投资理念:自下而上看公司,以5-10年维度找自由现金流显著增长的企业,集中持股,淡化市场波动、风格押注。重仓白酒,是张坤选股的观点,而非行业押注、风格押注的结果。

2

兴全谢治宇

强调个股性价比,行业均衡配置

2020年四季度,张坤大幅加仓美团的同时,另一位公募大佬则在减持美团。其正是2013年1月至2021年1月年化回报排名第一的兴全合润基金经理谢治宇。

兴全谢治宇目前在管规模近600亿,代表产品兴全合润2013年1月至2021年1月年化回报31%,在具有同期可比业绩的基金经理中排名第一。

一、2020四季度减配光伏,增配金融、家电

2020年四季度谢治宇调仓幅度较大,看兴全合宜四季报,谢治宇大幅减持一直重仓的光伏龙头股隆基股份,美团也淡出了兴全合宜的十大重仓。同时,谢治宇加仓保险、家电、机械设备等行业龙头个股。

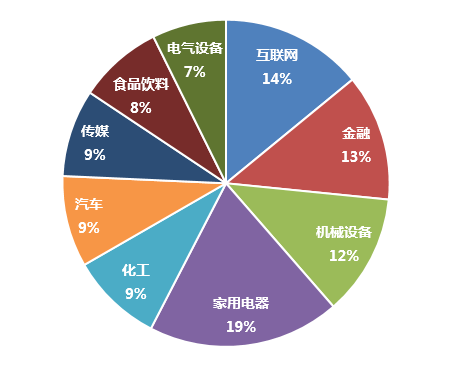

2020四季报兴全合宜前十重仓股

数据来源:Wind,好买基金研究中心;

数据日期:2020.9-2020.12

二、平衡公司短期估值与长期价值,看重性价比

谢治宇的投资风格虽然也是自下而上精选个股,但其对公司短期估值有更严格的考量,公司再优秀,也要考虑其投资性价比。想必这是谢治宇四季度调仓的重要原因:

“本基金报告期内股票仓位较为稳定,继续坚持自下而上精选个股的操作理念,持续关注具备核心竞争力的优秀公司,平衡好公司短期估值与长期价值,不断寻找具有良好投资性价比的优秀公司。整体配置以具备良好发展前景、估值合适的中长期价值品种为主,总体结构较为均衡。”

三、重视均衡与防守,行业配比高度分散

兴全合宜前十大重仓股行业分布较为分散,家电行业占比最大。

2020四季报兴全合宜重仓股行业分布

数据来源:Wind,好买基金研究中心;

数据日期:2020.9-2020.12

与张坤不同的是,谢治宇行业内集中投资,行业间分散配置,自下而上选股的基础上,在行业配比方面做了一层风控。

诚奇团队的每个人都去写一方面或者某几方面的模型,最后把这些模型累积起来产生效果,这是我们期望的,不是希望一个强人战胜市场,而是所有人的合力能够战胜市场,这就是我们这套做法的特点。有些团队可能不一样,可能一两个人掌握了几个特别厉害的模型,其他人做些可有可无的辅助工作。我们不一样,市场的获利点你不知道明天在哪里,后天又在哪里,所以我们把各个方向的准备都做好,大家形成合力,这种团队协作模式也相对稳定一些。

3

睿远傅鹏博

企业盈利为重,动态寻找好公司

傅鹏博与谢治宇可谓出自同门。2009年到2018年,傅老师在兴全基金执掌兴全社会责任。在傅老师九年任期内,兴全社会责任年化回报20.01%,可比基金中排名第一。

加盟睿远后,傅老师当前在管规模逾300亿,代表产品睿远成长价值2019年3月末成立以来累计收益127.20%。兴全系大佬,无论是谢治宇还是傅鹏博、杨东,较早即看好光伏行业。不过近期杨东提示新能源炒作风险,谢治宇去年四季度减仓光伏龙头,傅老师则未有太大调仓。

一、2020四季度减配医药,增配建材、汽车配件

2020年四季度傅老师也有较大调仓,看睿远成长价值四季报,傅老师减持了医药股,人福医药淡出前十,隆基股份仓位变化不大,建材、汽车配件相关个股有明显增持。

二、企业盈利为重,动态寻找好企业

傅老师的调仓,则更多考虑了疫情对行业格局和公司基本面的影响,从这个角度动态地发现新涌现的好企业。对于2021年,傅老师态度偏保守:

“个股主要选择了行业景气度较高、疫情影响下全球竞争力进一步增强、市占率进一步提升、客户粘性度进一步提高的领军企业。展望2021年,国内流动性收缩背景下,估值大概率面临回落,企业盈利将是筛选指标中的重中之重。此外,海外经济复苏对国内企业的影响也是重要的观察角度。”

三、行业配比分散,同样重仓白酒

睿远成长价值前十大重仓股行业分布同样分散,白酒、建材、化工占比较大。

2020四季报睿远成长价值重仓股行业分布

数据来源:Wind,好买基金研究中心;

数据日期:2020.9-2020.12

傅老师保持个股行业的分散度,兼顾选股方法论的延续性和个股配置的灵活性,动态寻找好企业并保持均衡配置。

总结

看诸位明星基金经理的四季报,我想眼下许多问题已有了答案。

一、抱团是一种结果,无所谓对错

每个人都基于其观点和认知进入这个市场。我们看到执掌百亿资产的基金经理,他们的重仓股有很大重合。茅台也好,腾讯也好,这些前景明确,业绩扎实的企业是多数基金经理选股问题的相同答案。

抱团本身是正常现象,无所谓对错。但基金经理以何种原因加入抱团则有对错之分。是自己深耕选股,解出了答案;还是搭便车,抄了别人的作业。短期看可能结果差不多,但长期看,尤其是出现变化或波动时,结局或大有不同。

二、树不会长到天上去,但好基金能穿越波动

再好的企业,随着价格上涨,资金的分歧在所难免。张坤和谢治宇关于美团的分歧,谢治宇和傅鹏博关于隆基的分歧等等。股价越高、估值越高,参与者的风险偏好越高,波动也会加大。

但同时,优秀的基金经理也能穿越这种股价波动。或是像张坤一样坚守长期成长的好企业,或是像谢治宇一样不断寻找性价比更高的标的,或是像傅鹏博一样持续挖掘新的好公司等等。实际上,这也是眼下一线公募、私募基金经理普遍在做的事。

三、没有最好的基金,只有最适合你的基金

无论从个股交易还是行业配置看,张坤和谢治宇的风格都迥然不同。这其中并无好坏优劣之分,相反,笔者非常庆幸,能有这样两位风格迥异的大佬来满足不同投资者的风险偏好。

私募中也有深研公司,集中持股的景林;也有讲求性价比,均衡配置的宁泉;更有兼顾集中持股,又在灵活选择标的的石锋、丹羿等等。对于基金投资者而言,不见得哪种风格、哪个基金就是最好的,而在于投资者能适应什么,信任什么,选择相信什么。

总结而言,当“基金牛”、“抱团牛”走向极致时,基金经理的选股难度也在不断提升。此时,有人坚守,有人变通,佼佼者能穿越未来的波动,而基金投资者除了选出好基金外,也应有足够的信任和信念,迎接2021新的挑战。

文中数据来源:Wind,好买基金研究中心。

好买提醒:本文版权为好买财富所有,未经许可任何机构和个人不得以任何形式转载和发表。如有转载需求,请在文章下方留言。

重要声明

本文件中的信息基于已公开的信息、数据及尽调访谈等,好买基金或好买基金研究中心(以下简称“本公司”)对这些信息的及时性、准确性及完整性不做任何保证,也不保证所包含的信息不会发生变更。文件中的内容仅供参考,不代表任何确定性的判断。本文件及其内容均不构成投资建议,也没有考虑个别客户特殊的投资目标、财务状况或需要。获得本文件的机构或个人据此做出投资决策,应自行承担投资风险。

本文件版权为本公司所有。未经本公司书面许可,任何机构或个人不得以翻版、复制、 发表、引用或再次分发他人等任何形式侵犯本公司版权。本文件中的信息均为保密信息,未经本公司事先同意,不得以任何目的,复制或传播本文本中所含信息,亦不可向任何第三方披露。