【白酒投资日报】泸州老窖全产品线停货 迎驾贡酒21Q1增50%以上?|| 【新能源汽车投资日报】锂资源价格持续上涨 未来还有多大空间?

来源:华宝财富魔方

分析师:李真 执业证书编号:S0890513110002

分析师:杨思奇 执业证书编号:S0890519060003

报告摘要

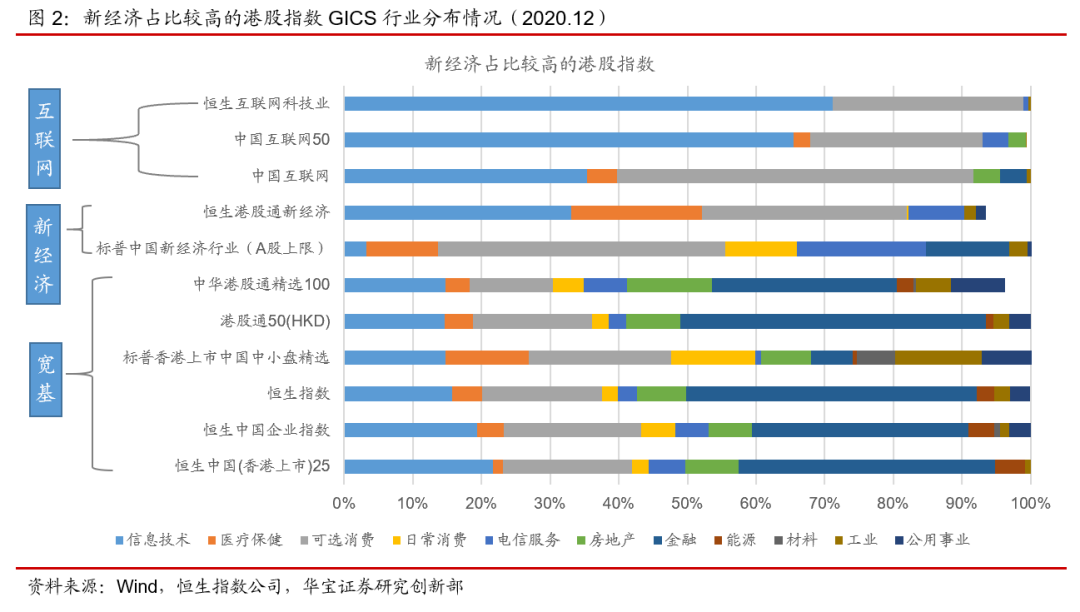

标普中国新经济行业(A股上限):成分股多达220只,A股权重上限15%,还有中资美股,信息技术、医疗保健、可选消费三个板块的合计占比55.50%,金融板块占比12%,第一大重仓股为腾讯控股(9.20%),重仓股中有友邦保险、中国平安以及蔚来,根据估算,互联网巨头公司权重应在25%以上。

恒生港股通新经济指数:成分股79只,均为港股,信息技术、医疗保健、可选消费三个板块的合计占比81.95%,尚未纳入港股阿里巴巴、京东集团和网易,互联网巨头合计占比28.21%,重仓股合计占比55.88%且行业构成相对丰富,除了小米、美团和腾讯,还包括药明生物、京东健康、舜宇光学科技、中国移动、创科实业、吉利汽车、比亚迪。

恒生互联网科技指数:成分股40只,成分股主要集中在信息技术(71.11%)和可选消费(27.79%)板块,前十大占比74.99%,除了互联网类公司,还包括中芯国际、金蝶国际、金山软件;互联网巨头合计占比50.77%。

中国互联网指数和中国互联网50指数:除小米集团外,成分股相同,仅加权方式存在差异,中国互联网50指数持股高度集中,互联网巨头和新型互联网合计占比在84%以上,两只指数重仓股主要是在美国和香港上市的科技类企业,包括新型互联网公司拼多多、哔哩哔哩,另外还有好未来、贝壳、京东健康。

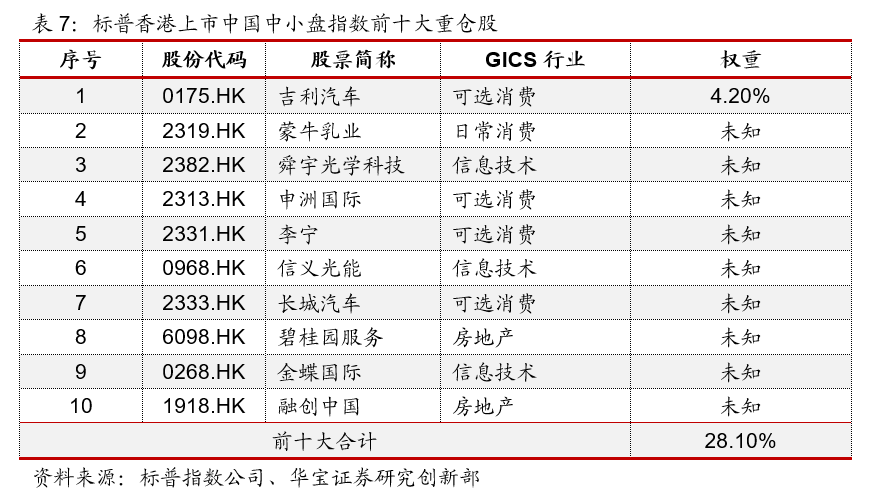

标普香港上市中国中小盘精选:成分股139只,指数的行业分布相对均衡,金融和地产板块合计占比仅13.40%。成分股中不包含以腾讯、美团、阿里巴巴、小米等为代表的互联网巨头公司,第一大重仓股吉利汽车权重4.20%,另外覆盖蒙牛乳业、舜宇光学科技、申洲国际、李宁以及碧桂园服务、金蝶国际等。

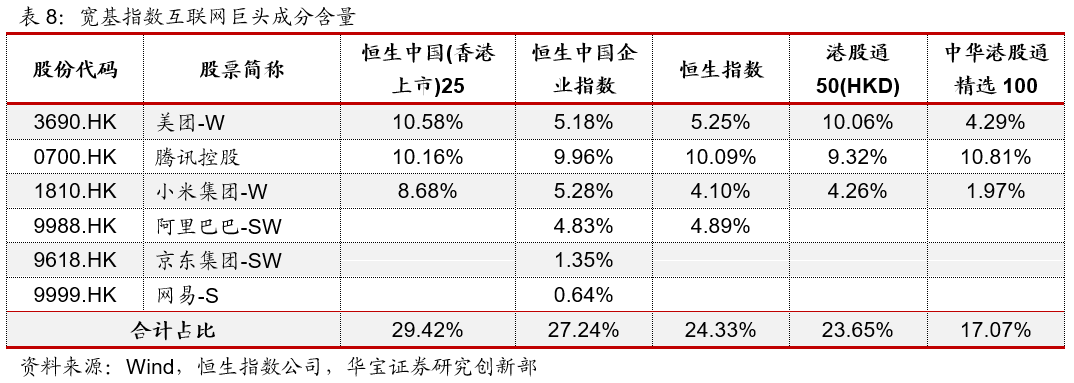

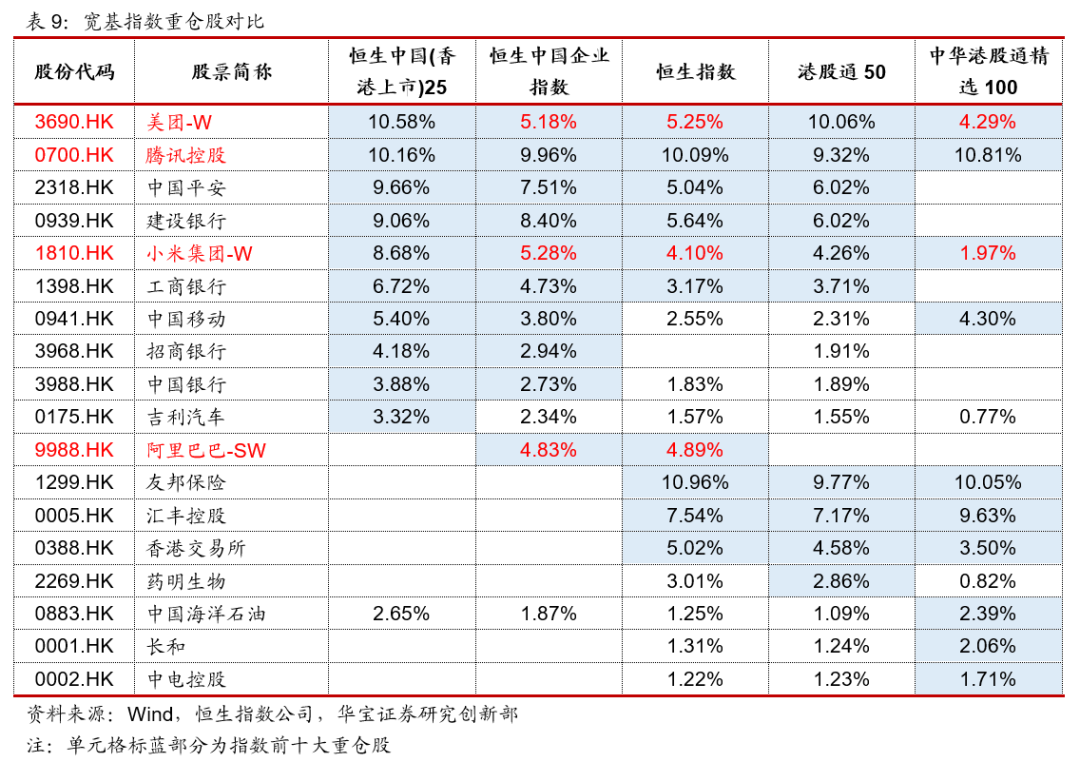

恒生中国(香港上市)25指数和恒生中国企业指数:不含香港本地股,新经济行业占比在40%以上,互联网巨头公司合计权重分别为29.42%和27.24%,恒生中国企业指数目前对于同股不同权和在港第二上市股票设置5%权重上限,且该指数在2020年10月通过快速纳入规则,对于新上市大型内地公司,若首个交易日收盘后总市值在恒生中国企业指数成分股中排名前10,则上市后第10个交易日纳入指数。

恒生指数:目前对于同股不同权和在港第二上市股票设置5%权重上限,互联网巨头成分权重24.33%。

港股通50指数:金融地产板块合计占比高达52.40%,互联网巨头成分权重23.65%。

中华港股通精选100指数:金融地产板块占比较低,合计为39.32%,该指数重仓股不含银行股,互联网巨头成分权重17.07%。

风险提示:本报告根据历史公开数据分析,不代表基金未来业绩。

近年来伴随小米、美团等新经济类标的在港上市以及美国中概股标的阿里巴巴、京东在港二次上市,港股市场中新经济行业的占比有明显提升,2021年初得益于经济基本面稳步复苏、AH股的高溢价、估值洼地等系列利好因素,港股标的成为权益市场的投资热点,信息技术、医疗保健和可选消费等具备长期发展前景的新经济行业也是资金的重点配置板块,本篇报告主要对有基金覆盖且新经济行业占比较高的港股指数进行分析。

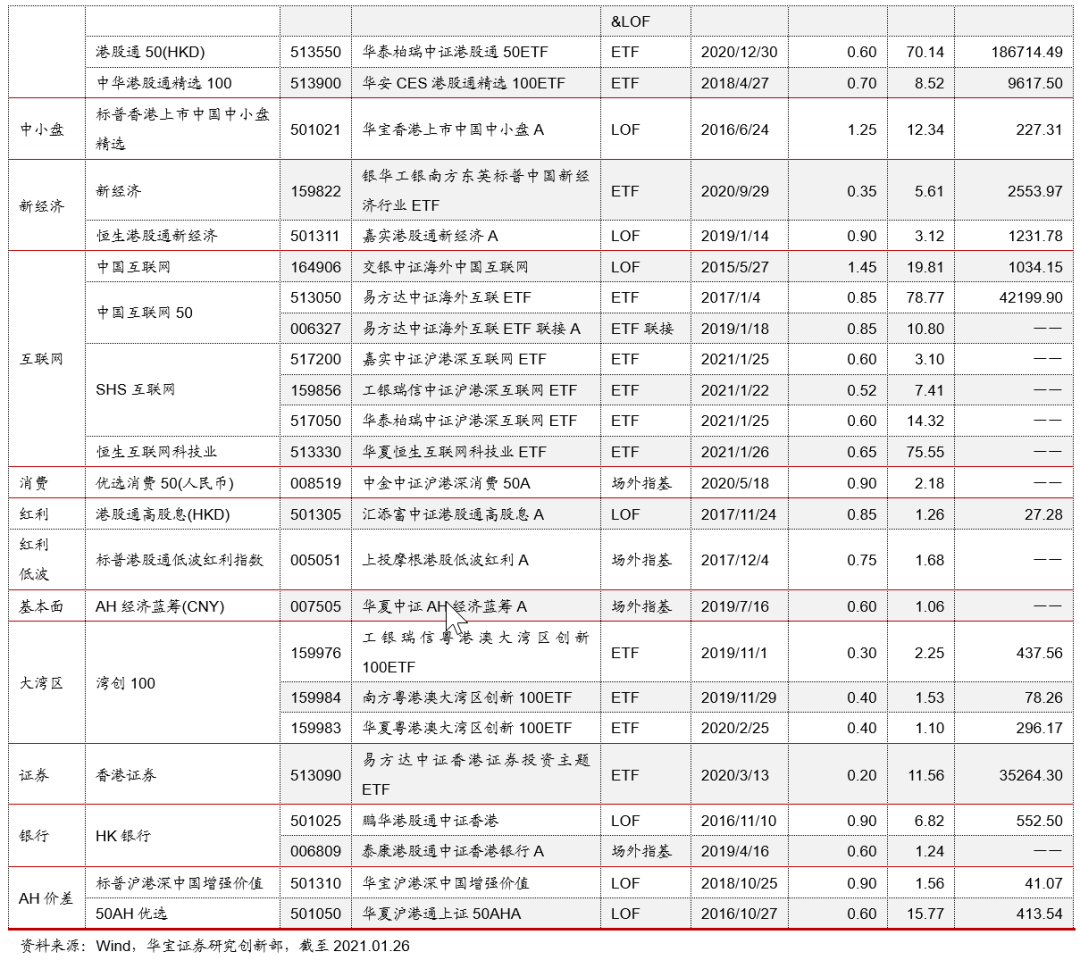

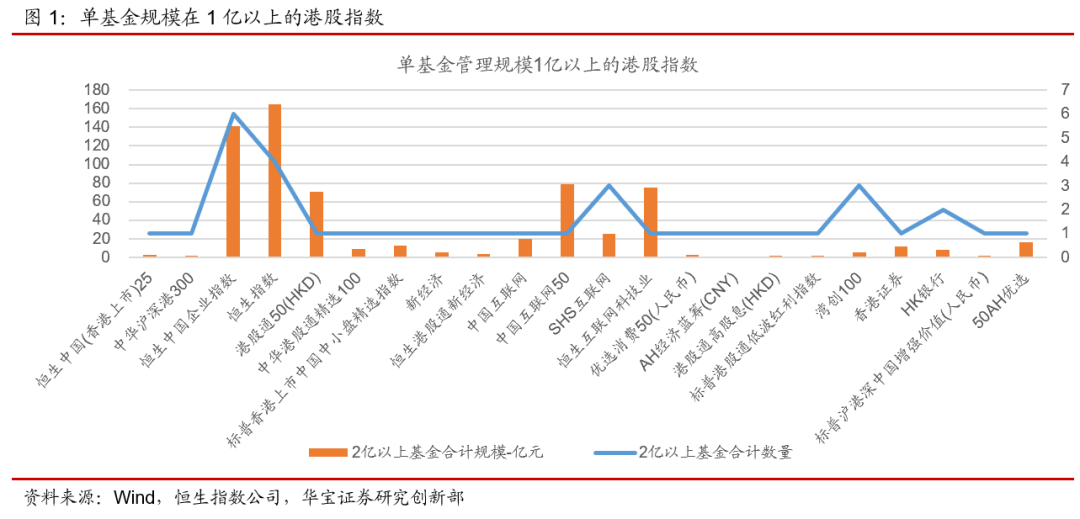

剔除联接基金来看,当前公募市场共有62只港股指数基金,合计管理规模665.86亿元,其中规模在1亿以上的仅35只,总管理规模655.85亿元,覆盖的标的指数共计22只,其中,剔除证券、银行等细分行业指数,同时剔除A股占比在50%以上的指数后,剩余指数共计14只,其中,港股通高股息指数、标普港股通低波红利指数和标普沪港深中国增强价值指数中,信息技术、医疗保健和可选消费等新经济代表性行业的占比明显偏低,因而剔除上述3只指数,我们主要对剩余11只新经济行业占比较高、且港股纯度较高、对应基金规模在1亿以上的港股指数进行分析。

01

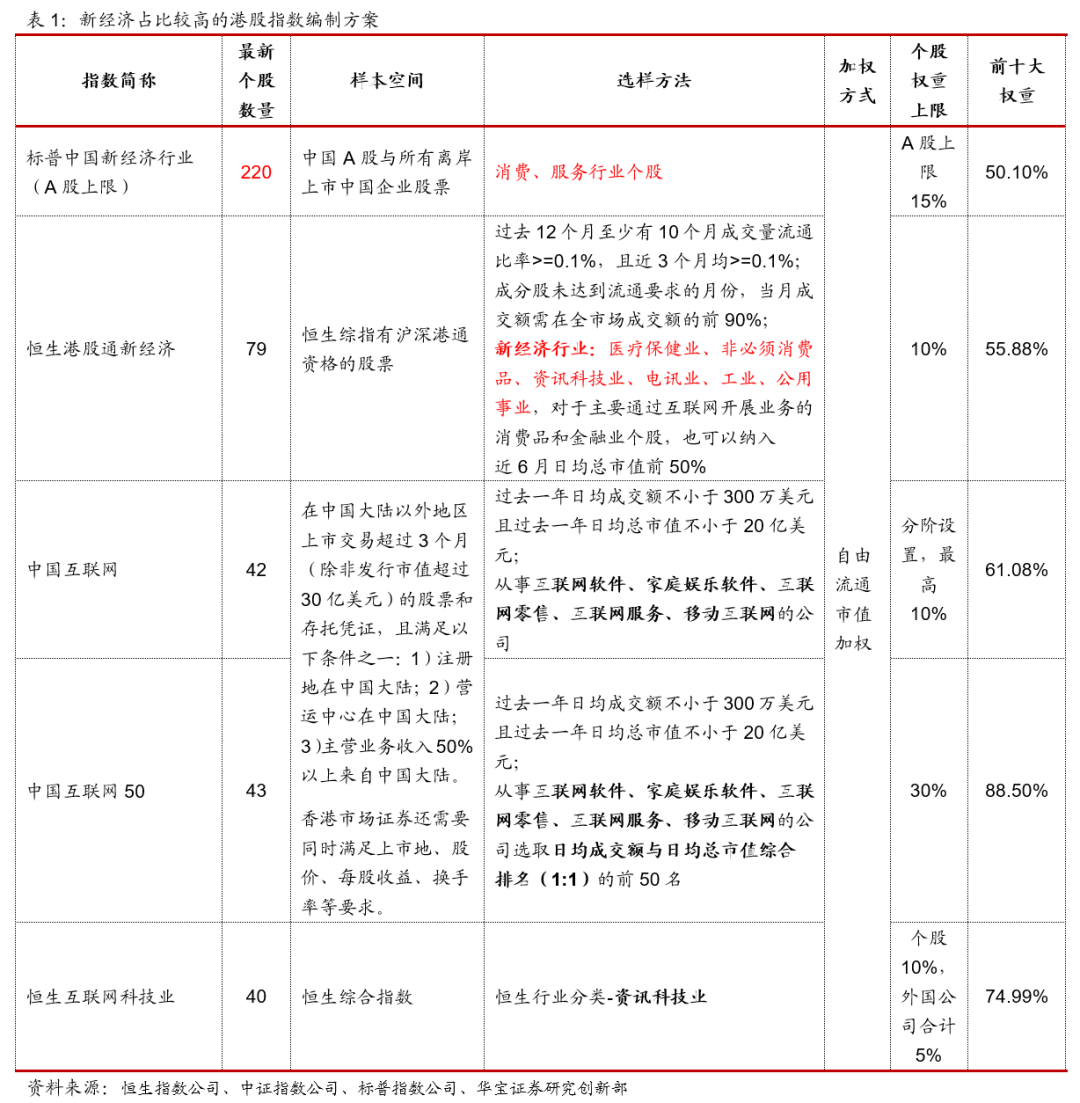

港股新经济指数与互联网指数

2只新经济指数——标普中国新经济行业(A股上限)和恒生港股通新经济指数的编制方案存在较大差异。标普中国新经济行业(A股上限)指数旨在衡量在中国和香港注册成立公司在消费和服务行业的表现,中国A股和离岸上市股票在内的所有中国股票均有资格被纳入指数,其中A股权重上限为15%。恒生港股通新经济指数则在恒生综指的港股通标的中按照成交额和总市值优选新经济行业个股,其中新经济行业主要包括医疗保健业、非必须消费品、资讯科技业、电讯业、工业、公用事业,对于主要通过互联网开展业务的消费品和金融业个股,也可以纳入指数。

从截至2020年底的指数成分数据来看,2只新经济指数中,标普中国新经济行业(A股上限)成分数量较多,最新成分股数量达到220只,恒生港股通新经济成分数为79只,两只指数中信息技术、医疗保健、可选消费三个板块的合计占比分别为55.50%和81.95%,其中,标普中国新经济行业(A股上限)指数含有12%的金融板块,电信服务(18.80%)和日常消费(10.40%)板块的占比也较高。

3只互联网主题指数中,恒生互联网科技业指数的编制方案较为简单,在恒生综合指数成分股中选择恒生行业分类为资讯科技业的个股以流通市值加权编制而成,个股权重上限为10%,外国公司合计占比不超过5%,因而按照GICS行业分类来看,该指数成分股主要集中在信息技术(71.11%)和可选消费(27.79%)板块。

中国互联网指数和中国互联网50指数含有较多在美上市中资股,两只指数选样标准差异不大,指数成分股基本一致,主要区别在于样本股的加权方式,其中中国互联网指数的个股权重上限为10%,且对于权重股的集中度也有所限制(权重在5%以上的个股合计权重不超过40%),中国互联网50指数则将个股权重上限设置为30%,权重限制更为宽松,因而两只指数的持股集中度和行业分布也存在较大差异,恒生互联网指数中可选消费(51.95%)占比更高,前十大个股占比为61.08%,中国互联网50指数中信息技术(65.40%)占比更高,前十大占比高达88.50%。

由于中国互联网50指数仅前十大重仓股权重信息可见,从成分股名单中可见该指数含有在美国上市标的哔哩哔哩,但具体权重未知,结合前十大权重信息可以推断该标的权重在2%以下,因而该指数中互联网巨头和新型互联网公司合计占比在84.48%以上;中国互联网指数当前成分股未纳入小米集团,互联网巨头和新型互联网公司合计占比为52.76%;恒生互联网科技业指数不含在美上市互联网公司,互联网巨头公司合计占比50.77%;恒生港股通新经济指数中尚未纳入港股阿里巴巴、京东集团和网易,目前仅覆盖美团、腾讯控股和小米集团,互联网巨头合计占比28.21%;标普中国新经济行业(A股上限)指数成分信息不透明,根据12月底的指数单页信息来看,该指数第一大重仓股为腾讯控股(9.20%),前十大重仓股中涵盖港股阿里巴巴、美团美股百度、京东、网易和拼多多,但权重信息未知,对于指数成分是否覆盖小米集团和哔哩哔哩也不明确。

5只指数的重仓股存在较大差异:

标普中国新经济行业(A股上限):重仓股中有2只金融股——友邦保险、中国平安以及电动车标的——蔚来;

恒生港股通新经济指数:重仓股行业构成相对丰富,除了小米、美团和腾讯三只互联网巨头公司以外,还包括创新医药龙头——药明生物、线上医疗平台——京东健康、光学领域龙头——舜宇光学科技、通信业务龙头——中国移动、电动工具和地板护理产品市场龙头——创科实业、汽车股——吉利汽车、比亚迪;

恒生互联网科技指数:重仓股除了互联网类公司,还包括芯片产业龙头——中芯国际、云业务标的——金蝶国际、金山软件;

中国互联网和中国互联网50:重仓股主要是在美国和香港上市的科技类企业,包括新型互联网公司拼多多、哔哩哔哩,另外还有教育类标的——好未来、房地产标的——贝壳、线上医疗平台——京东健康;

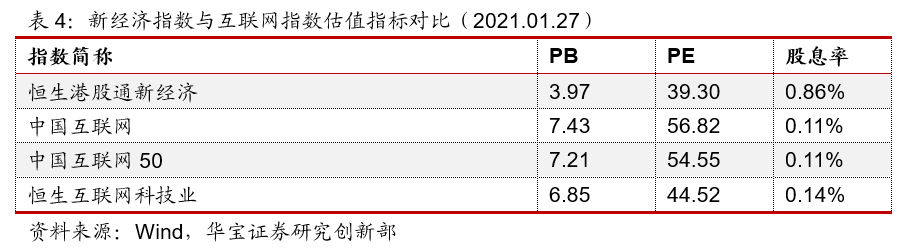

从估值指标来看,目前中国互联网指数和中国互联网50指数估值较高,股息率最低,恒生港股通新经济指数估值最低,股息率水平最高。

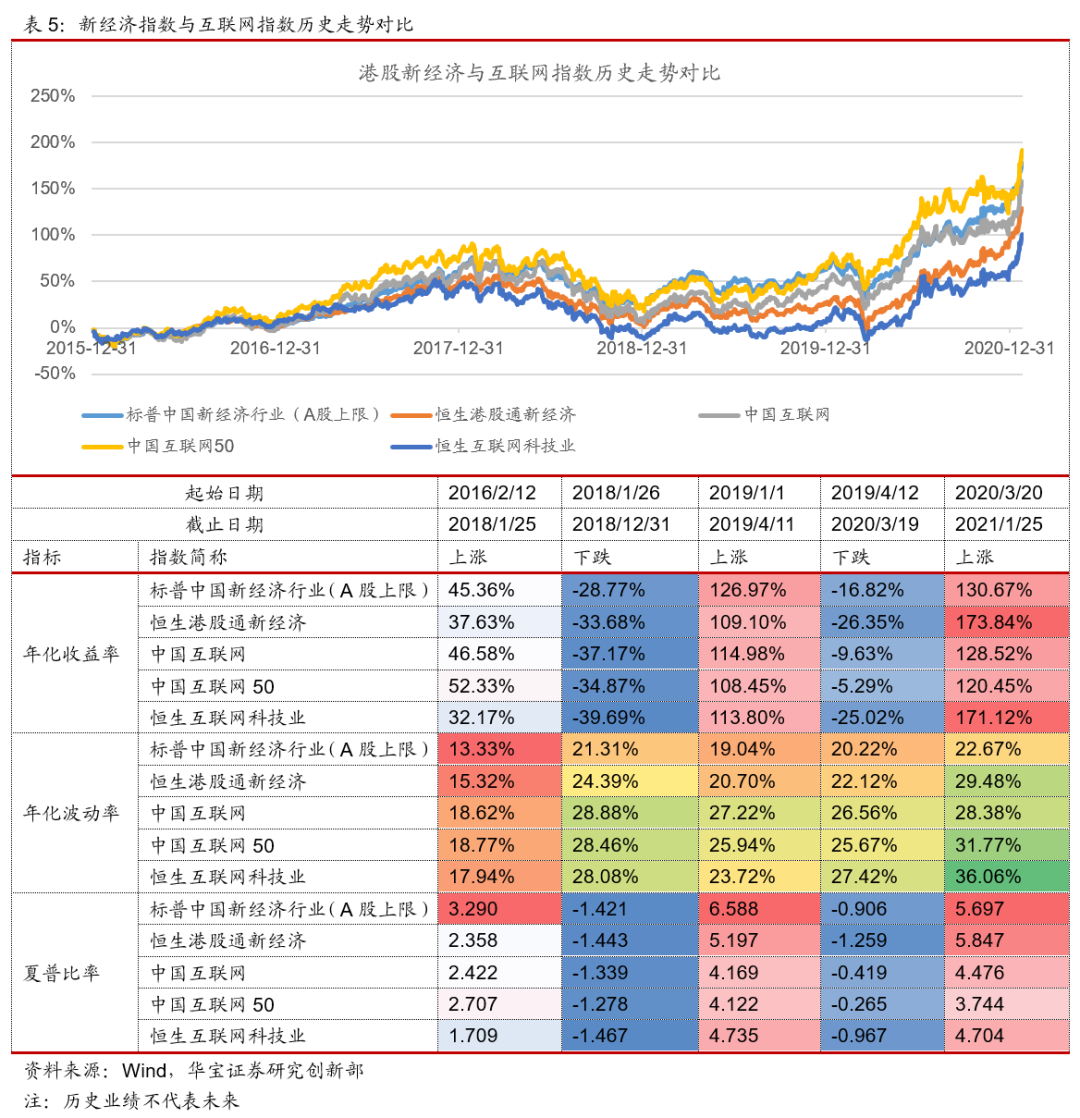

从历史走势来看,5只指数中,标普中国新经济行业指数的波动最低,该指数在上涨行情中的夏普比也最高,含有在美上市科技股的中国互联网50指数、中国互联网指数以及标普中国新经济行业(A股上限)指数2020年3月以来均跑输恒生互联网科技业指数和恒生港股通新经济指数。

02

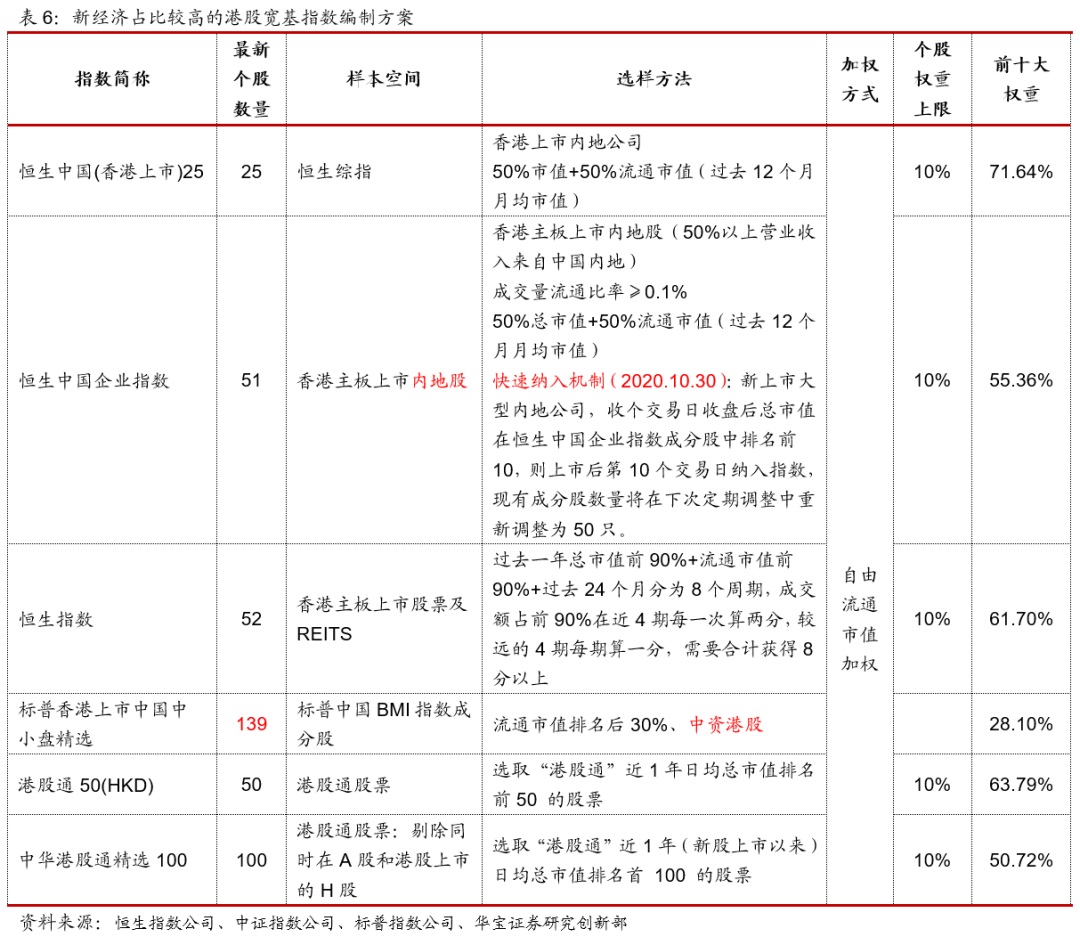

新经济行业占比较高的港股宽基指数

宽基指数中,标普香港上市中国中小盘指数定位中小盘中资港股,成分股数量多达139只,该指数由标普中国BMI指数成分股中流通市值排名后30%的中资港股以流通市值加权编制而成,成分股最低市值在35亿元左右,千亿市值以上的成分股合计占比28%,指数的行业分布相对均衡,金融和地产板块合计占比仅13.40%,前五大重仓行业分别可选消费(20.70%)、信息技术(14.80%)、工业(12.60%)、日常消费(12.30%)和医疗保健(12.10%)。由于标普香港上市中国中小盘指数以中小市值个股为主,因而成分股中不包含以腾讯、美团、阿里巴巴、小米等为代表的互联网巨头公司,根据标普指数公布月报,截至2020年底,指数前十大重仓股如下,第一大重仓股吉利汽车权重4.20%,另外覆盖港股食品饮料龙头——蒙牛乳业、光学领域龙头——舜宇光学科技、纺织服装龙头——申洲国际、李宁以及物业龙头——碧桂园服务、云服务龙头——金蝶国际等。

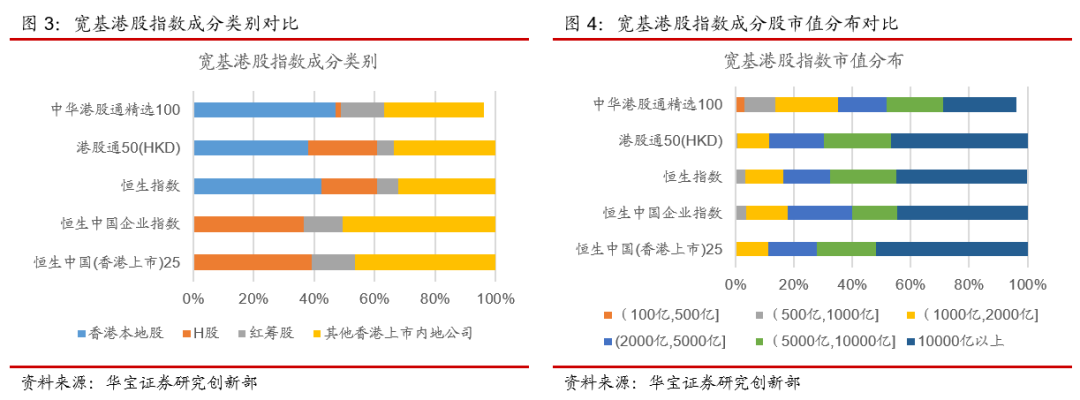

从成分股的市值对比来看,恒生中国(香港上市)25指数成分股市值均在千亿以上,超大盘特征较为显著,港股通50指数、恒生指数和恒生中国企业指数中千亿市值以上的成分股占比也在90%以上,中华港股通精选100指数中,千亿以下成分股占比接近15%。

股份类别方面,恒生中国(香港上市)25指数和恒生中国企业指数均不包含香港本地股,以在港上市内地公司和H股为主,两只指数中信息技术、医疗保健和可选消费三个行业的占比相对较高,在40%以上,但恒生中国(香港上市)25指数中金融地产板块的占比较高,为45.08%,恒生中国企业指数中金融地产板块合计占比37.87%。两只指数中互联网巨头公司合计权重分别为29.42%和27.24%。

恒生指数、港股通50指数和中华港股通精选指数中香港本地股的占比均在35%以上。其中,中华港股通精选100指数中互联网巨头公司的合计权重占比最低,为17.07%。从行业分布来看,港股通50指数金融地产板块合计占比最高,为52.40%,中华港股通精选100指数中金融地产板块占比较低,合计为39.32%,该指数前十大重仓股合计占比为50.72%,且重仓股不含银行股。

需要注意的是,虽然恒生指数和恒生国企指数2020年将同股不同权股票和在港第二上市公司纳入成分股,但对于此类个股均设置了5%的权重上限,因而恒生指数和恒生中国企业指数中,美团、小米集团和阿里巴巴的权重在5%上下,后续若恒生指数和恒生中国企业指数放开权重限制,这类个股的权重有望进一步提升。

另外,恒生中国企业指数在2020年10月份通过了快速纳入准则——对于新上市大型内地公司,若首个交易日收盘后总市值在恒生中国企业指数成分股中排名前10,则上市后第10个交易日纳入指数,现有成分股数量将在下次定期调整中重新调整为50只。该指数在2020年12月22日将新上市的京东健康纳入成分股,因而目前成分股为51只,后续定期调整时,成分股将重新调整为50只。相比于恒生指数和恒生中国(香港上市)25指数,有快速纳入机制的恒生中国企业指数能够更及时的纳入后续在港上市的大市值新经济企业。

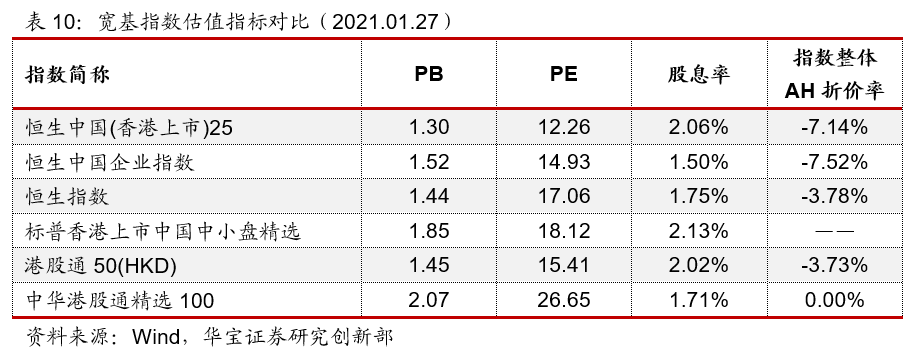

从估值指标来看,目前恒生中国(香港上市)25指数PB和PE水平相对偏低,股息率水平高于恒生中国企业指数和恒生指数,标普香港上市中国中小盘精选指数估值和股息率水平较高,中华港股通精选100指数估值最高。

从AH折价角度来看,目前恒生中国(香港上市)25指数和恒生中国企业指数整体的AH折价水平在7%,高于其他几只港股宽基指数,这与两只指数H股占比较高有关。标普香港上市中国中小盘精选指数成分权重数据不足,故无法估算指数AH折价水平。

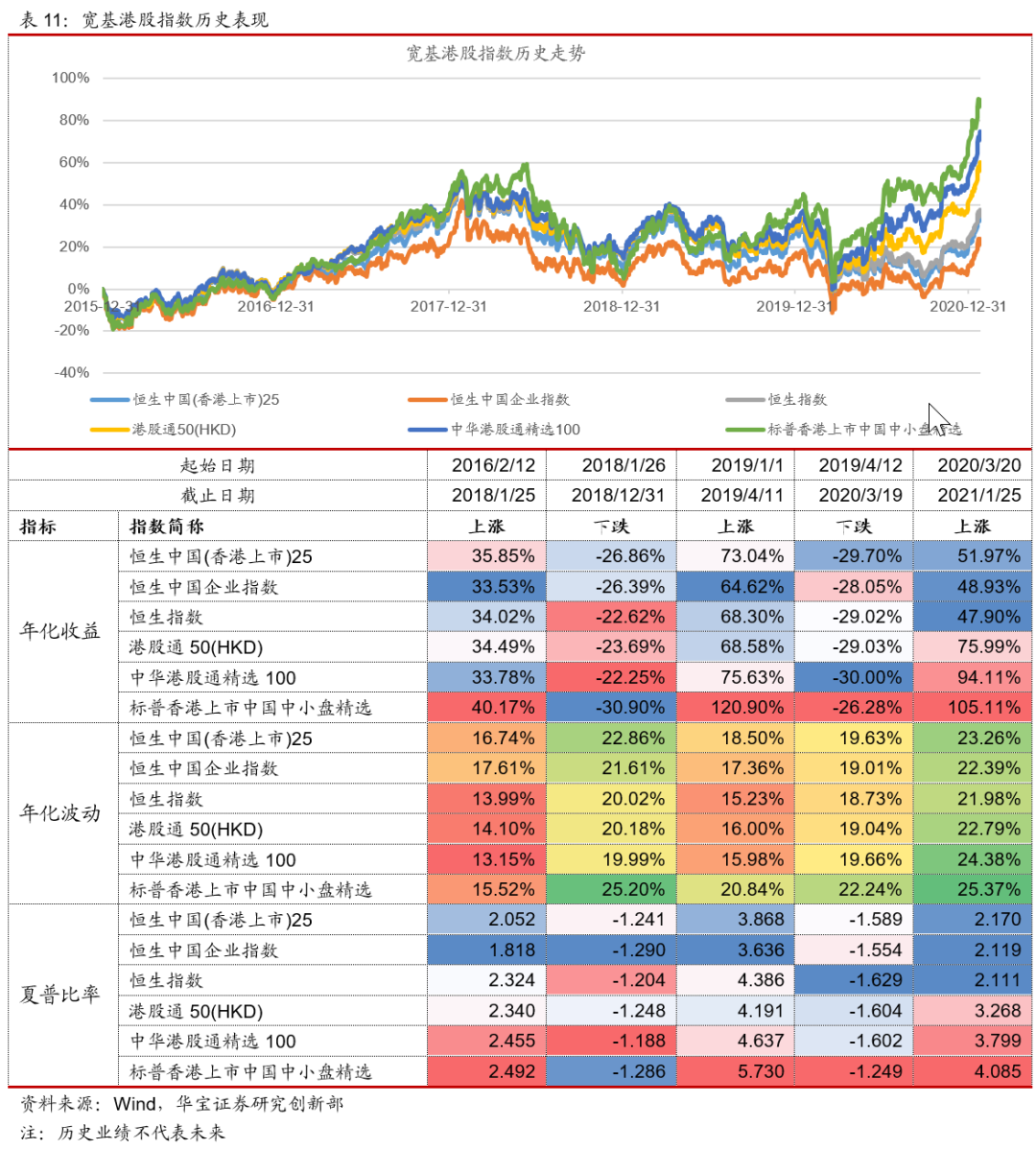

从历史表现来看,标普香港上市中国中小盘精选指数波动更大,在2016年以来的历次上涨行情中涨幅相对领先。

由于恒生指数和恒生中国企业指数在2020年调整编制方案之前成分构成以传统行业为主,因而历史走势的参考意义不大。可以看到2019年以来港股通50指数和中华港股通精选100指数大幅跑赢以恒生指数为首的港股宽基指数,主要是由于两只指数在2019年底纳入了小米和美团这类同股不同权标的。其中,港股通50指数金融板块占比较高,因而在上涨行情中跑输中华港股通精选100指数。

03

附表:当前规模在1亿以上的港股指数基金