作者:裴利瑞

最早频繁听到杨锐文的名字是在2019年下半年,成长股行情方兴未艾,有人说他挖掘出过不少成长股牛股,很受机构投资者信任;也有人开玩笑,说他趟了好几年的成长股熊市,明明是景顺长城最年轻的基金经理,却头发花白。

然后,风口就来了。这位坐了3年多成长股冷板凳的基金经理,终于迎来了自己职业生涯里的第二个成长股牛市。

研究领域兼具新兴成长和价值蓝筹

杨锐文是一名理工学教育背景出身的基金经理,他的职业生涯开始于2008年。

但和公募基金经理普遍从证券投资研究员入行不同,杨锐文步入社会的第一站,是在上海常春藤衍生投资公司做高级分析师,研究原油、黄金等国际大宗商品的行情走势。2008年恰遇金融危机,衍生品市场大幅震荡,这让杨锐文在职业生涯开端就培养了很好的宏观视野。

2010年11月,杨锐文离开常春藤衍生投资,履新景顺长城基金担任研究员。

基于理工学的背景,杨锐文被公司安排研究电力设备、新能源、环保公用事业等多个板块,2012年、2013年又陆续开始跟踪家电、传媒、大消费等行业,并于2013年开始辅助明星基金经理王鹏辉。2013年,王鹏辉的代表作景顺长城内需增长混合在TMT和家电上收获颇丰,年度基金净值涨幅超70%,居全市场主动偏股型基金前五。

因此,在当时景顺长城基金内部,杨锐文一度被公认为研究水准最优秀的研究员之一,不仅研究领域涉猎广泛,兼具新兴成长和价值蓝筹,而且非常注重产业链上下游的呼应式调研,为基金经理发掘出了不少牛股。

这样一段兼容并包的研究员经历,至今仍潜移默化地影响着杨锐文的投资风格。

一方面,他的行业配置相对分散,虽然当下相对偏好电子、电力、医药和汽车等行业,但单一行业的投资比例多控制在20%以内(2019年下半年电子行业有些许超配),前十大重仓的持股集中度也控制在50%左右;但另一方面,他的行业配置又十分灵活,曾在2016年参与当时高成长的公用事业,近两年又在5G浪潮中转向电子行业。

这和很多重仓TMT的科技成长股风格基金经理不太一样。

(景顺长城环保优势行业配置情况)

(景顺长城环保优势持股集中度情况)

而行业和个股层面的分散也很好的帮助了杨锐文抵御组合波动,景顺长城环保优势自2016年3月成立以来的最大年度回撤为31.65%(2018年)。

从大牛市到盐碱地的坚守

多年研究员经历给予杨锐文的另一大财富,是他对成长股风格的长期坚守,以及基于产业链和公司质地,而非风格和趋势的投研框架。

但这也让他虽然长期业绩不错,却在牛市中的表现并不算突出。

2014年10月,在从事研究工作长达6年之后,杨锐文正式升任基金经理,从陈嘉平手里先后接棒管理景顺长城优选混合和景顺长城成长之星股票两只基金。

杨锐文开启基金经理生涯适逢2014至2015年的杠杆牛,成长股一骑绝尘领跑全市场,中小票鸡犬升天,乃至市场上出现了不少趋势增强风格的成长股基金经理。

“但我们的方法论讲究的是持续的优胜,我们对公司质地有要求,所以确实有可能在成长股行情下也会发生阶段性失灵。”杨锐文曾在路演中讲道。

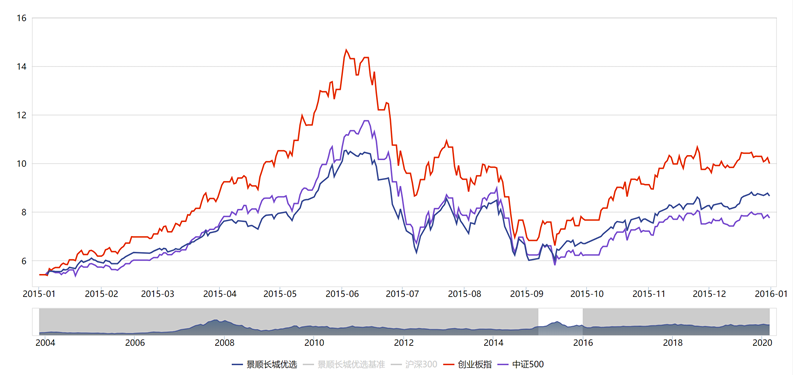

的确,在快速的单边上涨行情中,杨锐文的阶段性业绩表现并不算突出。以景顺长城优选为例,截至2015年6月5日创业板牛市结束,该基金年内收益为95%,同期创业板指年内涨幅164%,中证500年内涨幅110%,近300只主动权益类基金年内收益超100%。

(景顺长城优选2015年基金净值走势)

同样,在2020年初的这一轮成长股行情中,截至2月29日,杨锐文麾下4只基金的年内收益均在11%~15%区间,在全市场的主动权益类基金中已经排在了500名左右。这也和上文所述的他行业配置分散,没有重仓TMT有关。

但杨锐文的优势在于,他能在顺风顺水的时候跟得上市场步伐,也能在逆水行舟的时候给投资者良好的投资体验。

2015年以后,A股进入了漫长的成长股熊市,2016年的震荡下行,2017年的蓝筹行情,2018年的恐慌下跌,2019年的核心资产抱团……杨锐文不止一次在媒体采访中调侃自己是“在盐碱地里种庄稼”。

但即便是在盐碱地,杨锐文对成长股公司质地的坚守也让他收获了不错的成绩。

以成立于2016年3月的景顺长城环保优势为例,这是杨锐文第一只真正意义上的新发基金(前三只均是从其他基金经理手里接任),该基金除了在2018年净值下跌21%外,在2016年、2017年、2019年的年度收益分别为19%、33%、57%,截至2019年末的年化收益达到了19.5%,这对于成长股风格的基金来说已经十分难得。

寻找15年前的格力美的

能在盐碱地里收获,很大程度上得益于杨锐文在这三年发掘出了不少成长股牛股。

以景顺长城环保优势在2019年末的第二大重仓股视源股份(002841.SZ)为例,杨锐文自2017年二季度开始买入持有至今,截至2019年末的股价已经翻倍。视源股份是一家做电视机板卡起家的公司,近年来针对教育和会议等细分领域陆续开发了平板系统等远程科技解决方案,股价在今年疫情防控期间的表现同样十分突出。

盈峰环境(000967.SZ)也是杨锐文重仓时间较长的个股之一,他在2015年四季度最早买入并一跃成为景顺长城优选的第四大重仓股,当期盈峰环境季度涨幅达到了97%,给遭遇股灾的基金净值带来了不少收益。

在2017年的大蓝筹行情中,杨锐文则在锂电设备标的融捷股份(002192.SZ)上收获颇丰。他自2016年四季度至2018年一季度重仓融捷股份,2017年该股涨幅47%,但当时还很少有机构投资者注意到这只股票,杨锐文麾下的景顺长城优选、景顺长城资源垄断等则位列融捷股份的前十大流通股东。

杨锐文常被市场称为“成长股猎手”,很多人疑问他为什么能在盐碱地里挖掘牛股?但其实,杨锐文的投资理念特别简单:投资符合产业趋势的高成长企业,并且希望分享它投资性价比最高的阶段。

“我不希望投资今天的格力美的,我的方法论和初心是希望投资15年前、20年前的格力美的,在对公司深入研究后从最初期的阶段就开始介入,这就要求我们必须去寻找企业竞争力的本源。”

因此,一旦决定买入某只个股,杨锐文基本不会因为短期的业绩增速和股价涨跌不及预期而卖出。

也因为这个原因,杨锐文的换手率很低,平均持仓周期超过6个月,其中景顺长城环保优势自成立以来的年度换手率多在1~2倍,远低于国内股票型基金平均2.5倍左右的换手率水平。

重视产业链和管理层的调研

但什么才是企业竞争力的本源?这或许是杨锐文和其他基金经理各有所爱的地方。

可能对于业内很多成长股基金经理来说,ROE是衡量企业盈利能力的重要指标,但杨锐文认为,ROE是靠人创造的,企业竞争力的本源是透过数据去挖掘创造业绩的人,包括公司团队、企业文化、管理层与组织架构等多方面。

但问题是,“人”的作用很难量化,甚至很难通过公开市场来获取,因此,调研实践是杨锐文从研究员到基金经理都非常注重的工作。

杨锐文曾在多次采访中讲道,自己倾向于和企业的中层管理人沟通。他认为公司的高管往往会对公司的前景过于乐观,如同父母通常无法客观地看待自己的孩子,但中层管理者却代表了企业的一线执行力和实际运营情况,还可以体现出该公司的工作作风与企业文化。据他透露,2017年他发掘出的某只牛股就是在实地调研之后,被公司的企业文化和管理所打动,买入并持有了2年。

另一方面,杨锐文还非常注重产业链调研,通过产业链上下游、竞争对手的状态和对这家公司的评价来判断一家公司的投资价值。他认为,这就是投资的复利效应,产业链上下游企业的互相验证可以帮助自己对一个企业有更深入、更快速的研究能力。

展望后市,杨锐文看好汽车的电动智能化、TMT、生物医药、快递物流、新材料等行业,但认为当前市场情绪有点高,甚至在半导体、消费电子等部分个股和板块有点疯狂,市场低估了疫情的影响。操作上,他的组合仓位不会有太大变化,但结构会逐步调整为相对防御的状态,逐步减持涨幅过大的个股。

扫