WEEKLY REPORT 01

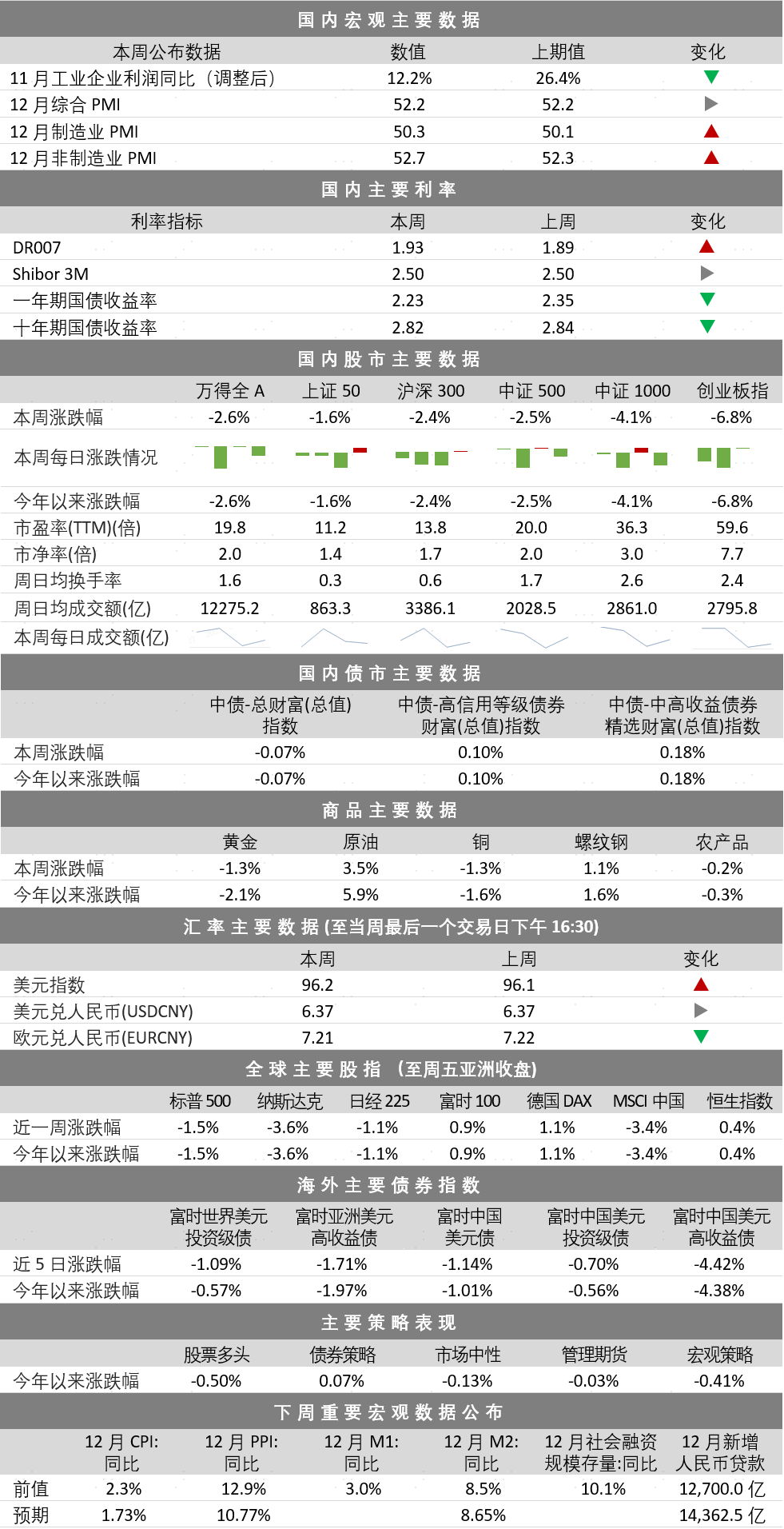

一周数据纵览

WEEKLY REPORT 02

资产配置建议

WEEKLY REPORT 03

国 内 宏 观

❏ 重点数据解读之工业企业利润

11月工业企业利润两年平均增速大幅回落至12.2%,主要原因是保供稳价政策发力后价格开始回落。分行业来看,前期的利润分化格局呈现改善趋势:上游铁矿、煤炭、有色等行业单月增速仍在50%以上,但边际下滑明显,中游通用设备、专用设备等行业利润增速出现上行,且高于往年同期表现,下游制造业行业利润增速降幅缩窄,后续随着PPI-CPI剪刀差的缩小或将进一步改善。

❏ 重点数据解读之PMI

12月制造业PMI继续回升0.2个百分点至50.3,保供稳价政策的效果进一步显现。产需方面,生产指数回落0.6个百分点至51.4,扩张速度放缓,新订单指数上升至49.7,边际改善但仍较低迷。出口方面,新出口订单指数再次回落至48.5,海外假期需求较少叠加东南亚国家复工复产为主因,未来我国出口下滑压力较大。价格方面,原材料购进价格和出厂价格均大幅回落,有利于改善中小企业生存环境。

WEEKLY REPORT 04

海 外 市 场

❏ 宏观方面

美国当周初请失业金人数录得19.8万人,维持低位且较前值继续回落,整体低于疫情之前水平,显示美国劳动力市场恢复情况基本稳定。生产方面,美国12月ISM制造业PMI下降2.4个百分点至58.7,仍在高景气区间但边际放缓,非制造业PMI从69.1大幅下降至62.0,显示变异病毒对服务业复苏有一定影响。本周美联储公布12月议息会议纪要,出现显著的鹰派表态,提及美联储可能会提前加息且加息速度更快,开启加息到开始缩表的间隔比预期更短,缩表速度比此前缩表周期更快等可能性。

❏ 欧洲方面

欧元区12月制造业PMI小幅回落0.4个百分点至58.0,服务业PMI继续下降至53.3,前期强劲的复苏势头有所降温,圣诞假日因素为主要原因。但近期欧洲范围内确诊病例增加,劳动力市场复苏不确定性增强,仍需警惕变异毒株扩散对经济活动的影响和通胀高企的风险。

❏ 资本市场方面

本周全球重要指数跌多涨少,仅富时100指数、德国DAX指数和恒生指数录得正涨幅。美股行业方面,本周各行业表现出现明显分化,能源行业强势上涨9.0%,拔得头筹,而医疗、房地产行业跌幅均超过4%。债券市场方面,本周高收益债和投资级债品种表现均不佳,其中高收益债跌幅较大。

WEEKLY REPORT 05

国 内 股 市

新年首周,国内股市震荡下行,万得全A指数下跌2.6%。主要股指中,创业板指跌幅领先,小盘风格代表的中证1000指数跌幅也较深,大盘蓝筹股代表的上证50指数相对抗跌,沪深300和中证500指数表现基本与全市场持平。市场活跃度提升明显,本周市场日均成交额为1.2万亿,相比去年年末最后一周提升13.3%。风格上,成长跑输价值,大盘风格较小盘风格相对占优。

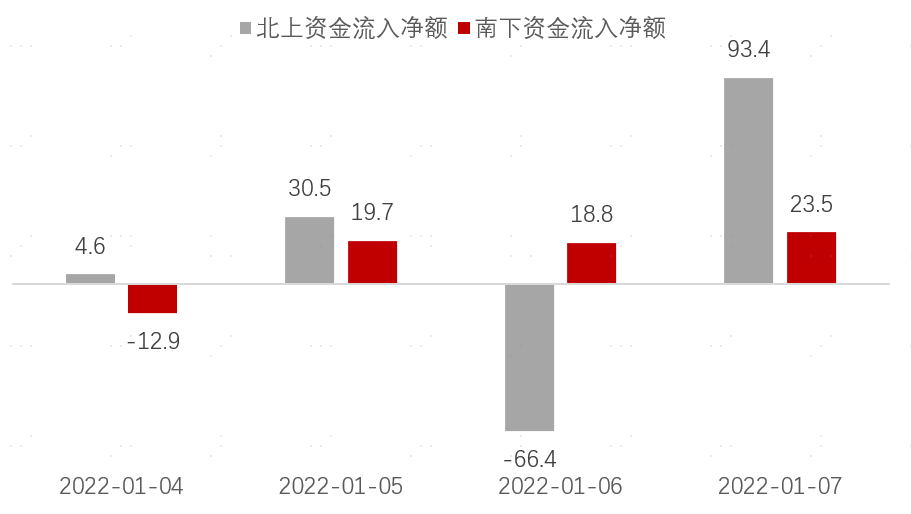

陆港通交易方面,受到美联储12月议息会议表态流动性加速收紧预期的影响,北向资金在周四净卖出66.4亿,全周仍然呈现净买入62亿。南向资金维持小幅流入姿态,全周共净买入49.1亿。陆港通交易层面,A股净流入12.9亿。

从十大成交活跃股来看,外资净买入规模前三名分别为牧原股份、兴业银行、亿纬锂能,净卖出规模前三名的个股是立讯精密、贵州茅台、兆易创新;行业偏好上,从Wind一级行业来看,外资小幅增持工业、公用事业、材料和房地产行业,主要减持信息技术、日常消费、医疗保健板块。

图:陆港通交易情况(亿元,RMB)

数据来源:Wind,诺亚研究

行业方面,房地产以及地产相关产业涨幅居前,总体来看,金融地产行业表现较好,其余行业表现均分化。受流动性预期扰动影响,去年回报夺冠的电气设备板块在本周回调明显。从行业的超额收益来看,采掘、建筑装饰连续连续4个交易日的均录得一定的超额收益,其余板块获取超额回报的持续性较弱。

图:本周行业超额收益热力图

数据来源:Wind,诺亚研究

WEEKLY REPORT 06

国 内 债 市

公开市场操作方面,本周央行净回笼资金6600亿。从具体结构看,主要是由于去年年底央行7天逆回购操作的不再续作造成的。

尽管本周央行收水的力度较大,但却未给资金面造成压力,短端利率不升反降,DR007从周初的 2.01%降至周末的1.9%附近。长端利率方面,10年期国债收益率在去年底创出2.75%的新低后,本周小幅回升至2.8%的上方。

我们认为,DR007利率水平目前明显低于央行7天逆回购利率的水平,显示出资金需求的疲弱。长端利率的上升一方面是受到了1月PMI数据修复的影响,另一方面,可能受到了美联储在12月议息会议上关于提前加息以及缩表预期的扰动,被动跟随美国长期国债收益率的走高。

未来我们认为国内利率的走势仍将以我为主,美国长端利率的走高对国内债市的影响有限,中美利差将有所收窄,届时对于汇率的压力也将逐步显现。

❏ 本周信用风险事件

1. 上海世茂建设有限公司主体及相关债项信用等级由AAA调降至AA+,评级展望调整为负面。

世茂集团2021年7至11月的单月合约销售金额同比下滑明显,再融资渠道不断收缩,公司流动性管理压力将持续加大。近期公司发行的境内公司债券价格下跌幅度较大,在行业融资政策偏紧以及金融机构风险偏好降低的背景下,公司资本市场债券价格波动不利于后续再融资。

2. 深圳深业物流集团股份有限公司主体及债项信用等级由BBB调降为BB,评级展望为负面。

近期公司及控股股东深圳市钜盛华股份有限公司流动性紧张,此外深圳市宝能投资集团有限公司(公司为其孙公司)新增重大执行信息,执行标的金额10.63亿元;宝能物流集团有限公司新增股权冻结数额5000万元。若法院后续对案件涉及资产采取相关处置措施,将会进一步对公司信用水平产生不利影响。

3. 重庆市中科控股有限公司主体及相关债项信用等级由AA下调为AA-,评级展望调整为负面。

公司前五大欠款单位均为房地产企业(占31.34%),其在手项目停工率同比大幅增长。子公司中科建设未结清信贷金额较大,并存在3条强制执行记录,公司本部为中科建设担保人。整体看,公司可支配现金类资产规模小,到期债务规模大,应收账款催收工作难度大等事项对公司偿债能力造成重大不利影响。

4. 西安高科集团有限公司发行的“21西安高科MTN001”等3只中期票据、一般公司债主体评级由A+pi调降为Api。

WEEKLY REPORT 07

商 品 市 场

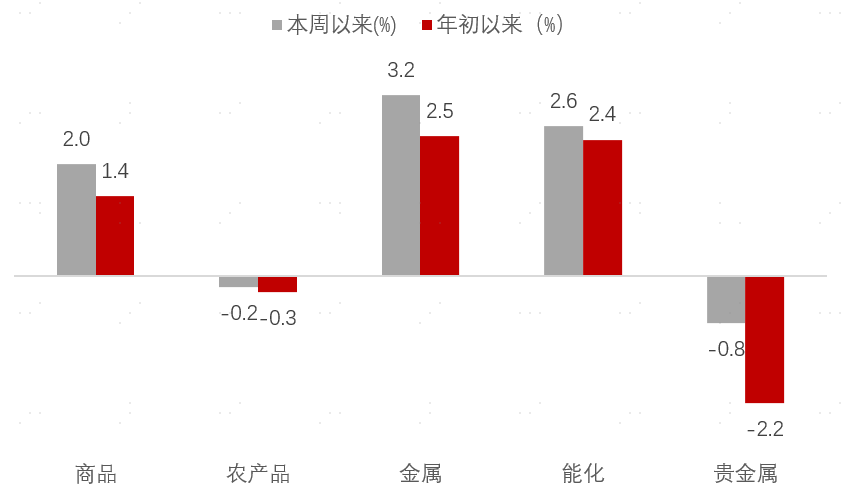

图:本周商品数据

数据来源:Wind,诺亚研究

本周商品市场整体上涨,出现结构性分化。其中金属和能化上涨,涨幅分别达3.2%和2.6%;贵金属下跌-0.8%。美联储加息会议超预期鹰派,压制了市场的风险偏好,宏观性品种多数走弱。

本周除债券策略外,各策略普遍下跌,其中CTA跌幅最小。周趋势来看玻璃、焦煤、线材领涨,涨幅分别达11.1%、9.2%、8.0%;动力煤、菜油、红枣领跌,跌幅分别达-8.0%、-5.4%、-5.3%。从波动率角度看,本周,期货主力合约平均年化波动率为24.7%,较年前的16.5%大幅上升,有利于高频CTA交易环境。

WEEKLY REPORT 08

汇率

12月议息会议释放鹰派信号,在当前经济环境稳定、通胀高压和就业复苏的情况下,美联储主张未来加息脚步提前,联储多位官员都同意在首次加息后就开启缩表。由于前期市场对加息有充分预期,美元指数仅小幅收涨,周五来到96.2。本周人民币兑美元汇率基本稳定,收于6.37。

若美联储加息进程如期提速展开,中美货币政策错位可能会带来较大资本流出压力,未来人民币兑美元汇率可能出现较大波动,疫情以来支撑人民币升值的因素将逐步走弱。

图:美元与人民币走势

数据来源:同花顺,诺亚研究