本文来自微信公众号:嘉实基金V视界

文章来源:投基联盟

常蓁的投研之路已有14年之久,在这期间,她形成了成熟的投资方法论,积累了深厚的行研功底。投资拼的是对世界的思考和认知,在所有深度研究标签的基金经理中,她是最优秀的几位之一。

蓁.品

由常蓁亲自担纲的嘉实品质回报(011248)将于2月2号盛大发行,这只产品尤其值得大家关注。

这只基金将延续她管理嘉实回报的投资风格和投资方法论,和嘉实回报的最大区别在于:嘉实品质回报的股票资产占基金资产的比例为60%-95%,其中投资于港股通标的股票的比例占股票资产的0-50%。

也就说嘉实品质回报除了可以投资港股,股票仓位的上限最高可以到95%。

蓁·人

“清华女学霸”、“消费一姐”、“三大报大满贯”、“深度研究”、“长期投资”……,诸多光环标签加身的常蓁,确实如她的名字里的一样,“桃之夭夭,其叶蓁蓁”,她管理的基金产品同样也是硕果累累。

常蓁曾就读于清华大学经管学院,2006年毕业后直接进入公募基金行业做消费领域的研究工作,这一做便是9年,期间积累了扎实的行研功底,随后由研究转投资,到基金经理、消费行业总监,再到平衡风格投资总监。

每一位优秀的投资人一定是在投资中找到了契合自身性格的投资方法论,并在该方法论的基础上进行持续修正和提升。常蓁曾说过,自己的性格颇为谨慎,研究公司、做投资决策时因为谨慎小心会更多地从长期角度出发进行深度研究。这也形成了她投资的基本理念,深度挖掘优质个股,通过长期持有,获得企业成长带来的收益。

“我的安全边际是深入研究本身带来的。投资的核心是对公司本身的深度理解,看清楚了才敢拿,深度够了才能拿得住。”在常蓁看来,深度优先于广度,能力圈是在深入理解的前提下逐渐扩展广度,广度需要沿着能力圈的边界进行扩张,不可急功近利。

资本市场里,跟风者纷纷,而独立思考者寥寥,保持自己的初心显得难能可贵。经历多轮牛熊的常蓁从长期出发,抱持包容的态度,凭借屏蔽短期噪音屏的能力,在纷繁复杂的资本市场里坚守自我,获得亮眼的业绩。

蓁·绩

14年(9年研究+5年投资)的投研经验,历经多轮牛熊考验,常蓁的投资体系日臻成熟,管理的产品业绩自然醒目。

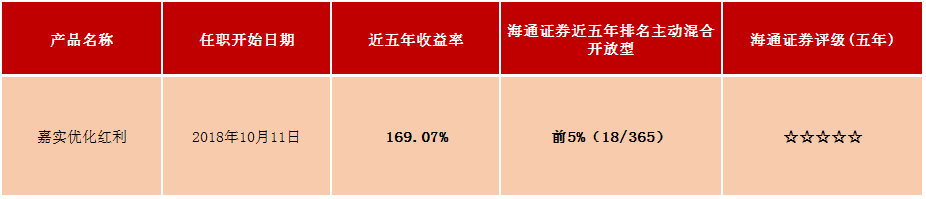

根据海通证券排名,截至2020年12月末,嘉实回报灵活配置近三年排名同类主动混合开放型基金前5%(3/92),并获海通证券五年期、十年期五星评级;嘉实优化红利近五年排名同类主动混合开放型基金前5%(18/365),并获海通证券五年期五星评级。

还是看图最直接。

先来认识一下常蓁管理的嘉实回报灵活配置(070018)。

数据来源:基金定期报告,业绩截至2020年12月31日,海通证券排名数据截至2020年12月31日。

嘉实优化红利(070032)——

数据来源:基金定期报告,业绩截至2020年12月31日,海通证券排名数据截止到2020年12月末。

多年的优秀投资业绩自然获得了业内权威机构的充分认定,嘉实优化红利囊括金牛奖、明星基金奖、金基金奖的“大满贯”;嘉实回报灵活配置也获得金牛奖和明星基金奖。

谈起投资,常蓁总是很有心得,干货满满。接下来,小编整理了一部分常蓁女神的经典句子,从这些句子中可以一探她的投资框架、投资理念和风格。

蓁·言

1、“人的精力是有限的,所以不应该花很大精力去寻找“沙漠之花”,而是应当看重在肥沃的土壤中耕作。长期看,买什么比以什么价格买更重要,投资人应当通过长期持有来赚钱。”做基金经理,做投资就是需要你一直走,不能停下来。有时稳步前行,有时大步跨越。

2、“我们做过一项统计,不管是美国、日本,还是中国,拉长到15年甚至20年的历史,表现最好的企业有一半是消费品,消费品本身就是中长期投资的黄金赛道,也是我们重点布局的领域。”

3、“以商业模式来定义好生意,以产业趋势来定义好行业,以企业护城河来定义好公司。”

1)好的商业模式有几个特点:①稳定;②可持续;③龙头企业可以积累竞争优势;④龙头企业在产业链上有比较强的话语权。

2)根据产业趋势挖掘好行业。我比较喜欢发展空间足够大、天花板足够高、竞争格局足够清晰或能看到清晰趋势的行业。不太喜欢政策依赖度比较高的行业,这里面不可控因素较多。

3)好公司的核心在于护城河,护城河要足够深。我要先判断一个企业的护城河来自哪里,再去判断这条护城河是否可持续,企业的竞争优势会加强还是被削弱,对于护城河的研究是我投资中最关键的一环。

4、“自下而上选股,挖掘最优质的资产,一旦找到会重仓配置,集中持股。我认为深入研究本身能够带来安全边际。如果我通过深入研究,对某一类资产,或某个行业的理解足够深,看清楚公司的价值,那我就会重仓配置,把能赚到的收益都赚到。没有必要单纯为了控制风险去做分散,这其实是在损失投资者收益。”

5、“我的安全边际是深入研究本身带来的。投资的核心还是会回到对公司本身的理解深度上,深度够了才能拿得住,看清楚了才敢拿。”

6、“投资不需要找到那么多品种,我一般持20个公司左右,不会经常更换组合,换手率低。我希望像芒格说的那样,找到买入之后不需要考虑卖出的公司。挖出来,拿得住,会有不错的回报。”

7、“未来主要看好三类企业:第一类是长期发展逻辑较好,竞争壁垒较高的以高端白酒、医疗服务、教育等为代表的消费类优质个股;第二类是在国际上具有竞争优势的先进制造业龙头;第三类是长期空间较大,竞争优势明显,估值有吸引力的,符合经济转型需要的科技创新型企业。”

8、“基金行业太直观了,实实在在的业绩数字摆在这里,没有太多可以解释,或者说,这个市场残酷得听不得任何解释。身处行业内的基金经理有人选择追热点,保证数字;有人选择看长期,走时间的复利。不同风格,不同策略,所有人都在努力奋进的奔走。”

9、“短期的一年两年,运气也是重要的,但如果拉长至十年的周期,运气或许就很轻,最后拼的是硬核投资理论,说得再大一些,拼的是你对世界的思考和认知。”

本文转自投基联盟,不代表本公众号立场,文中投资建议仅供参考。

数据来源:基金定期报告,业绩截至2020年12月31日,海通证券排名数据截至2020年12月31日。嘉实回报灵活配置基金成立日是2009年8月18日,历任基金经理如下:1.赵勇:2009年8月18日-2014年7月23日,2.翟琳琳:2014年2月11日-2015年3月12日,3.常蓁:2015年3月12日-至今;嘉实优化红利成立于2012年6月26日,历任基金经理如下:1.郭志喜:2012年月6月26日-2013年7月20日,2.赵勇:2013年7月20日-2014年7月23日,3.翟琳琳:2014年2月7日-2015年3月12日,4.董理:2015年3月12日-2016年10月10日,5.季文华:2016年10月10日-2018年10月11日,6.常蓁:2018年10月11日-至今。历史业绩不代表未来。基金管理人管理的其他基金业绩并不构成本基金业绩表现保证。

风险提示:基金投资需谨慎。在进行投资前请参阅相关基金的《基金合同》、《招募说明书》等法律文件。了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。嘉实品质回报混合基金(以下简称本基金)在投资运作过程中可能面临各种风险,包括市场风险,信用风险,流动性风险,管理风险,操作或技术风险,合规性风险外,还包括以下特有风险:市场下跌风险、资产支持证券投资风险,港股交易失败风险,汇率风险,境外市场风险,股票投资高仓位风险等。本基金管理人将发挥专业研究优势,加强对市场、上市公司基本面和固定收益类产品的深入研究,持续优化组合配置,以控制特定风险。基金管理人承诺以诚实信用、勤勉尽责的原则管理基金,但不保证基金一定盈利,也不保证最低收益或本金不受损失。同时基金的过往业绩及其净值高低并不预示其未来业绩表现 。基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。本产品由嘉实基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。