一、市场情况

1. 交投行情

本周转债市场收跌,表现弱于中证全指,强于上证指数。中证转债指数下跌0.38%,涨幅低于中证全指(1.24%),高于上证指数(-1.65%)。

●分类别来看,超高平价券涨幅均值为-0.21%,表现弱于高平价券(1.36%)、中平价券(2.06%)、低平价券(1.78%)。

●从转债规模看,本周大规模转债的涨幅均值为0.29%,涨幅低于中规模券(1.71%),高于小规模券(0.90%)。

●从行业来看,本周地产产业链、食品饮料、传媒、基建版块表现较好,汽车、半导体及公用事业版块表现较差。

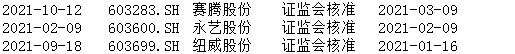

本周成交量再度回落;转股溢价率位于历史较高水平,本周估值小幅回落。

2. 行业走势

钢铁:本周钢厂产量平稳回升,受益于成本强支撑以及宏观利好预期驱动,节后铁矿石及螺纹钢价格走强。

煤炭:印尼宣布1月份禁止煤炭出口,焦煤基本面良好涨幅较大,焦炭由于成本端拉动本周表现较好,动力煤市场企稳回升。

水泥:基建发力将提振水泥需求,但受冬季开工较少的影响,本周水泥表现仍然偏弱。

有色:本周受美联储会议偏鹰影响,铜价震荡回落,而出于对能源紧张的担忧,本周铝、锌走强。

化工:原油产量处于低位且不及预期,原油价格回升,成本支撑能化品种上行。

猪肉:本周猪价全面下跌,元旦后消费持续下滑带动压价情绪,目前全国猪肉价格平均14.9元/kg。

二、机构观点

(一)华泰证券

转债估值仍处于较高水平,新券供给陆续释放,从股市和转债估值两因素看,操作难度仍大。我们认为:1、年初转债估值就处于历史高位,决定了今年转债操作难度较大,投资者需要降低期待,淡化仓位,尤其是大资金;2、全年看,转债估值大概率贡献负回报,择股/择券重要性比去年更高;3、中小市值仍是全年重点,与短期股市可能偏大盘风格相矛盾,建议从冬奥等主题机会切入;4、继续寻找定位较低或被错杀的新券;5、提防高价高估值品种的突然赎回,尤期是上一阶段已宣告不赎回的个券。高价转债限期不赎回反而可能增加不确定性。

(二)海通证券

开年权益市场普遍回调,赛道品种如电新、军工、电子等调整较多,稳增长预期下低估值家电、地产、银行、建筑等领涨。目前转债市场已无100元以下个券,流动性宽松状态下估值或难大幅快速压缩,依然是高位震荡状态。从12月机构转债持仓市值来看,持有转债较多的如基金、年金转债持仓市值增长放缓,保险、社保等稳健资金转债持仓市值略增。短期市场震荡,叠加高估值制约,高价且高溢价标的建议谨慎对待,行业均衡配置,同时关注调整后的机会。条款方面,部分标的重新进入赎回计数周期或将进入转股期,关注溢价率仍较高的标的后续赎回情况。个券关注闻泰、天合、帝尔、世运、甬金、特纸等,稳健标的关注杭银、苏银等。

(三)国君证券

上周权益市场以新能源、军工、芯片为代表的高估值高景气板块调整加剧,另一方面,与经济稳增长相关的基建、房地产产业链、金融等低估值板块表现较好。转债中领涨的主要是传媒、农林牧渔以及稳增长利好的传统基建板块。高低价转债走势明显分化,低价转债价格全面上行,100元以下的绝对低价转债被消灭,大量130元以上的高价转债价格回落。

当前转债价格中枢整体较高,配置性价比有所下降。新债上市首日定位较高,后续上涨空间有限。策略上仍然建议防守为先,规避高价格高溢价率的转债,对于高价偏股型转债保持谨慎,建议在价格相对偏低标的中选择正股相对低估且有上涨预期、公司转股意愿强的标的。行业上建议均衡配置,推荐稳增长目标下财政政策发力利好的基建板块;房地产信用风险担忧压制逐步改善、降准降息利好成本下降的银行;有望加速走出底部、业绩实现反转的大消费。

三、未来观点

本周A股市场并未如预期迎来“开门红”,尤其是新能源相关赛道品种回调明显,转债调整幅度小于正股,但相关题材的高价高估值品种回撤依旧较大。在市场情绪较差的情况下,本周中低价位转债逆市上涨,资金出现明显转向,防御性品种更受青睐,当前已经不存在100元以下的转债,这类品种的估值也被拉升。本周央行净回笼6600亿,但跨季后资金面仍然平衡偏宽松,短期来看不存在调整压力,但要关注后续资金面情况,以免出现正股和估值双杀的局面。

行业上来看,本周宽信用受益行业如地产产业链以及基建版块涨幅明显,金融、消费、医药等低估值板块也相对稳健,而前期热门赛道全线回调。当前基金规模增速放缓,在缺乏增量资金的情况下,市场开始怀疑成长股高估值的合理性,纷纷调仓,转债也出现资金切换现象。

虽然基金增量资金减少,但存量的“固收+”规模仍然远超现有转债市场供给,同时在宽松的流动性支持下,将继续带来一定的操作空间。不过类似2021年全面普涨的可能性较低,短期内可顺应资金流向关注中低价位及宽信用受益品种。近期新券上市情绪较好,关注转股溢价率与正股基本面的匹配性。

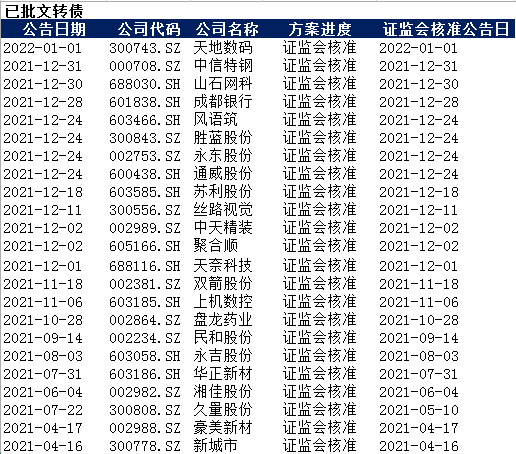

四、转债发行日历

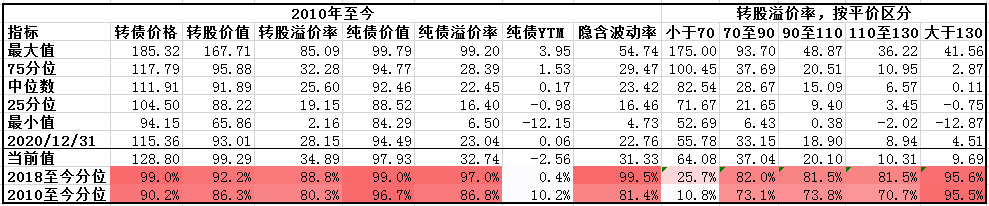

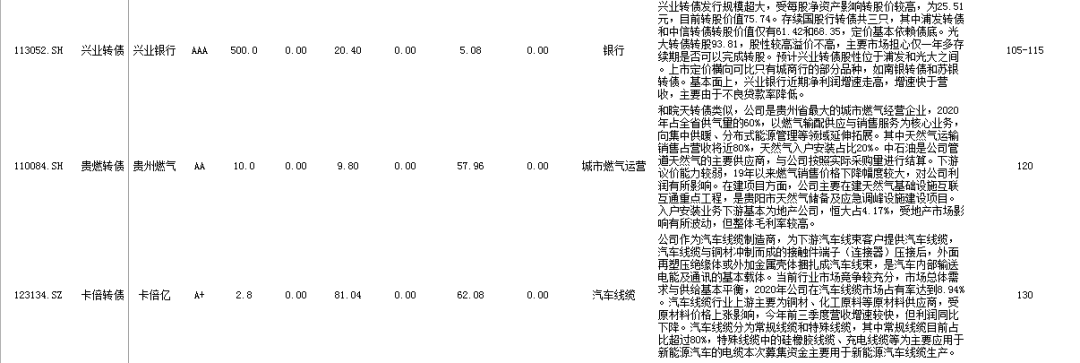

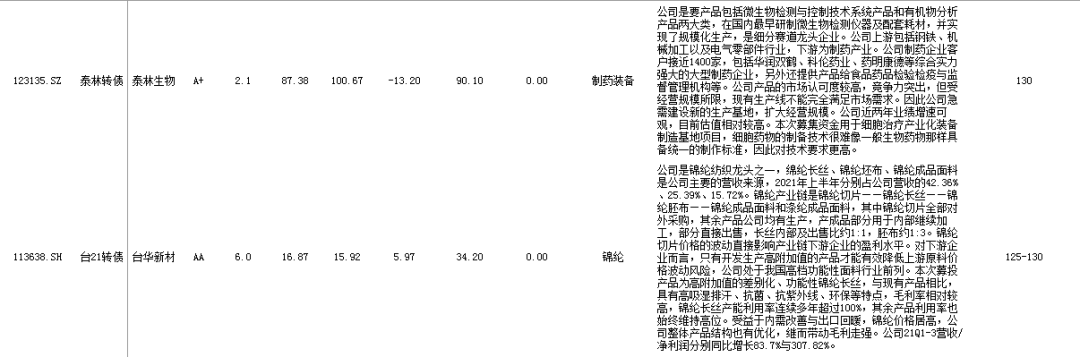

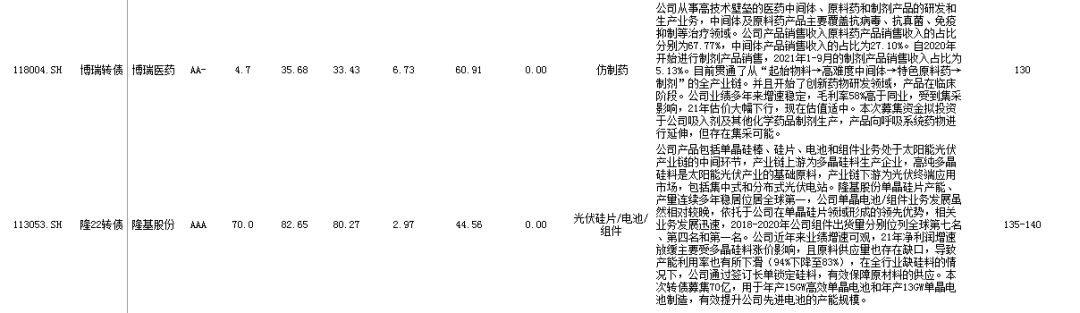

1. 近期待上市

2. 近期待发行