原标题:上银基金一周早知道|2022年首个交易周现四连跌,高低切换仍在继续来源:上银基金管理有限公司

蒋纯文,上银基金权益投研部基金经理助理,本科毕业于浙江大学金融学专业,杜兰大学硕士,擅长结合产业趋势判断发展阶段,挖掘消费类资产护城河,目前主要研究方向为医药、家电等行业。

市场回顾:2022年首个交易周现四连跌,高低切换仍在继续

上周是2022年开年后的第一个交易周,三大指数在4个交易日全部收跌,沪指上周累计下跌1.66%,深成指跌3.46%,创业板指跌6.80%(数据来源:wind)。从具体板块上来看,2021年高位高景气板块如新能源、CXO、白酒、半导体、军工等博弈激烈,调整幅度较大,低位低估值板块如银行、地产、建材家电等具备相对优势。这种“高低切换”行情与2021年春节后“核心资产”调整有些相似,调整前均呈现出机构持仓拥挤、估值分位数达历史高位、短期博弈性较强等系列特征。而与2021年春节后不同的是,今年年初市场增量资金较少,新基金发行压力大于2021年同期,目前更多的是机构调仓行为等短期因素带来的调整。

上周表现较好的板块除石油石化外,其余大部分都和“稳增长”相关,比如银行、地产及相关产业链、基建等。那么“稳增长”是否就是2022年的新主线呢?“稳增长”是市场共识,但力度预期尚不充分。比如如何理解“稳”字,是会出台政策刺激拉动行业增速?还是只保证平稳过渡?目前看来,政策抓手还不够清晰,需持续观察跟踪。“稳增长”主线当前表现可能更多还是交易层面的因素,足够低位表示下跌空间相对有限,而基本面反转仍有不确定性。

接下来,随着上市公司年报、一季报业绩预告陆续披露,市场分歧终将回到企业成长性本身,除与“稳增长”政策相关的行业外,我们仍将密切关注高景气行业中有业绩验证或新的产业逻辑催化的标的,也会持续跟踪PPI(生产价格指数)向CPI(居民消费价格指数)传导过程中的大消费领域盈利和估值修复的投资机会。

每周关注:医药板块博弈,家电配置性价比凸显

医药:估值均衡化下面临短期波动,长期不改成长逻辑

上周医药下跌3.94%,跑输沪深300指数1.55个百分点。子板块中医药商业上涨1.29%(数据来源:wind),创新药CXO、生物制品、医疗器械、医疗服务等板块核心资产调整较多,同时前期表现较好的热门中药板块也有弱化。此外,受国内外疫情发酵的影响,新冠检测试剂盒等疫情相关板块表现强势,但疫情反复变化难以预测,这类投资机会相对较难把握。当前医药板块整体估值趋于均衡,低估值修复有望持续,比如药店、中药、原料药等。后续随着年报、一季报披露窗口渐近,以及前期高位板块比如CXO、生命科学上游等估值风险的逐步释放,板块有望企稳进入合理配置区间。中长期来看,只要产业转移趋势和老龄化行业逻辑未发生变化,以及集采等政策常态化后边际影响减弱,股价的短期波动更多来自于估值均衡化和持仓集中度的周期影响,中长期仍围绕企业价值增长的逻辑不变。

家电:估值及持仓处于相对低位,配置性价比高

上周家电板块涨幅4.4%(数据来源:wind),位居全行业前列。板块内个股普涨,家电龙头股价表现亮眼,原因有二:一方面,原材料成本压力的缓解带来盈利修复预期确定性高,市场提前布局,虽然从终端数据来看,国内外需求仍有不确定性,包括疫情扰动和消费意愿等问题;另一方面,地产边际宽松信号频出,包括支持地产行业整合的银行贷款政策等,现阶段政策层面已有明确信号,带动市场信心恢复。此外,去年家电板块整体表现低迷,中央经济工作会议定调后反弹明显,当前板块估值、持仓仍处于相对低位,对利好因素敏感性高,因此整体配置性价比凸显。

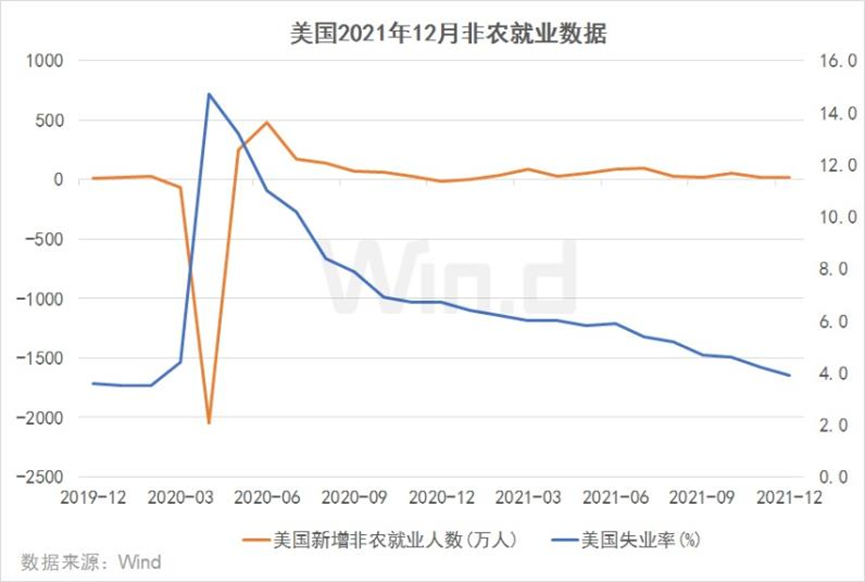

每周一图:美国就业市场偏紧,为加息提供条件

数据来源:wind, 2019.12-2021.12

数据来源:wind, 2019.12-2021.12本周,市场对于美联储可能加速收紧货币政策的讨论越发热烈,盘中行情波动率明显高于此前几周。

比较重要的数据是美国公布的2021年12月非农数据,从结果来看,美国新增就业人口19.9万,为2021年1月以来最小增幅,远不及预期的40多万人,也不及11月修正后的24.9万人。但失业率、劳动参与率和薪资增速均好于前一个月,美国12月失业率为3.9%,下降至4%以下,接近疫情前水平,而薪资则出现跳涨,进一步证明美国劳动力市场偏紧,也进一步加剧了美联储加息压力。此前市场预期的美联储加息时间已从今年下半年提前到6月,目前看来,市场预测加息可能提早到3月。

12月FOMC(美联储议息会议)经济预测方面,美联储下调了2021年和2023年的GDP增长预测,上调了2022年的GDP增长预测。在高通胀、向好且偏紧的就业市场、较好的经济增长前景等背景下,美联储或提早加息。

风险提示:基金有风险,投资需谨慎。本材料中的信息或所表达的意见仅供参考,并不构成任何投资建议。投资人购买基金时应详细阅读基金的基金合同、招募说明书和基金产品资料概要等法律文件,充分认识基金的风险收益特征和产品特性,充分考虑自身状况选择与自身风险承受能力相匹配的产品。本公司作为基金管理人承诺恪尽职守、诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金产品存在收益波动风险,基金管理人管理的其他基金的业绩和其投资管理人员取得的过往业绩并不预示其未来表现,也不构成本基金业绩表现的保证。我国基金运作时间较短,不能反映股市发展的所有阶段。