来源:宏赫臻财

宏赫臻财

为您投资助力

新股初探系列

本系列研究是投资者跟踪最新新股初选的工具,更多优质公司的最新研究评测请参看我们的护城河评级专栏。

宏赫臻财-2020年新股追踪

1

新股出镜

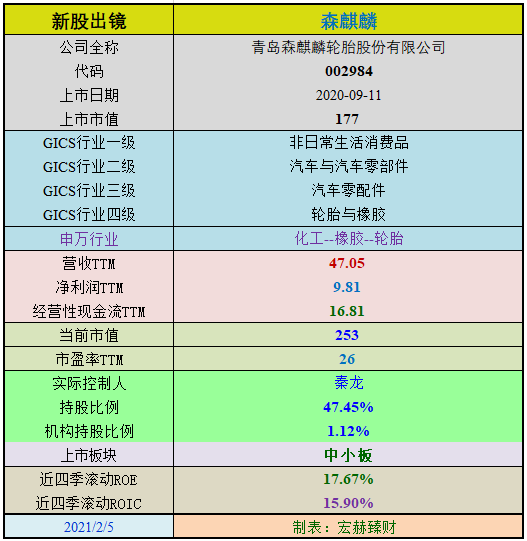

2020年9月11日首发上市中小板,当天收盘市值177亿。

上市首发摊薄市盈率:17倍;当前市盈率26倍。

主营产品类别:经济乘用车轮胎、高性能乘用车轮胎、特殊性能轮胎器。

行业地位

(横向战略比较,还需结合主营可比性)

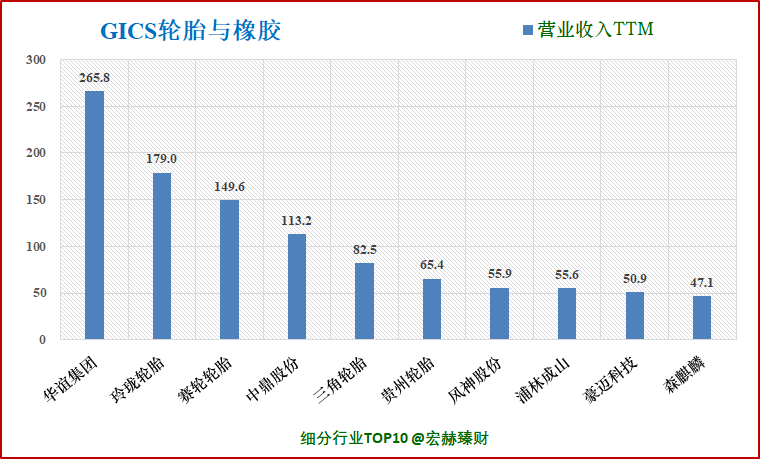

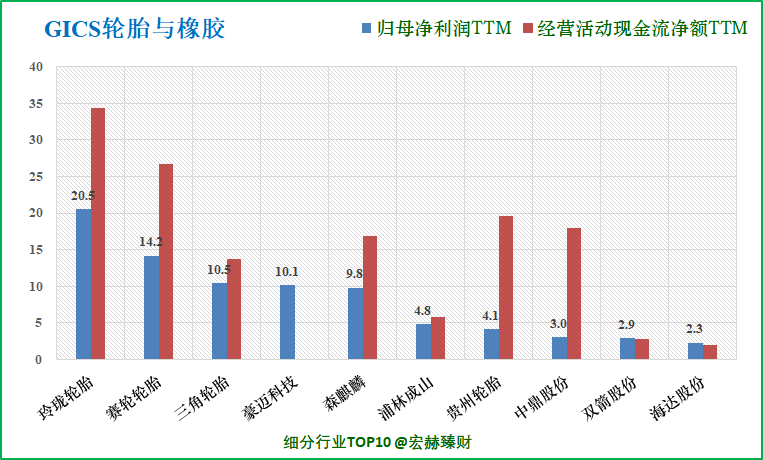

细分行业营收&净利润规模排名Top10(单位 亿)

森麒麟营业收入排名【10/18】;净利润排名【5/18】。

注:该对比仅供参考,投资者请自行结合该公司主营业务具体考察其横向可比性。该细分行业选取沪深港上市的GICS行业细分为【非日常消费品-汽车与汽车零部件-汽车零配件-轮胎与橡胶】的18家公司。数据为TTM值。

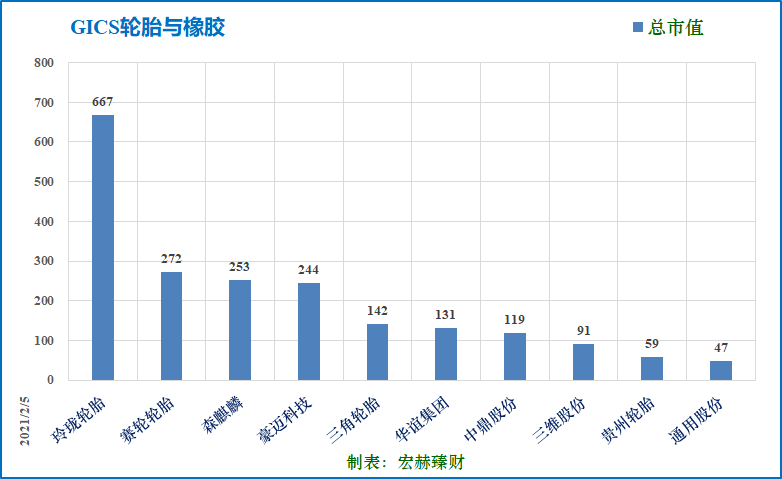

森麒麟总市值排名【3/18】。

2

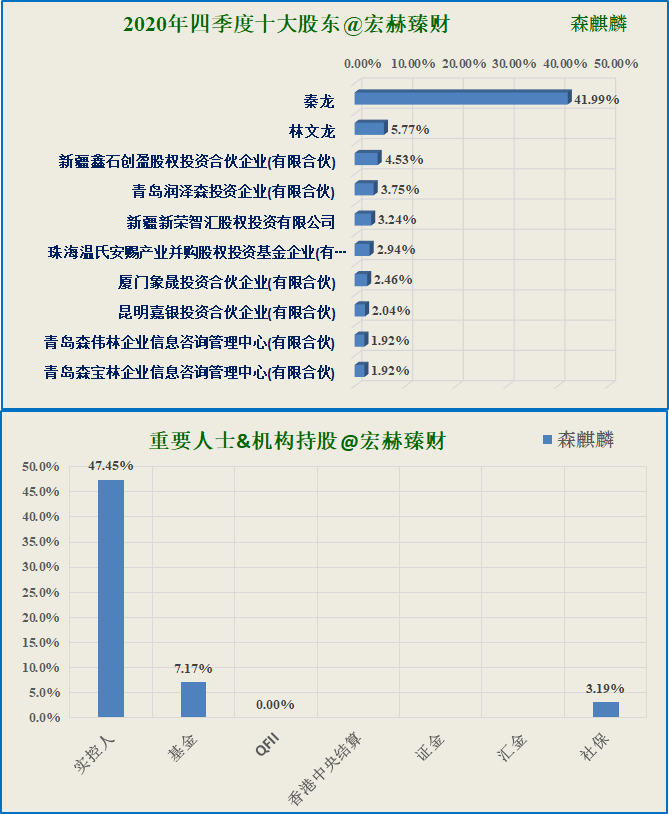

最新十大股东

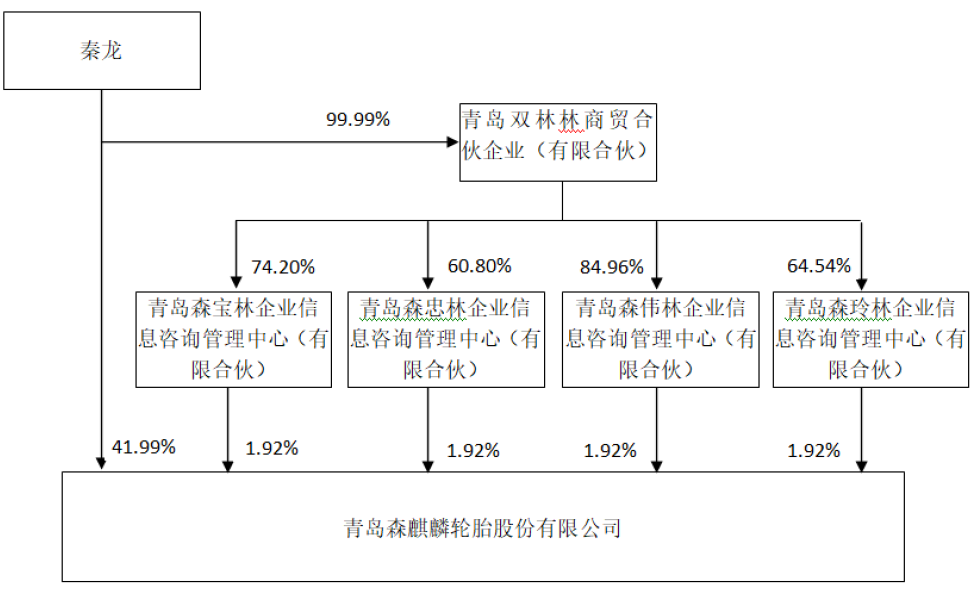

年报控股股东结构图

最新前十大股东

重点关注证金、汇金、大基金和QFII、香港中央结算(部分反映陆股通)以及AT(阿里腾讯)逐渐增持,或持股百分比绝对值较大的公司。

2020年报股东数:36636户,户均持股市值45万。

2020年末员工数:2511人,人均创利:39万。

当前机构持股占比【10.36%】。

1、秦龙、青岛森伟林企业信息咨询管理中心(有限合伙)、青岛森宝林企业信息咨询管理中心(有限合伙)、青岛森忠林企业信息咨询管理中心(有限合伙)、青岛森玲林企业信息咨询管理中心(有限合伙)为一致行动人,合计持有本公司49.67%的股份;

2、新疆鑫石创盈股权投资合伙企业(有限合伙)、青岛润泽森投资企业(有限合伙)为一致行动人,合计持有本公司8.28%的股份。

3

营收结构&盈利能力

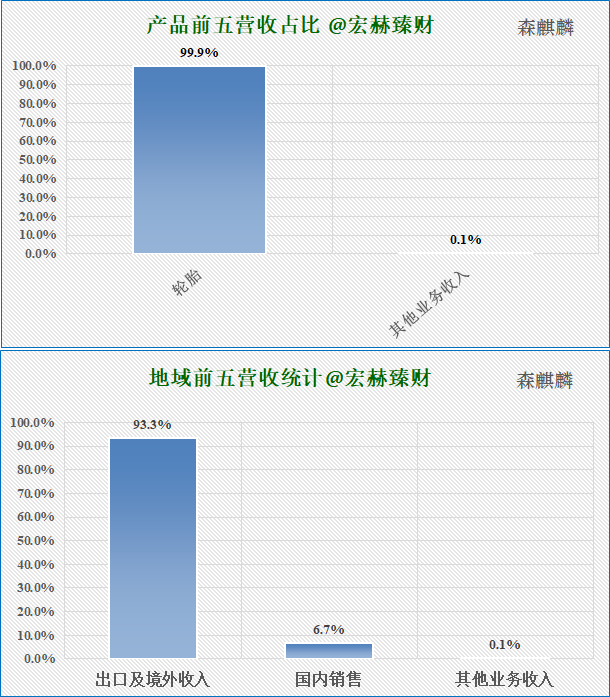

当前产品营收结构图

注:数据为2020年年报。

轮胎销售为公司主营业务收入来源,占营收比99%。

公司目前已经形成以境外替换市场为核心销售领域、持续培育境内替换市场、重点攻坚国内外高端配套市场的销售格局。销售范围覆盖美洲、欧洲、亚太及非洲等区域150多个国家和地区。出口及境外收入业务占比93.3%。

借助海外经营的品牌效应,公司在国内替换市场耐心培育消费者对轮胎品质的重视度及消费习惯,制定了发力内销替换市场的销售策略,迅速增加对国内市场的排兵布阵。2020年年报中,国内销售占比6.7%。2020年4月份上线自主开发的“麒麟云店”,“麒麟云店”上线后的2020年较2019年,公司国内经销商增加至约170家,签约零售店增加至约2.4万家,销售量同比增长286.33%。

①主营1业务2018-2020三年复利增长率分别为:--%、--%和--%。

②主营2业务2018-2020三年复利增长率分别为:35.6%、-35.4%和-42.2%。@2020年报数据

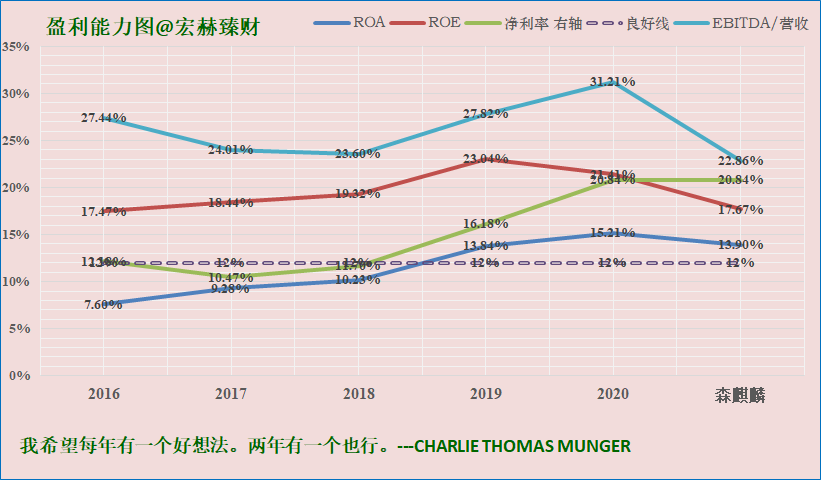

公司销售毛利率、销售净利率分别为33.80%和20.84%,较去年同期分别提升1.63pct和4.66pct。产品毛利率的提升则归因于2020年天然橡胶、钢丝等原材料的整体成本较低。

近五年盈利能力图

只参考上市之后的数据。

2020年森麒麟产销逆势增长,费用率下降,公司盈利能力提升。当前各盈利指标处于良好线上方。

4

资产负债

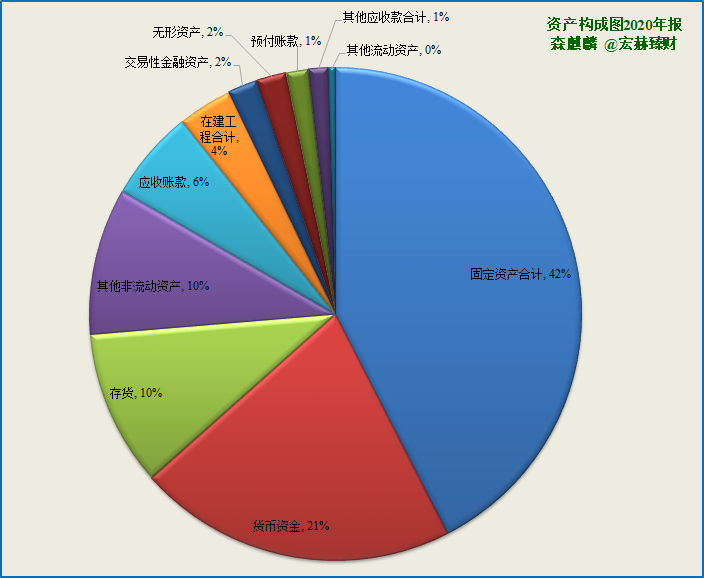

资产构成图

第一大资产为固定资产合计32.9亿,占比42.5%。

第二大资产为货币资金16.2亿,占比20.9%。(本期末货币资金较年初增加79.12%,主要是公司于2020年9月首次公开发行股票募集资金到账所致。)

第三大资产为存货7.9亿,占比10.3%。

5

所属GICS子行业研发投入对比

研发投入TOP10

注:研发费用值A股更新至19-12-31。

研发投入三甲:玲珑轮胎7.30亿、中鼎股份5.71亿、三角轮胎4.56亿。

森麒麟研发投入0.65亿,在沪深港上市的GICS行业细分为“轮胎与橡胶”行业中研发投入排在第13位。

公司研发投入力度不断增强。从欧洲、日本等全球轮胎最前沿高地引进了一批轮胎、汽车行业资深专家,组建了一支行业顶尖的国际化专业研发团队,购置覆盖轮胎研发全环节的国际尖端研发设备。公司制定了“833plus”战略规划:计划用10年左右时间在全球布局8个数字化智能制造基地(中国3个,泰国2个,欧洲、非洲、北美各1个),同时实现运行3家研发中心(中国、欧洲、北美)和3家体验中心,plus是指择机并购一家国际知名轮胎企业。

6

公司经营阐述

【公司主要业务】

公司主营业务为专注于绿色、安全、高品质、高性能子午线轮胎及航空轮胎的研发、生产、销售,产品根据应用类型分为乘用车轮胎、轻卡轮胎及特种轮胎,乘用车轮胎包括经济型乘用车轮胎、高性能乘用车轮胎及特殊性能轮胎,特种轮胎包括赛车轮胎、航空轮胎。

【行业状况】

2020年,中国汽车行业整体表现平稳,据中国汽车工业协会1月13日发布的数据,中国汽车产销2522.5万辆和2531.1万辆,同比下降2.0%和1.9%,与上年相比,分别收窄5.5个百分点和6.3个百分点,伴随着国家与地方政策的大力扶持、行业本身的巨大潜力、中国汽车消费市场的强劲动力,2021年中国汽车行业有望实现稳健发展,特别是在《新能源汽车产业发展规划(2021-2035)》的大力推动下,新能源汽车未来将有望迎来持续快速增长。

2020年前三季度,中国轮胎行业头部企业营收、净利均实现稳定增长。据国家统计局1月20日公布的数据显示,2020年度全年橡胶轮胎外胎累计产量达8.18亿条,累计增长1.7%。

1、行业周期性

轮胎市场整体由配套市场和替换市场组成。其中配套市场主要依赖于新车产量,市场景气程度与汽车工业景气程度存在正相关性;替换市场主要依赖于汽车保有量,随汽车保有量规模日益增加,轮胎需求具备一定刚性。总体而言,轮胎行业周期性特征不明显。

2、行业区域性

作为汽车的必要组成部分,轮胎消费与汽车消费水平具备相关性。经济发展水平高,汽车消费能力强,轮胎消费需求更加旺盛。经济发达地区轮胎消费结构趋向中高端产品为主。

3、行业季节性

轮胎属于易耗品,下游需求持续稳定,且轮胎产品种类、规格众多,可应对不同季节、不同路面条件对轮胎使用不同性能的要求,故轮胎行业季节性波动不显著。

【研报参考】

产能规划清晰,公司业绩有望持续高速增长。

公司当前拥有半钢胎产能2200万条/年(青岛基地1200万条/年、泰国基地1000万条/年)。根据公司2020年年报,受益于青岛工厂第一条生产线智能化改造升级,2021年将提升年产量约350万条;泰国二期年产600万条高性能半钢胎及200万条高性能全钢胎扩建项目有望于2021年投产,释放约30万条全钢胎和200万条半钢胎产量,同时公司正加快推进欧洲智能制造基地年产1200万条高性能半钢胎建设规划。---长城证券

7

初探结果

初探护城河得分及估值评测:【……】

是否入围宏赫优选公司阵营:【……】

已购买用户

……

……

……