嘉实财富研究与投资者回报中心

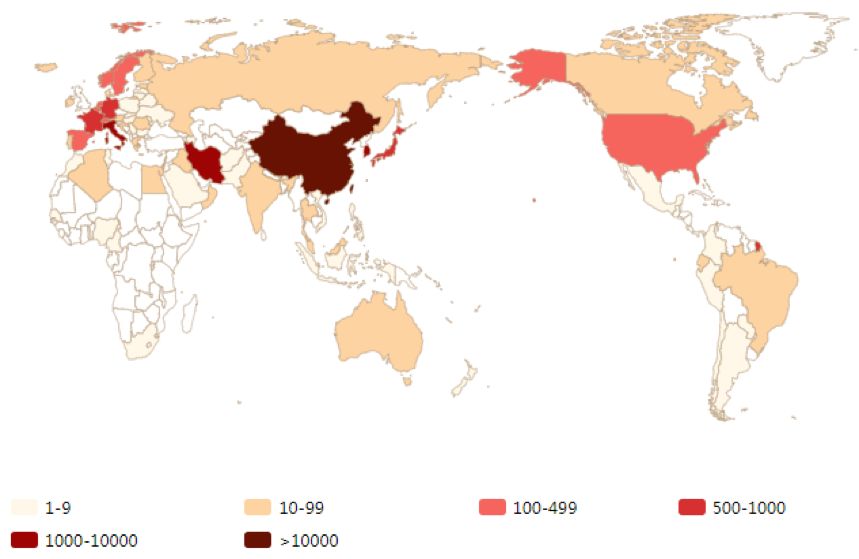

新冠疫情正在全球范围内蔓延,在中国控制疫情已经取得明显效果的时候,海外情况却不容乐观,截至当前,韩国、意大利、伊朗、日本均已经有超过1000人的累计确诊病例,而法国、德国预计也很快将加入这一行列。新冠疫情的每一条新闻都牵动着同住一个地球村的全球亿万居民。

数据来源:Wind,截至3月8日13:00

在疫情的影响下,海外资本市场剧震,尤其在2月的最后一周,海外股票市场纷纷下跌,大多录得两位数的周跌幅,这种程度的跌幅,从历史上看,已经堪比千禧年互联网泡沫、上世纪80年代的黑色星期一以及二战时期的希特勒入侵法国等重大历史事件,但弱于2008年金融危机以及上世纪30年代的大萧条。在随后的一周即3月首周,海外市场仍然跌宕起伏,波动不断,股票市场仍处于大涨大跌的高波动环境下,一周过去,全球股票指数与2月末的指数位置相差不大。暴涨暴跌的煎熬之下,风险资产投资者正饱受资本市场波动之苦!

在当前的经济环境之下,该配置什么样的资产才能在波动中安然若素?我们认为,以全球债券为代表的时间生息资产是顺应趋势、性价比相对较高的资产类别。顾名思义,生息资产是指能够为投资人带来稳定现金流收入的资产族群。生息的方式很多,包括波动生息(利用衍生品构建结构化产品,将风险资产的收益分布映射为类固定收益形态)、权益生息(估值处于低位、有增值潜力的股票指数+固定收益增强)、时间生息(债券,包括利率债和信用债,收益主要源于票息收入,也含有二级市场价格涨跌)等等。其中,时间生息,即债券类资产,是历史最为悠久的生息资产,也是近期投资者最为追捧的资产类别,据EPFR Global的数据显示,截至2月26日,年内流入债券型基金的资金接近1500亿美元,而2019年全年才4800亿美元,换言之,不到两个月时间里,流入债券基金的资金已经接近去年全年的30%。

新冠疫情之下,资本市场哀鸿遍野,为何债券生息资产风景独好?

全球经济目前缺少 “锚”(一致预期)。新冠疫情的出现,严重干扰了经济运行。一方面,部分行业直接受影响,例如文体娱乐、餐饮、旅游、航运等等,因为疫情控制,不少居民都呆在家里隔离,相关的需求直接被“灭失”,而且,这部分需求即使待疫情结束,也很难有大规模的所谓报复性的修复。另一方面,全球供应链目前也岌岌可危,全球化驱动各国生产符合自身禀赋的产品,基于此产生了国际分工和国际贸易,但一旦疫情在某些产业链的重要地区蔓延,则国际贸易被打破,产业链的某些环节的缺失,导致整个产业链崩塌。举例来说,汽车行业的供应链体系就非常复杂,整车需要的汽车零部件非常多,而根据中汽协统计数据,中国的汽车零部件企业有1.3万多家,其中湖北省就占据了十分之一,缺少了零部件,韩国、德国、日本等国的汽车企业正苦不堪言!据媒体报道,摩根大通预测称,中国国内每个月的减产损失将导致本田和日产的营业利润率分别下跌6.1%和11%。

静态的测算很难评估上述因素的影响,而动态的测算需要基于疫情扩散程度以及何时结束,而这些参数都是非常难以判断的,我们事实上缺乏对于经济展望的可信赖的预期。换言之,目前机构只能根据各种假设情况,试图对经济的前景做一些预测,但缺乏准确性。下图为彭博经济学家对于不同情境假设下的经济预期,但我们都知道,事前不管有多少种情形,事后的实际情况却只会有一种!换言之,目前经济的前景不确定性极高!

数据来源:彭博

在缺少了“锚”的环境下,债券市场的性价比在当前阶段是要超出股票资产的,除非股票市场再出现一轮明显的下跌(例如,股市跌幅较2月末低点继续显著扩大)让估值迅速回归,否则债市相对而言还是具有较好的投资价值。债券生息资产相比权益类资产,在面对不确定性的时候,会具有更好的韧性。原因在于,权益类投资更注重公司的成长性,或者说是企业剩余价值,聚焦盈利的长期增长,但在不确定的环境下,成长性预期受损,而债权类投资更注重公司的偿债能力,即使不确定性升高,但只要能够覆盖债务成本,就仍然相对坚韧。不确定性升高的环境下,生息资产反而占优!

在新冠疫情的威胁下,新一轮全球降息潮已经来临。3月3日,澳联储实施了降息,成为疫情发生后打响第一枪的发达经济体,3月3日晚间,美联储在非常规议息会议时间降息50BP,但市场对于联储后面的降息仍保有期待,高盛预测联储2020年累计降息100BP。目前的市场定价已计入了约75BP的降息幅度,但美联储实际的降息幅度亦可能超出市场预期。新债王冈拉克对此评论称:“如果我们回顾历史,一旦美联储在两次会议之间进行恐慌性降息,尤其是降息幅度为50个基点时,他们通常会很快再次降息。因此,我认为美联储将再次降息,甚至可能在两周之内就会采取行动”。此外,欧洲央行近期也有望跟进,预计会降息10BP,之后或许是英国央行,而更广泛的新兴经济体的降息潮(包括中国在内)更是箭在弦上。

降息潮之下,无风险利率的中枢将普遍下移,对债券全板块都会有明显的助益,如下图所示,债券市场对美联储降息的反应异常热烈,在降息之后呈现全板块的上涨趋势。因此,对应利率不断降低的环境,债券成为顺应趋势的投资选择。

数据来源:彭博,嘉实财富

此外,一些长久期的国债品种在目前的环境下更是具有极高的收益潜力,其表现完全颠覆了债券资产“稳健但收益潜力低”的刻板印象。下图是太平洋资产管理公司PIMCO的美国25年以上期限零息国债ETF的走势图。2020年以来,其上涨幅度是35%!可以说完全不逊于一只优质股票的上涨幅度了。

数据来源:Wind,截至3月6日

信用债方面,高评级和低评级品种其实都有机会。前者主要是长期配置机会,后者则是短期战术配置机会。

投资者喜欢高评级是因为,这部分公司基本面好,偿债能力强,但缺点在于估值相对贵(利差窄)、收益率相对低,尽管如此,全球资金向该板块的不断流入(据EPFR Global统计,投资级债券基金已经连续58周为资金的净流入)会进一步推升估值,但收益率再低也比国债高不少(毕竟,美国10年期国债利率目前只有不到0.8%的水平),这两点足以让投资者对高评级信用债券趋之若鹜。历史上,越是面临不确定性,投资者越是会投向安全边际相对高的资产(fly to quality),我们预计高评级的信用债品种的强势地位还会持续下去。

低评级的债券板块在疫情之下违约率预计会上升,也更容易遭到非理性抛售,但一旦估值回到合理水平,且经济有修复迹象(目前看大概率在夏季以后),那么该板块会重新迎来反弹机会,即使在疫情当中,波动中的机会也是存在的。对于这部分的敞口需要以审慎的观点对待,不妨借鉴PIMCO的一种理念,即“承压但不崩塌”(bend not bankrupt),即着眼于价值投资,深度研究这类债券的公司基本面,将那些会在抛售潮中价格下跌,但实际基本面有支撑,不会最终违约崩盘的公司纳入投资组合中。

新冠疫情之下,无人能独善其身,全球经济下行压力日趋增大,降息潮席卷全球,资本市场波动难免。但我们并非对此束手无策,顺应趋势配置生息资产,在不确定性升高的环境下,收获稳健的现金流,才能让我们的投资组合平安度过危机。生息资产,生生不息,风景这边独好!

欲知嘉实财富产品详情请致电您的理财顾问,或致电400-021-8850

免责声明

本文中的信息或所表述的观点并不构成对任何人的投资建议,也没有考虑到接收人特殊的投资目标、财务状况或需求,不应被作为投资决策的依据。载于本文的数据、信息源于市场公开信息或其他本公司认为可信赖的来源,但本公司并不就其准确性或完整性作出明确或隐含的声明或保证。本文转载的第三方报告或资料、信息等,转载内容仅代表该第三方观点,并不代表本公司的立场。本公司不保证本文中观点或陈述不会发生任何变更,在不同时期,本公司可发出与本文所载资料、意见及推测不一致的报告。无论何种情形,本公司不对任何人因使用本文内容所引致的任何损失承担责任。