来源:金信基金

市场回顾

消极情绪好转

指数表现平稳

图表1:本周主要股市指数表现(2021-2-1至2021-2-5)

数据来源:wind

除科创板跌3.74%外

各大指数略有上涨

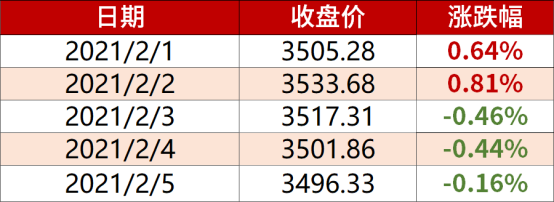

图表2:上证指数表现(2021-2-1至2021-2-5)

数据来源:wind

本周上证指数高开低走

总体略涨0.38%

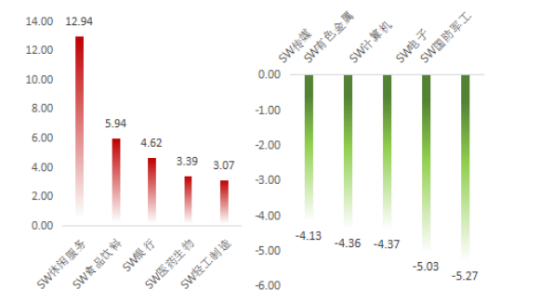

图表3:本周涨幅前五与后五行业(单位:%)(2021-2-1至2021-2-5)

数据来源:wind(申万一级行业分类)

本周涨幅前五的行业

休闲服务、食品饮料、银行、医药生物、轻工制造

本周涨幅后五的行业

传媒、有色金属、计算机、电子、国防军工

图表4:本周净资金流入前五与后五行业(单位:亿元)(2021-2-1至2021-2-5)

数据来源:wind(申万二级行业分类)

本周净流入前五的行业

银行、食品饮料、交通运输、医药生物、休闲服务

本周净流出前五的行业

机械设备、公用事业、有色金属、非银金融、电子

投资策略

宏观方面,经国务院同意,中国证监会正式批复深交所合并主板和中小板,中国资本市场将得到进一步深化,双创板也可能得到进一步发展,科技行业可能迎来新春。

资金流入方面,二月第一周资金合计净流入714亿元,比上一周增加254亿元;公募基金发行增加942亿元,21年累计发行5443亿元;沪深股通规模增加253亿元。市场情绪方面,2月第一周换手率(年化)为277%,短期情绪指标处于中位。A股风险溢价为1.1%,长期情绪指数位于中高位。

货币政策更加注重平稳适度,央行净投放低于预期,宏观流动性表现出紧平衡前移态势,部分市场参与者的避险情绪导致市场分化进一步加大,但后续新发基金规模大概率放缓,节后可能会回归平稳增长。

总体上复苏行情仍在,基本面仍在加速修复,经济仍具备向上动能,市场大幅下跌的可能较小。短期震荡调整提供调结构、调布局的机会。建议关注:(1)全球经济复苏加上流动性宽松推动资源价格上升,关注化工、有色金属;(2)市场波动变大,经营不断改善、体制不断完善的银行板块;(3)国家支持力度不断加大、产业转型升级大势所趋,关注绩优科技股。

券商看市

中信证券:节后回归慢涨,节前布局军工、科技和农业

宏观流动性紧平衡前移,预期紊乱下的避险情绪导致近期市场分化更为极致,但后续新发基金规模放缓,以及中小市值股票普跌导致散户的惜售行为,将弱化新旧资金置换并缓解极端分化行情,预计节后市场将回归轮动慢涨的均衡状态,节前建议布局“五大安全”领域中高性价比的军工、科技和农业。

首先,去年12月下旬以来超量投放,以及局部资产价格上涨的压力下,央行近期净投放规模明显低于预期,流动性紧平衡前移,预期的紊乱抬升市场避险情绪,并驱动投资者涌入机构重仓品种。其次,“卖股买基”的新旧资金置换行为加剧了极端行情的分化,但预计节后至季末新发基金规模在2700亿元以下时资金置换效应会减弱,中小市值股票普跌之后的散户惜售行为也会弱化这种效应,缓解极端分化行情。最后,预计节后市场将重回轮动慢涨的均衡状态,建议可以开始重视极端分化行情下被错杀的中等市值细分行业龙头。

配置上,年前建议布局“五大安全”领域高性价比行业,包括国防安全(军工)、科技安全(消费电子、半导体设备、信安),粮食安全(种植链、种子),同时重点受益于通胀预期上升的有色、化工、农业板块,以及全年高成长、高确定性的智能驾驶产业链。

海通证券:A股牛市格局未变,短期重视滞涨低估行业

回顾05/6-07/10、08/10-10/11、12/12-15/6牛市中的调整,指数下跌5-10%源于情绪扰动,下跌10%以上与流动性或基本面有关。年报预告显示企业盈利改善中,短期利率趋于平稳,这次调整定性为牛市中的小调整。A股牛市格局未变,短期重视滞涨低估行业,全年看好科技+大众消费。

中信建投证券:绩优股均衡持仓

从市场整体情况来看,在货币政策转向之后,市场进入了高位波动的状态,中性仓位应对市场可能的不确定性具有显著的优势。因此,维持《平衡持仓攻守兼备,制造升级主线不变》的判断:建议投资者将全面高仓位下调为平衡中性持仓,应对可能的不确定性和波动。

从行业比较的层面来看,经济复苏、货币政策的调整将交替主导市场,银行、消费等顺周期行业将持续占优,但是半导体、光伏、新能源汽车等成长型高端制造行业也存在着阶段性的机会。因此,建议选择绩优股均衡持仓是最优的策略。

国泰君安证券:流动性不会超预期收紧,重视非抱团绩优蓝筹

维持3450-3700点震荡格局,保持乐观,把握结构。流动性不会超预期收紧,但预期调整下抱团之外的好公司是重点方向。推荐有色/石化/基化/医药,看好南下投资机会。

流动性加速收紧预期压低风险偏好下,绩优蓝筹仍是下一阶段的交易方向,积极布局非抱团绩优蓝筹,尤其是高景气的全球定价周期品与中游制造业,推荐:有色/石化/基化/机械。美债收益率走高或令国内风险资产估值承压,横向寻找高估值性价比、筹码分布合理的行业,推荐:医药/家具/酒店/旅游。预期充分调整,回归基本面增长,外需确定性较强的赛道,推荐:电子/新能源。年内长期看好交易逻辑自DDM模型分母端风险偏好向分子端盈利迁移的军工。此外,南下投资注重三主线:稀缺性/优质性价比/逆境反转。

中金公司:节前市场情绪仍可能偏低

市场可能继续处于相对“平淡期”,在春节前剩余的交易日内可能情绪仍偏低、成交回落,投资者可能会继续聚焦于政策的边际变化以及节后召开的两会。

操作上重结构、轻指数。1)消费全年或在低基数上继续复苏,确定性相对高,仍是自下而上选股的重点方向;2)逢低吸纳新能源及新能源汽车产业链中上游高景气的领域;3)科技及产业自主领域关注电子半导体等科技硬件自下而上、逢低吸纳机会;4)周期性行业中关注部分金属原材料、原油产业链等。

一键布局

金信消费升级股票(A:006692 C:006693):消费升级 共赢未来

本基金重点把握我国人民日益增长的消费升级需求带来的投资机会,精选了医疗消费、教育消费以及食品饮料相关的消费股票,在严格控制组合风险并保持良好流动性的前提下,力争为基金持有人获取长期持续稳定的投资回报。

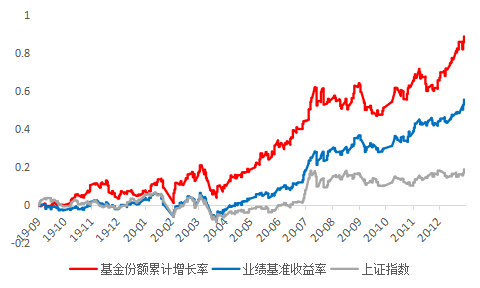

图表5:金信消费升级股票A收益曲线

数据来源:金信消费升级股票A定期报告,wind,截至2020年12月31日

A股周策略·开课啦

金信基金A股周策略栏目已经开通啦,我们会每周定期为大家回顾上周行情和展望后市,帮助大家及时跟踪最新的市场信息。感兴趣的小伙伴一定要关注我们噢~

风险提示:基金有风险,投资需谨慎。请投资者根据自身风险承受能力、投资期限和投资目标,对基金投资做出独立决策,选择合适的基金产品。基金的过往业绩及净值高低并不预示其未来的业绩表现。定投也不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。基金管理人提醒投资者基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资者自行承担。基金详情及风险收益特征详阅法律文件及相关公告。

金信消费升级成立于2019年1月31日,周谧自2020年10月15日起开始管理金信消费升级,程可自2020年9月18日到2020年11月5日管理金信消费升级,杨仁眉自2019年1月31日到2020年9月30日管理金信消费升级。金信消费升级A份额2019、2020的业绩分别为34.47%、75.49%,金信消费升级C份额2019、2020的业绩分别为33.46%、74.13%,同期业绩比较基准收益分别为12.01%、51.17%。数据来源:金信消费升级定期报告;业绩比较基准:中证内地消费主题指数收益率×80%+中证综合债指数收益率×20%。