来源:上投摩根基金

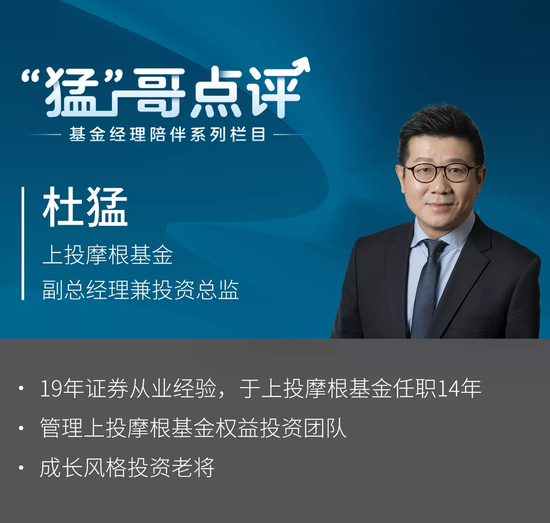

1月17日,央行发布公告,为维护银行体系流动性合理充裕,1月17日开展7000亿元1年期中期借贷便利MLF操作和1000亿元7天期公开市场逆回购操作,中标利率分别为2.85%、2.10%,中标利率均下降10个基点。对此,上投摩根基金投资总监杜猛指出,此次降息有助于打开货币政策宽松空间,同时提振市场信心。从当前的宏观环境来看,经济阶段性下行趋缓但并非春节前后市场的核心矛盾。随着“稳增长“的发力,后续流动性和政策的边际变化是关注重点。

站在当前市场展望后市,杜猛表示,市场整体上估值的修正大体上已经完成,在“稳增长“政策的逐步发力下,国内的流动性预计维持宽松基调,财政政策也是比较积极的,全年的经济增速可能是一个从低到高的走势,这对权益资产的表现是有利的。

杜猛认为,虽然经济仍存在下行压力,但并非失速下行,因为稳增长政策将发力托底经济。“对于2022年A股市场,我们相对乐观。我们预期2022年经济和盈利增速在年初可能是低点,而后逐季上行。对于股票市场来说,这是一个非常好的状态。同时,短期市场的情绪宣泄并不构成持续性的风险,甚至带来优质个股的难逢的加仓、布局良机。因此,年初可能是全年布局的一个较好时点。“杜猛表示。

谈及2022年开年以来新能源板块的调整,杜猛表示,波动是资本市场的常态,可怕的不是波动,而是基本面和长期逻辑的崩塌。新能源行业尽管近期波动较大,但2022年“光伏+新能源车”等行业渗透率提升的逻辑依然清晰且可预见、可跟踪,全市场行业比较来看,新能源仍然是2022年行业增速领跑的板块,也是估值与增速匹配性价比最优的行业之一。近期的回调使得许多优质标的又回到了估值合理甚至被低估状态,未来它们有望成为获取超额收益的重要来源。

谈及后市机会,杜猛指出,今年市场机会将更加多元,行业分布上也会更加均衡。除了新能源,半导体等高景气行业之外,消费电子、计算机等景气度改善的方向,以及包括消费、医药等稳定增长行业都会有自下而上的机会。杜猛强调,超额收益更多地来自于自下而上的个股选择,因此需要围绕投资性价比做更加细致的选股,重点关注有成本优势、技术进步、产能高效的公司。