2022年的第一场跌,比以往时候来的更早一些。开年以来,不少基民经历了心情的过山车:

1月1日,高高兴兴跨大年,许下2022豪言壮志:“今年运气爆棚,花开又富贵!”。

1月5日,忐忐忑忑看账户,在失望中找点期望:“富贵险中求,我还撑得住!”。

1月14日,闭上眼睛随它去,求求市场高抬贵手:“跌麻木了,我对基金下了头。”

开年跌怕了,A股今年还有戏吗?

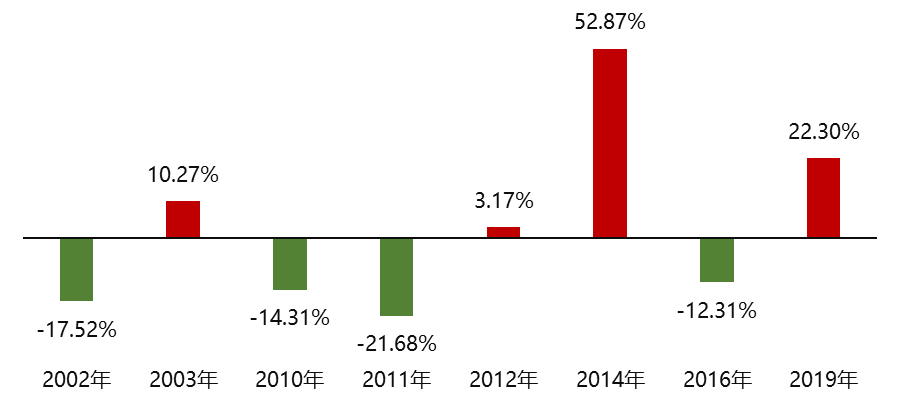

让我们来回顾一下历史上的开年行情:过去20年,有8年开年大跌,所以开年不红在A股市场上其实并不稀奇。

2002年:上证指数从年初到1月29日指数区间最大跌幅19%。

2003年:上证指数开年连续跌了两个交易日。

2010年:上证指数从年初到2月3日最大跌幅12%。

2011年:上证指数从年初到1月25日最大跌幅7%。

2012年:上证指数开年连续跌了两个交易日。

2014年:上证指数从年初到1月20日最大跌幅6%。

2016年:上证指数从年初到1月27日最大跌幅25%。

2019年:上证指数开年连续跌了两个交易日。

(数据来源:海通证券整理《参考历史,开年下跌最终是何结局?》,2022.1.6)

开年不红是不是意味着一整年都“旺”不起来呢?

过去20年中

“开年不红”的八年上证指数年度涨跌幅

(数据来源:Wind,2021.12.31)

在开年大跌的这八年中,有四年都实现了正收益,全年涨跌对半分。可见,开年怎么开和整年的行情没有什么必然的联系。

2022开年不红,原因有哪些?

招商证券认为,有三大因素造成年初市场巨大的波动:

1)开年新发基金略不及预期,市场对于未来增量资金规模存疑。

2)美债收益率快速上行,投资者担忧新能源重演2021年医药、白酒剧本。

3)投资者担忧2022年以新能源为代表的成长方向表现不佳。

在三者共同的作用并在博弈思维的主导下,大量投资者开始了快速抛售,从而带动了很多板块的下跌。

(资料来源:招商证券,《当前风格剧烈分化的原因和应对策略》,2022.1.10)

这些因素是不是意味着熊市要来了?

可以发现,以上的这几个影响因素还是偏短期的因素,而且几乎都是市场情绪面的因素。另外,开年不红也并不是市场整体大跌,而是有涨有跌的结构性现象,只是在去年表现很好的赛道上,基民受到的损失比较严重,还一时无法接受这样快速的变化,因此感受也比较深,但这并不意味着熊市就要来了。

近期,中央经济工作会议新闻稿中重复地出现“稳”字,新华社也转载文章《稳定宏观经济不仅是经济问题,更是政治问题》,种种迹象表明“稳增长”依然是今年确定的主旋律,因此,我们有理由对今年的A股市场保持乐观。

开年怎么做才能获得更舒适的体验?

1、高度分化的市场可能是常态,要渐渐学会适应

最近两年,大家明显地感受到市场的分化极其严重,以刚刚过去的2021年为例,31个申万一级行业中,首尾相差足足有67%。可以说,想要在以后的市场中重现2007、2015那样的行业指数普涨型牛市会很难,毕竟A股市场的生态环境发生了重大变化,科创板与创业板均实现了注册制,A股上市公司的数量只会越来越多,但在这种趋势下,大部分企业会变成沙子或贝壳,少部分会成为珍珠和黄金,珍珠和黄金只会越来越稀有,就显得更加璀璨夺目和珍贵。虽然普涨型牛市较难重现,但真正优质的公司却给基金投资带来了源头活水,从长期来看也是好事,优秀的主动权益基金经理会尽力捕捉震荡市里的结构性机会,所以这一点投资者不必过于担心,但人的认知都是有限的,我们很容易把短期的现象总结为长期的规律,即使是专业的基金经理也是如此,因此我们需要保持清醒,试图什么钱都想赚到,跟着市场乾坤大挪移,是非常不可取的。

(数据来源:Wind,2021.12.31,2021年表现最好的申万一级行业为电力设备(涨幅47.86%),表现最差的申万一级行业为家用电器(跌幅19.54%)。)

2、基金投资太“专一”未必是好事,别忘记均衡配置

应对高度分化的市场,“防守”是比“进攻”更加重要的,牢牢抓住每年市场中表现最好的赛道是很难的,而万一踩中了市场中表现最差的赛道将会对组合产生致命的打击,与其想着“找到最好的”,不如学会“抵消最差的”。比如说,如果当前大部分资金配置在新能源等高景气高成长赛道上,就可以再关注一些消费等稳增长板块或者金融、地产等低估值板块。另一方面,我们也可以加强对底层资产和投资策略的分散化配置,比如通过平衡配置股票资产、债券资产、商品期货等大类资产,分散风险降低波动。总之,不犯大错,通过均衡配置抵消内部的风险,追求长期稳健的复利才是基金投资中的真谛。

3、不建议直接满仓,最好保留一些弹药以备不时之需

基金投资中想取得不错收益,最省心的方式就是一次性买入,然后执行一个字——“等”,但对于我们大多数人来说,等个三五年确实有点难,尤其是面临这种短期波动的时候,焦虑感涌上心头就很难管住自己的手。因此,对于意志没那么坚毅的投资者来说,建议每次投资的时候都能留有部分弹药,避免一次性全部投资可能在某些极端的阶段行情下被全仓套牢,而把仓位控制在自己能接受的范围内,即使市场阶段性表现欠佳也不会影响到自己的生活。要知道,我们永远无法判断市场现在的位置是不是最底部,所以采取渐进加仓的方式来把握市场中的机会可能会让投资的胜算更大。

4、做人群中的逆行者很难,但适当反向操作或许有惊喜

开年没红起来,也着实让投资者伤了神,市场的热度也随之明显下降,2021上半年屡屡出现的“日光基”已经有些时日没听到了。其实出现这种现象很正常,“风险厌恶”是刻在人们DNA里的,大家都难免跟着大部队进行投资操作。但回顾历史上基金市场热度减退的时候,或许正是布局的好机会,其中的缘由大家可以回顾一下我们之前的文章《市场发行遇冷,冰点即是买点?》。也正如投资大师巴菲特教我们的“别人贪婪时我恐惧,别人恐惧时我贪婪”,投资总是逆人性的,过于拥挤的交易和过于一致的预期往往是带来亏损的罪魁祸首,需要我们警惕,而在市场遇冷期选择入场布局并长期持有,最终大概率能收获不错的结果。

本文涉及的任何内容及观点仅供参考,不构成投资建议或依据,投资者需自主决策、自行承担风险。市场有风险,投资需谨慎。基金净值会因为证券市场波动等因素产生波动,投资者需根据自身的风险承受能力、投资期限和投资目标,谨慎选择合适的产品并详细阅读产品的法律文件,基金的具体风险请查阅招募说明书的“风险揭示”章节的相关内容。基金投资策略、投资范围、基金经理等相关信息,可前往银华基金官网的信息披露板块查询了解。