科技领域不应该被传统经验束缚。

文丨喜乐

对许多中小型基金来说,2021年他们都面临着创投圈的一个变化:深口袋基金的投资阶段正在全面前移,从PE到VC,再到种子轮。不止一位早期投资人对投中网表达了担忧,在大机构面前,他们对项目的话语权正在被削弱。

费建江没有慌张,依然保持着熟悉的节奏去看项目、筛项目、投项目。2021年是元禾原点的第8年,过往八年中,费建江打造了一个极为特殊的元禾原点生态,这是他从容自若的依傍。

“2021年6月元禾原点完成了3号基金的关账,年底基金的账面回报超过2倍,”费建江这样说,“这是值得我们欣慰的。”

元禾原点“敢赌”

很多人都曾问过费建江一个问题,“你累不累?”

在所有投资阶段当中,最早期的投资风险最大。在这个阶段,投资人往往面对的是一无所有的创业项目,有的连最简陋的办公地点也没有,需要投资人“敢赌”,而这也形成了早期投资的魅力,一旦押中,很可能就是数百倍的回报,甚至创造历史。

因此,费建江始终没有觉得累,“我享受这件事,身体的疲惫就能够承受。”

在元禾原点内部,有一条共识被大家遵守:早期投资,不能求同,而要存异。只有赚取认知差异,才能从投资上获得高倍数的回报。寒武纪的投资,是验证这条投资逻辑的最佳案例。

2016年元禾原点领投了寒武纪的天使轮。彼时后者两位创始人几乎面见了北京所有的主流机构,全部受挫,费建江没有用传统投资人的视角看项目——创始团队偏年轻、没有相关从业经验。

恰恰相反。

在费建江看来,科技领域不应该被传统经验束缚,突破性的创新需要全新的知识结构。事实也证明了费建江的选择,元禾原点对寒武纪的把握,不光踩中了人工智能热潮的前夕,寒武纪成为全球AI芯片首家独角兽,同时也为自己赢得了超额的回报。

2020年7月,寒武纪作为“AI芯片第一股”成功上市,费建江回忆,“我们的第一笔投资,现在看,回报近百倍了。”

TMT是元禾原点的重点关注赛道,但医疗健康亦是元禾原点极为擅长的领域。如果说寒武纪的成功让元禾原点奠定了团队在技术领域的投资地位,那么亚盛医药则使元禾原点更加“敢赌”。

之所以说元禾原点“敢赌”,不能绕过这个词的字面意思。2015年是亚盛医药的艰难时刻,“市场上没人敢领投。”

这里面有几层原因。第一,彼时医疗项目并不如现在被追捧,专投医疗的机构不多。第二,亚盛医药的创始团队有过创业失败的经历——这对很多投资人来说是大忌。第三,亚盛医药做的事情非常创新,是一个全新的靶点,这加大了投资的风险。

“我们也上了3次投决会,内部争议很大,但最终还是决定投资,”费建江说,“元禾原点决策的准则是在投委意见不一致时,要充分尊重专业合伙人的意见,我们看医疗的负责人在药厂有十多年的经验,他坚持投,最后我们就投了。”

2015年,元禾原点领投亚盛医药A轮,“我们站出来说愿意领投之后,意外的很多机构愿意一起来投了。”2019年10月,亚盛医药作为“原创小分子第一股”登陆港交所,在全球发行配售期间,以751倍的超额认购,创下2019年超额认购倍数最高的IPO记录。

敢赌,是因为有底气

对早期投资人来说,敢赌算是一种标配,是每一家早期投资机构的底气。元禾原点敢赌,就基于他们自己的底气。

第一,元禾原点的业绩一直在增长。比如,3号基金在2021年的账面回报超过2倍。

第二,元禾原点团队专业能力一直在线。8年来,元禾原点持续专注早期投资,且在过程中不断的聚焦,到现在为止主基金核心团队只聚焦科技和医疗两个领域,且只投资有技术门槛的项目。

“比如在医疗领域,医疗服务我们不会投资。在收敛和聚焦之后,团队对行业的认知会越来越深,越来越深之后,在判断项目的时候,我们就有了足够的专业的支撑,,从这个角度来讲,赌的时候我心里有数的程度也比以前大很多了。”费建江这样说。

此外,对元禾原点来说,领投一直是基金投资的主要形式。根据公开资料,在元禾原点超过200个项目的portfolio里,70%的项目是领投,这里面有费建江极深的见解和布局。

“第一,是否有能力领投,代表了一家机构的专业投资能力,而LP越来越看重GP的专业能力。其次,领投了之后,一旦押中,就能证明你的判断是被市场和同行认可的。第三,我们不只是投资,还希望跟创始团队有更深的互动,如果不是领投,小股份意味着低话语权和低效配合度。”

元禾原点的“敢赌”,同样还来自于他们对项目判断的底气。

如上文所提的早期投资要追求认知差异,为了做到这点,元禾原点要求团队能够做到一件事:能在市场之前或先于市场共识诞生之前,发现市场可能会形成共识的一些热点。

这考验的是团队对行业认知的专业能力,元禾原点要求他们的每一位投资经理都必须是优秀的行业研究员,一是为了判断细分行业的趋势,在趋势拐点来之前做布局,二是梳理出细分行业的优秀项目,方便筛选和投资。

对于其它阶段的项目,费建江很果断的表示不会投资,他的考量是投资要求聚焦,只能做自己最擅长的事。“在今年合伙人的务虚会上,为了防止出现投资阶段后移的现象我们定了一个简单粗犷的原则,原则上只投这个公司融资的前两轮。”

很显然,元禾原点敢赌的原因,也来自于理性。

做早期投资,温暖一点

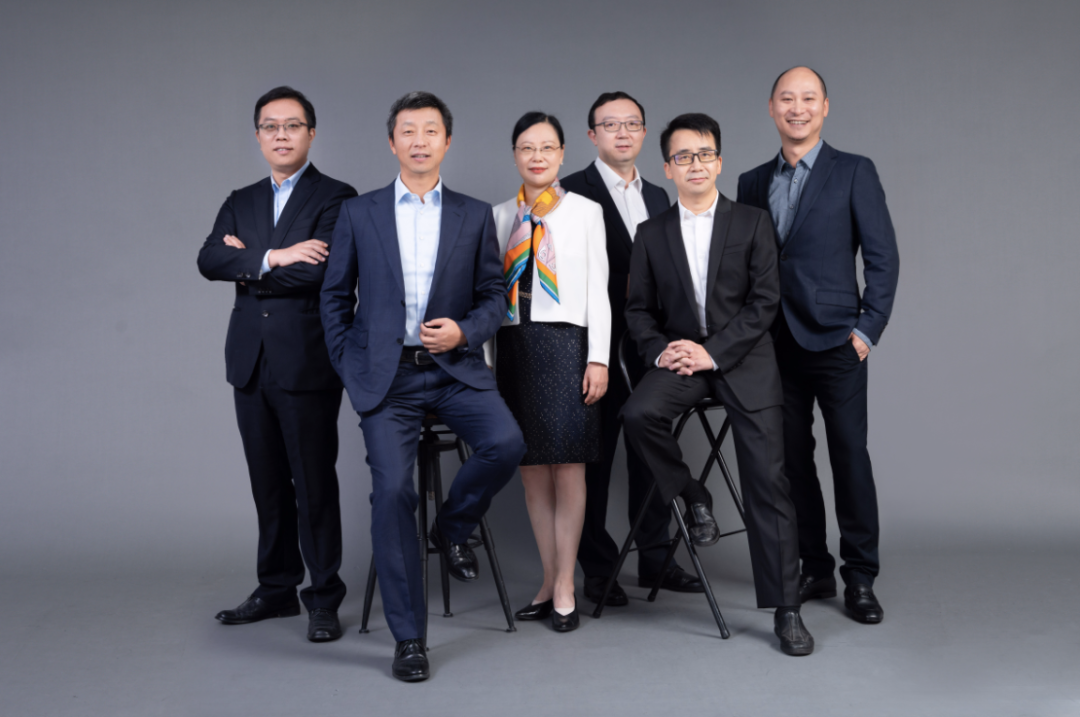

作为元禾控股的创始人之一,从国有企业出来做早期投资后,费建江用8年时间打造了一个模式独特的元禾原点。今天,元禾原点的打法正在被市场验证和认可。

总的来说,元禾原点经历了3个发展阶段。

第一个阶段,2013-2015年,完成了市场化改革,摸索属于元禾原点的打法:区域聚焦,精耕细作。

第二个阶段,2016-2020年,实施这样的打法,区域聚焦——将投资区域聚焦在北上广深、苏州、杭州。精耕细作——扎根城市,建立本地团队,令团队在有限的时间里看最多的项目。此外,元禾原点还为每个区域每个当地团队配套了专注于各个区域的天使基金,由当地团队主管,汇聚当地资源。

第三个阶段,2021年-至今,验收模式打法的成功。

毋庸置疑,费建江在为元禾原点搭建一个丰富的生态圈。据了解,元禾原点在区域城市募资非常顺利,尤其受到区域政府的支持,“很多投资机构在引入政府基金的同时很担心返投,这一点对元禾原点来说完全没有,因为我们的区域基金就只在当地投资,因此我们也获得更多的资源。”

如此模式的成功依托于费建江团队的背景,他们从体制内出来,比大多数投资人都知道政府的诉求,如何用市场化的方式满足后者,又同时实现元禾原点的战略,是费建江团队恰恰擅长的。

截至目前,元禾原点的资产管理规模在50亿元,主基金完成了3期关账,规模为14.3亿元。如今,广州当地的区域天使基金已经进入第三期的募集,且规模持续有所增加。此外,北京、杭州、苏州都完成了二期基金的募集,上海一期也开始进入投资期。

元禾原点也越来越被市场认可,但比起敢赌的早期投资人称号,费建江更希望元禾原点被企业记住一个标签:温暖。

对此费建江颇有感慨,他将自己比喻为投资界的农民,意指农民需要细心呵护他的种子,才能收获最终的开花结果,这也是早期投资的轨迹,在项目最早期的时候进行投资,继而陪伴项目成长,“我最不想见到的,就是让创业者创业初期就感受到资本的冰冷,这不是做投资真正的价值。”