站在新一年的起点,各家基金公司纷纷发行新基,为投资者布局提供更多机会。东方红资产管理正在发行一只“固收+”新品——东方红招瑞甄选18个月持有期混合型证券投资基金(A类012949,C类012950),通过“固收+”产品系统化资产配置,在严格控制投资组合风险的前提下,追求资产净值的长期稳健增值。

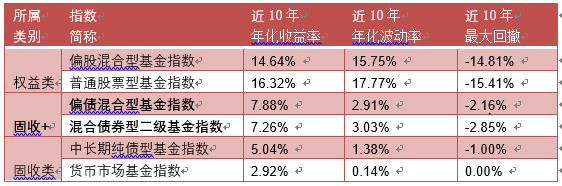

从历史数据看,偏债混合型基金在中长期中,展现了“低波动+稳健收益”的双重特点,具有良好的风险收益性价比。

回报可观,回撤较低:通过统计近10年数据发现,作为“固收+”产品,偏债混合型基金整体表现出,比权益产品波动低,比固收产品收益高的特点,彰显了明显的“回撤可控+稳健收益”的特征。

(数据来源:Wind,2012.1.1至2021.12.31)

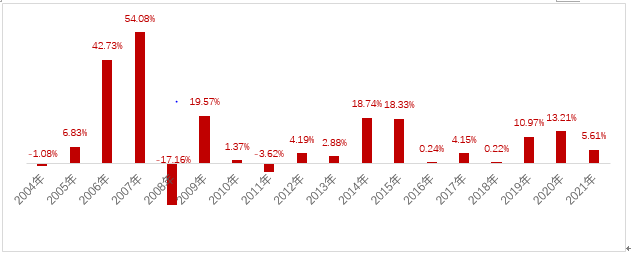

从年度数据看,从2004年—2021年期间,偏债混合型基金指数仅有2004年、2008年和2011年出现了下跌,分别为-1.08%、-17.16%和-3.62%,其余年份均实现正回报。

2004年—2021年历年偏债混合型基金指数表现:

数据来源:wind

据了解,随着资管新规的全面实施,偏稳健投资者正在将“固收+”产品作为传统稳健理财产品的替代品,偏债混合基金在2021年实现了跨越式发展。WIND数据显示,2021年偏债混合型基金新发基金份额为4380.33亿份,远超2020年全年3166.53亿份的总募集量。

实力双将坐镇:投资更胜一筹

作为一款自带资产配置属性的产品,“固收+”产品不是简单的“股+债”的组合,而是要求基金经理熟悉大类资产运行规律,在以固收类资产做好基础的同时,搭配合适的权益资产以提升收益弹性,并对冲风险,才能实现“稳中有进”的理财目标。

东方红招瑞甄选18个月持有混合基金采用了双基金经理制,拟由胡伟和陈觉平两位基金经理共同管理。作为东方红资产管理的实力老将,两位基金经理——胡伟、陈觉平在“固收+”产品的管理上有丰富的投资经验,且具有良好的合作战绩。

基金经理胡伟:上海东方证券资产管理有限公司总经理助理,兼任公募固定收益投资部总经理及固定收益研究部总经理,具有17年证券从业经验,11年基金管理经验。

作为一名固收资深老将,胡伟管理范围覆盖了偏债混合、一级债基、二级债基等产品,对于不同风险等级的“固收+”产品都有丰富经验积累,深度理解大类资产配置的深层内涵,理解不同类型资产的风险收益特征以及驱动因素。

胡伟强调,在“固收+”产品管理中,要更加注重控制风险和回撤,在这个基础上争取可持续的稳健回报。风险控制要根据产品定位,做好风险预算管理。资产管理要熟悉所管理产品的定位,注重产品风险收益特征与客户需求相匹配。

胡伟十分注重风险的控制,追求绝对收益。胡伟介绍说,我们并不追求每年要排名市场前几名,而是希望我们不同风险收益特征的产品都能让客户满意,整体产品只要每年维持在市场中上水平,那么长期的收益排名其实也会很高。

基金经理陈觉平:具有10年证券从业经验,超3年基金管理经验,擅长债券投资管理,尤其是信用债挖掘、信用风险评估,他在投资中十分注重风险的控制。

围绕风险的定义,陈觉平认为,企业风险主要是经营风险和财务风险两大块。经营风险是指企业能否持续经营,通常垄断行业和客户分散的企业的风险小;财务风险是指现金流,现金流越好的企业风险越小。

陈觉平强调,在固定收益投资中专业性越来越重要,需要通过专业能力去获取阿尔法。区分清楚投资级标的和投机级标的,才能更好地追求超额收益。投资信用债需要对发债主体有深入了解,仅凭财报信息解读并不充分,还需要和企业进行充分的沟通和调研。信用债的阿尔法收益来源是伴随企业一起成长,企业是主角,我们只是伴随者。

作为东方红资产管理两位资深基金经理,胡伟与陈觉平并非第一次组合出击,东方红招盈甄选一年持有期混合就是由这两位资深老将共同管理的“固收+”产品。

2021年基金三季报数据显示,截至2021年9月30日,东方红招盈甄选一年持有混合基金A份额成立以来净值增长率为9.60%,同期业绩比较基准收益率为2.01%,实现了7.59%的超额回报率;C份额成立以来净值增长率9.13%,同期业绩比较基准收益率为2.01%,超额回报率7.12%。

(数据来源:基金2021年三季报,截至2021.9.30 。自2020.8.28至2020.12.31,东方红招盈甄选一年持有混合基金A、C份额净值增长率分别为3.4%、3.26%,业绩比较基准收益率1.28%。基金业绩比较基准:沪深300指数收益率×8%+恒生指数收益率×2%+中债综合指数收益率×90%。陈觉平自2020-8-28日基金成立起、胡伟自2020-9-17起管理东方红招盈甄选一年持有混合基金。)

东方红招瑞甄选:提升投资体验

东方红招瑞甄选18个月持有期混合,主要针对追求中长期稳健收益的投资者,以及投资者的资产配置需求,致力于提升投资者持基体验。

债为主,股增强:基金主要投资固收市场,通过固收资产获取基础收益,同时可以用不高于基金资产30%的比例投资权益市场,增强收益弹性。

鼓励中长期投资,收获基金收益:基金投资中“基金赚钱,基民不赚钱”背后的主要原因是,投资者容易受到短期市场行情影响追涨杀跌。基金设定18个月持有期,一方面帮助基民“管住手”,践行长期投资,真正收获基金产品的回报;另一方面,有利于基金经理执行稳定的投资策略,更好地匹配久期策略,提升资金使用效率,有助于收益提升。

长期业绩突出,实力团队护航:东方红资产管理固收团队汇聚了投资管理、信用研究、宏观研究、可转债研究和债券交易等众多专业人士,团队经历了多轮债市牛熊周期考验,团队管理的基金产品长期业绩表现出色。

2021年9月,东方红资产管理荣获《中国证券报》第18届金牛奖“固定收益投资金牛基金公司”。

2021年7月,东方红资产管理荣获《上海证券报》第18届金基金奖“金基金·TOP公司奖”。

2021年9月,东方红资产管理荣获《证券时报》第16届明星基金奖“五年持续回报明星基金公司”。

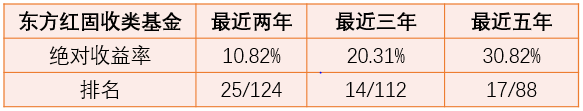

海通证券《基金公司权益及固定收益类资产业绩排行榜》数据显示,截至2021年12月31日,东方红资产管理旗下固定收益类基金近两年、近三年、近五年的绝对收益率,均位居行业前列。

注:固收类基金排名数据来源:海通证券研究所金融产品研究中心2022年1月2日发布的《基金公司权益及固定收益类资产业绩排行榜》,计算截至2021年12月31日。基金管理公司绝对收益是指基金公司管理的主动型基金净值增长率按照期间管理资产规模加权计算的净值增长率。期间管理资产规模按照可获得的期间规模进行简单平均。主动固定收益类基金包括纯债债券型、准债债券型、偏债债券型基金、可转债基金、短债基金和非摊余成本法的封闭债基,不包含货币基金、理财债基、摊余成本法封闭债基和指数债基。

“固收+”产品长期良好的业绩表现和较低的波动,不仅是短期市场的“避风港”,也是长期投资的“加油站”,投资者可以将“固收+”产品作为资产配置中的“压舱石”,降低组合波动,从而提升投资体验。

东方红招瑞甄选18个月持有期混合型证券投资基金

(A类012949,C类012950)

正在发行

将于1月26日结束募集

风险提示:本基金设18个月持有期,持有期内不可赎回(红利再投除外)。本基金为混合型基金,其预期风险与收益高于债券型与货币基金,低于股票型基金。投资本基金可能面临:市场风险,管理风险,流动性风险,操作风险,信用风险,技术风险,参与债券回购、国债期货、股指期货、股票期权的风险,参与融资的风险,投资资产支持证券面临的与基础资产相关的风险,参与证券公司短期公司债券的投资风险,投资港股及科创板股票而因投资标的、市场制度以及交易规则等差异带来的风险、投资存托凭证面临的与存托凭证的境外基础证券、境外基础证券的发行人及境内外交易机制相关的风险等特有风险以及其他风险。基金过往业绩不代表未来表现,其他基金业绩不构成本基金业绩的保证。基金有风险,投资需谨慎,请认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》及相关公告。本基金的风险等级评级结果请以销售机构的评级为准,请投资者根据风险承受能力购买相匹配的风险等级产品。本基金由上海东方证券资产管理有限公司发行与管理,代销机构不承担产品的投资、兑付和管理责任。