粤开策略|基金年度深度专题:基金市场年度回顾与展望(2019年基金业绩全梳理)

原创粤开策略聊

2019年基金市场回顾

(一)基金市场规模扩大:2019年基金市场基金数量与基金规模均出现显著增长,截至2019年12月31日,公募基金市场存量基金6084只,较2018年增加931只;市场资产净值规模14.66万亿,较2018年增长13.47%;市场基金份额13.72万亿份,较2018年增长6.60%。

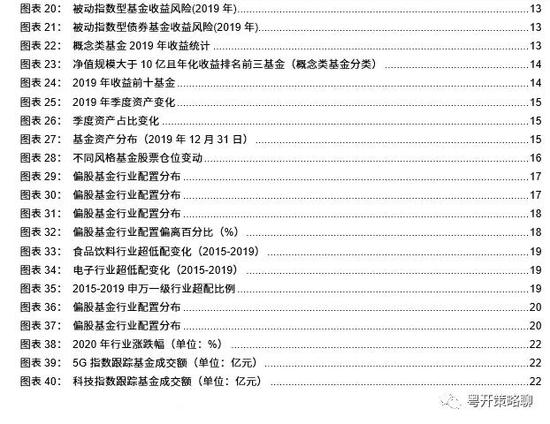

按照基金类型细分来看,2019年基金市场结构调整较大,权益类和债券型基金规模占比扩大,货币型基金数量与规模占比持续下行。

截至2019年底,公募基金总规模排名前三的基金公司分别为天弘基金、易方达基金、博时基金,单只基金平均管理规模前三的基金公司分别为天弘基金、建信基金、易方达基金。

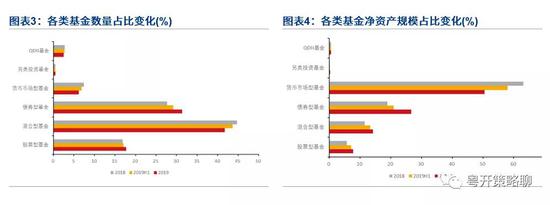

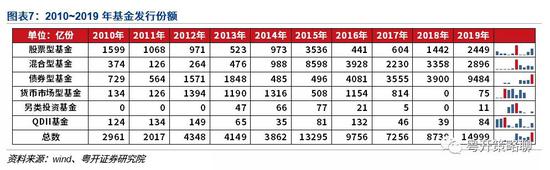

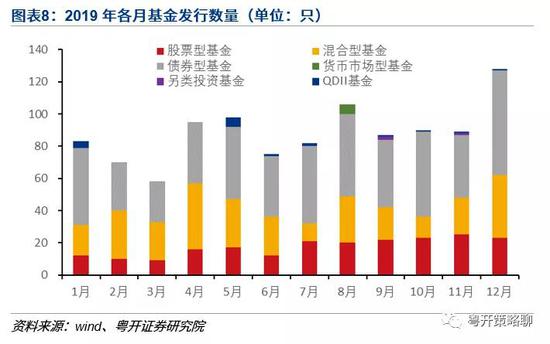

(二)2019年新发基金破千只,份额突破2015年高点:以基金认购起始日为标准统计,2019年新发基金数量为1061只,较2018年增加270只,新发基金数量创新高;从基金发行份额来看,2019年基金发行份额达14999亿份,较2018年增加6260亿份,突破2015年高点。

2019年基金发行市场有以下几个特点:

第一,债券型基金发行数量多、规模大。摊余成本法定开债基由于存在收益率曲线平滑、资金杠杆上限高的特点,2019年市场发行以摊余成本法进行估值的中长期纯债型基金共59只基金,累积发行份额达3410.30亿份,共11只基金单只基金发行份额破百亿。

第二,货币市场型基金在严监管下发行仅个位数。根据资管新规要求,传统以摊余成本法估值的货币市场基金存在流动性风险,2018年新发货基为0只,2019年新发货基6只。

第三,科创板开板运行,科创主题基金发行火热。2019年6月13日科创板开板,2019年新成立科创板概念基金共21只,平均发行份额9.21亿份。

基金市场收益情况

(一)2019年权益类基金回报良好,固收类基金收益有所下降。一方面,2019年A股整体表现较好, 2019年普通股票型基金回报中位数为46.91%,相较2018年回报中位数-24.83%提高 71.74%;偏股混合型基金回报中位数为43.17%,相较2018年回报中位数23.79%提高66.96%;灵活配置型基金回报中位数为26.65%,相较2018年回报中位数-14.41%提高41.06%。另一方面,固收类基金回报有所下降,2019年债市震荡,国债收益率宽幅震荡,债券型基金回报中位数为4.50%,相较2018年回报中位数5.73%下降1.23%;货币型基金回报中位数为2.58%,相较2018年回报中位数3.65%下降1.07%。

(二)基金收益与风险分布:2019年权益基金回报主要分布在30%~55%区间且收益分布左偏;债券型基金收益分布集中于0%~5%区间内,收益率大于10%的债券型基金占比为10.61%,可转债基金表现良好;被动指数型基金收益与风险分布较分散,且存在部分高风险低收益的基金;被动指数型债券基金收益率集中分布于0%~5%区间。

(三)市场活跃主题基金梳理:半导体、电子、5G、消费等主题基金收益较好。2019年跟踪半导体主题的132只基金业绩中位数为59.55%;跟踪医疗主题的138只基金业绩中位数为46.91%;跟踪消费主题的131只基金业绩中位数为45.16%。

股票占比提升,Q4加仓TMT与金融地产

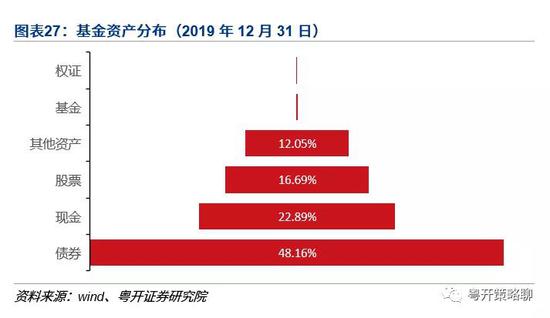

(一)股票投资大幅提升,无风险资产投资下降:2019年公募基金资产总值为15.32万亿元,较2018年的13.72万亿增长11.68%,其中投资规模增速最快的为基金资产(142.87%);投资规模增长最多的资产类型为股票资产,投资规模增长10035.51亿元;投资规模下降最多的为现金资产,投资规模下降859.59亿元。公募基金投资结构变化较大,权益类资产投资占比增加。2019年股票资产投资占比例增加5.36%至16.69%;债券资产占比下降1.21%至48.16%;现金资产占比下降3.30%至22.89%。

(二)中盘价值型基金股票仓位显著增加:细分基金投资的成长性风格,2019年价值型基金股票仓位降低0.29%;平衡型基金股票仓位和成长型基金股票仓位分别增加6.86%、11.83%。同时考虑投资股票的市值进行基金分类,中盘价值型基金的股票仓位增加比例最高为20.70%,小盘成长型基金的股票仓位降低比例最大为6.72%。

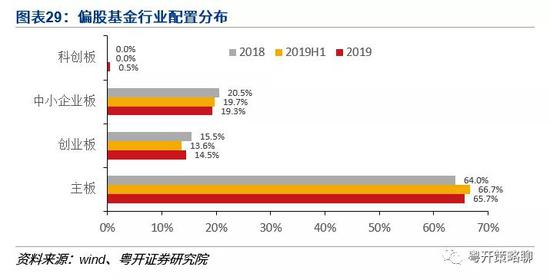

(三)主板仓位提高:2019年主板仓位继续维持高位,科创板开板市场配置科创板股票。截至2019年Q4,偏股型基金配置主板占股票投资比例为65.7%,较2018年占比提高1.7%;创业板配置比例为14.5%,较2018年下降1%;中小板配置比例为19.3%,较2018年下降1.2%;科创板在2019年7月22日开板,截至19年底配置比例为0.5%。

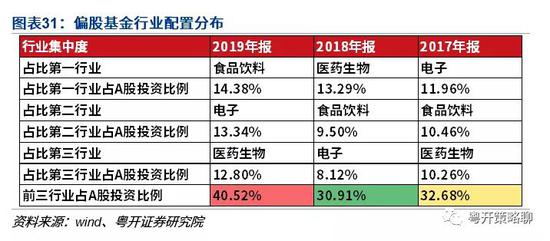

(四)2019年大消费与TMT边际增幅最大:2019年仓位前三的行业为食品饮料、电子、医药生物行业。仓位较低的行业包括钢铁、纺织服装、建筑装饰等。同时,相较2018年,2019年仓位占比增加的行业主要为大消费及TMT行业。

行业抱团为2019年基金投资的特点,2019年偏股基金行业仓位集中度有所提升,2019年前三行业占A股投资比例之和为40.52%,较2018年前三行业仓位之和30.91%提高了9.61%,占比前三行业为食品饮料、电子、医药生物。金融行业(银行、非银金融)、周期行业(采掘、钢铁、化工、交通运输、有色金属)属于偏股基金低配行业,医药生物是2015年至2019年各个时间段均高配的行业。其他行业随着市场波动比例有所变化,2015年市场高配计算机行业,随后逐渐加仓大消费(食品饮料、医药生物、家电等)。

(五)2019年下半年减仓大消费,加仓TMT与金融地产:截至2019年底,大消费仓位占比居首,TMT、金融地产处近三年配置仓位高位。大消费、TMT、金融地产、周期、制造业、公用事业行业占A股投资比例分别为39.80%、21.95%、16.80%、9.16%、6.81%、0.88%。

(六)2019年重仓股持股集中于消费、金融,包括贵州茅台、中国平安、五粮液、招商银行、格力电器等,但边际上在四季度有减仓迹象。

2020年基金投资策略

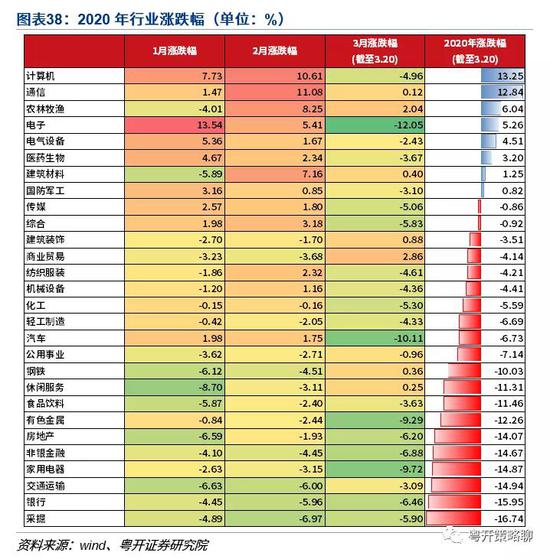

(一)权益类基金把握主题性投资机会:年初至今计算机、通信、电子、医药生物等行业上涨,但同时受事件性因素的影响出现波动,短期内事件性因素在全球的扩散带来了全球资产价格震荡。目前事件性因素已经在国内得到控制,后续复工复产将加速推进,逆周期政策加速落地的预期也较强,A股整体估值还在低位,后续仍有向上演绎的空间。

因此对于权益类基金,我们认为可把握在目前市场还处于相对底部区域的中长期投资机会,值得关注的投资主线包括:

第一,新基建主题基金,“新基建”在近期重要会议中屡被提及,在资本市场的热度也不断上升,5G建设与应用将带动新一轮科技周期。

第二,券商主题基金,市场改革深化,券商受政策红利凸显。随着市场的热度攀升以及交易额的放大,券商将显著获益明显。

第三,传统基建主题基金,政策加持下业绩有望持续兑现。

(二)配置收益稳健的固收类基金:债券型基金具有收益稳定、风险较小的特征,短期内受事件性因素影响,全球市场资产价格出现较大波动,在全球总需求不确定的情况下,美联储开展一系列宽松的政策,全球降息潮涌,短期内可能还将继续受益于相对宽松的预期,在此背景下可以配置一定仓位的债券型基金。此外,一方面,从中长线的角度,可关注摊余成本法估值的定开债基金,摊余成本法下基金收益曲线平滑;另一方面,可转债基金中建议关注长期确定性高的板块,例如科技、金融等。

风险提示:投资有风险,关注金融市场变化

以下为正文部分

一、2019年公募基金回顾

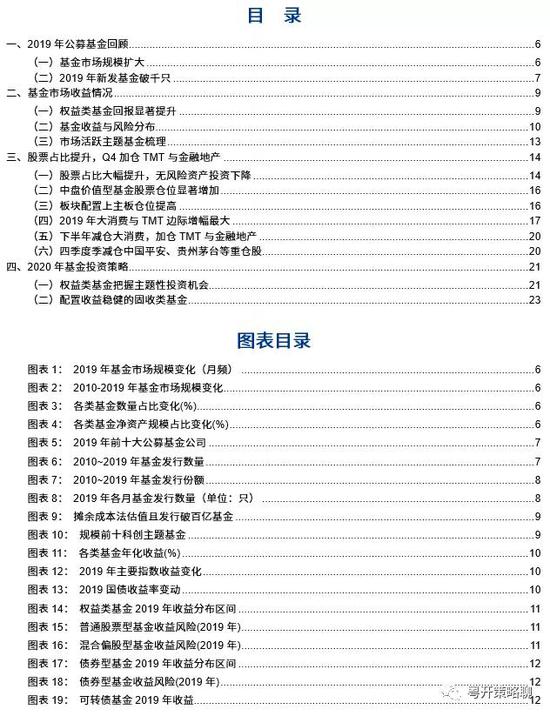

(一)基金市场规模扩大

2019年公募基金市场的数量与规模均出现显著增长。截至2019年12月31日,公募基金市场存量基金6084只,较2018年增加931只;市场资产净值规模14.66万亿,较2018年增长13.47%;市场基金份额13.72万亿份,较2018年增长6.60%。逐月来看,市场净值与市场份额存在波动,6月市场资产净值规模出现环比下降。

按照基金类型细分来看,2019年基金市场结构调整较大,权益类和债券型基金规模占比扩大,货币型基金数量与规模占比持续下行。一方面,2019年股市整体表现良好,上证综指累计上涨22.30%,伴随着权益类基金(股票型、混合型基金)资产净值规模占比由2018年的17.23%上升至2019年的21.99%;另一方面,受货币基金及理财产品监管趋严,货币型基金市场规模占比下降较明显,2019年货币市场基金数量占比下降1.29%,资产规模占比下降12.63%;与此同时,摊余成本法下可以平滑基金净值曲线,相关债基产品也受到追捧,2019年债券型基金数量与规模均显著提升,数量占比上升3.67%,规模占比上升7.73%。

公募基金头部效应明显,规模前三基金公司在140家基金公司管理总规模占比17.72%,规模前十公司占比42.90%。截至2019年底,公募基金总规模排名前三的基金公司分别为天弘基金、易方达基金、博时基金,单只基金平均管理规模前三的基金公司分别为天弘基金、建信基金、易方达基金。

(二)2019年新发基金破千只

2019年市场新发基金数量破千只,份额突破2015年高点。以基金认购起始日为标准统计,2019年新发基金数量为1061只,较2018年增加270只,新发基金数量创新高;从基金发行份额来看,2019年基金发行份额达14999亿份,较2018年增加6260亿份,突破2015年高点。

2019年基金发行市场有以下几个特点:

第一,债券型基金发行数量多、规模大。2019年发行数量与规模最大的为债券型基金,新发债券型基金522只,新发基金份额9484亿份。摊余成本法定开债基由于存在收益率曲线平滑、资金杠杆上限高的特点,2019年市场发行以摊余成本法进行估值的中长期纯债型基金共59只基金,累积发行份额达3410.30亿份,共11只基金单只基金发行份额破百亿,其中嘉实安元39个月定开纯债A(008338.OF)发行份额达202.01亿元,发行份额超200亿份。

第二,货币市场型基金在严监管下发行仅个位数。根据资管新规要求,传统以摊余成本法估值的货币市场基金存在流动性风险,因此受到严监管,2018年新发货基为0只,2019年新发货基6只,在严监管背景下货币型基金市场规模缩小短期内将成为趋势。

第三,科创板开板运行,科创主题基金发行火热。2019年6月13日科创板开板,2019年新成立科创板概念基金共21只,平均发行份额9.21亿份。

二、基金市场收益情况

(一)权益类基金回报显著提升

2019年权益类基金回报良好,固收类基金收益有所下降。2019年A股整体表现较好,上证综指累计收益为22.30%,沪深300指数累计收益36.07%,权益类基金回报较2018年显著提升。

1、2019年普通股票型基金回报中位数为46.91%,相较2018年回报中位数-24.83%提高 71.74%;

2、偏股混合型基金回报中位数为43.17%,相较2018年回报中位数23.79%提高66.96%;

3、灵活配置型基金回报中位数为26.65%,相较2018年回报中位数-14.41%提高41.06%;

4、固收类基金回报有所下降,2019年债市震荡,国债收益率宽幅震荡,债券型基金回报中位数为4.50%,相较2018年回报中位数5.73%下降1.23%;

5、货币型基金回报中位数为2.58%,相较2018年回报中位数3.65%下降1.07%。

(二)基金收益与风险分布

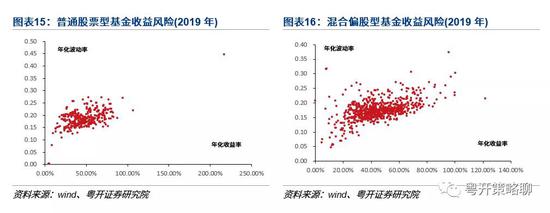

我们统计了权益类基金(普通股票型基金、混合偏股型基金、灵活配置型基金)2019年收益分布,2019年权益基金回报主要分布在30%~55%区间且收益分布左偏。同时我们统计了2019年前已经发行的普通股票型基金与偏股混合型基金,两类基金的收益与风险分布相匹配,且收益与风险集中于中心值(50%,0.18)附近。

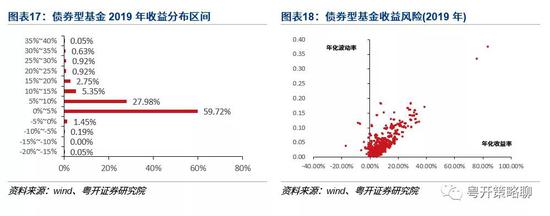

债券型基金2019年收益分布集中于0%~5%区间内,收益率大于10%的债券型基金占比为10.61%且集中于可转债基金。2019年可转债市场表现强劲,一方面,股市表现良好带动可转债市场上涨,大消费、科技板块可转债表现突出;另一方面,2019年规模较大的转债(平安银行、宁波银行等)被赎回,可转债供给存在缺口,需求旺盛。在此背景下可转债基金获得了较高的回报,南方希元可转债、华宝可转债A、汇添富可转债A为收益排名前三的可转债基金,回报分别为38.95%、34.81%、33.33%,其中可转债基金重仓持有的可转债包括光大转债、苏银转债、长证转债、浙商转债等。

从指数型基金来看,2019年被动指数型基金的收益与风险分布较分散,且存在部分高风险低收益的基金,投资者在筛选被动指数型基金时需要注意收益与风险的匹配;被动指数型债券基金收益率集中分布于0%~5%区间。

(三)市场活跃主题基金梳理

半导体、电子、5G、消费等主题基金收益较好。统计2019年市场较为活跃的概念类基金,2019年跟踪半导体主题的132只基金业绩中位数为59.55%;跟踪医疗主题的138只基金业绩中位数为46.91%;跟踪消费主题的131只基金业绩中位数为45.16%。

从2019年单只基金收益来看,收益排名前三的普通股票型基金为广发多元新兴、信达澳银新能源产业、天弘文化新兴产业;排名前三的混合型基金为广发双擎升级、广发创新升级、华安媒体互联网,同时权益类基金收益较高基金前十大重仓股仓位占比较高。排名前三的债券型基金南方希元可转债、华宝可转债A、汇添富可转债A;排名前三的货币市场基金为工银瑞信60天理财B、民生加银家盈月度B、长城收益宝B。

三、股票占比提升,Q4加仓TMT与金融地产

(一)股票占比大幅提升,无风险资产投资下降

股票占比大幅提升,无风险资产投资下降。2019年公募基金资产总值为15.32万亿元,较2018年的13.72万亿增长11.68%,其中投资规模增速最快的为基金资产(142.87%);投资规模增长最多的资产类型为股票资产,投资规模增长10035.51亿元;投资规模下降最多的为现金资产,投资规模下降859.59亿元。

公募基金投资结构变化较大,权益类资产投资占比增加。2019年股票资产投资占比例增加5.36%至16.69%;债券资产占比下降1.21%至48.16%,整体来看债券资产占比居首;现金资产占比下降3.30%至22.89%。单季度来看,19年第一季度为投资比例变动最大的季度,当季权益资产与固收资产投资比例发生较大调整;19年各个季度投资比例均提高的资产类型的为股票、基金。

(二)中盘价值型基金股票仓位显著增加

我们统计了偏股型基金及细分类型2019年股票仓位变化,2019年受股票市场回报较好的影响,整体来看偏股型基金2019年的股票仓位有不同比例的上升,其中灵活配置型基金股票仓位提升9.07%。

细分基金投资的成长性风格分类,2019年价值型基金股票仓位略有下降,降低0.29%;平衡型基金股票仓位和成长型基金股票仓位分别增加6.86%、11.83%。

同时考虑投资股票的市值进行基金分类,中盘价值型基金的股票仓位增加比例最高为20.70%,小盘成长型基金的股票仓位降低比例最大为6.72%。

(三)板块配置上主板仓位提高

2019年板块配置上主板仓位提高,科创板纳入投资范围。考虑三类偏股型基金(普通股票型、偏股混合型、灵活配置型基金)在板块上的仓位配置变化,2019年主板仓位继续维持高位,同时科创板开板市场开始配置科创板股票。截至2019年Q4,偏股型基金配置主板占股票投资比例为65.7%,较2018年占比提高1.7%;创业板配置比例为14.5%,较2018年下降1%;中小板配置比例为19.3%,较2018年下降1.2%;科创板在2019年6月16日开板,7月22日,科创板首批公司上市,基金市场开始配置科创板个股,截至2019年底配置比例为0.5%。

(四)2019年大消费与TMT边际增幅最大

统计偏股型基金行业配置比例,按照申万一级行业分类,2019年仓位前三的行业为食品饮料、电子、医药生物行业。其中,19Q4食品饮料占行业投资比例为14.38%(2018年9.53%),电子占行业投资比例为13.34%(2018年8.18%),医药生物占行业投资比例为12.80%(2018年13.24%)。仓位较低的行业包括钢铁、纺织服装、建筑装饰等。同时,相较2018年,2019年仓位占比增加的行业包括食品饮料、电子、银行、家用电器、传媒、有色金属、建筑材料、休闲服务,主要为大消费及TMT行业。

行业抱团为2019年基金投资的特点,2019年偏股基金行业仓位集中度有所提升,2019年前三行业占A股投资比例之和为40.52%,较2018年前三行业仓位之和30.91%提高了9.61%, 占比前三行业为食品饮料、电子、医药生物,与2017、2018年前三行业一致但比例有所增加。

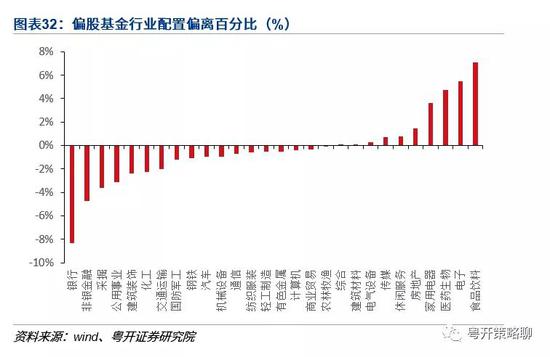

行业配置偏离百分比来看,将基金行业仓位与A股行业市值占比进行比较,2019年偏股型基金行业占比高于市场的行业包括食品饮料、电子、医药生物、家用电器、休闲服务等;同时,银行、非银金融、采掘、公用事业、建筑装等属于低配的行业,持仓低于A股行业市值占比。

食品饮料行业2015年低配,从2016年至2019年,偏股型基金整体超配食品饮料行业,电子行业从2015年下半年开始持续高配。同时食品饮料、电子行业仓位配置与行业涨幅相关性较高,行业下行时超配比例会有所下降,行业上涨阶段超配比例提高。

金融行业(银行、非银金融)、周期行业(采掘、钢铁、化工、交通运输、有色金属)属于偏股基金低配行业,从2015年至2019年各半年度仓位均低于行业市值占A股比例。同时,医药生物是2015年至2019年各个时间段均为高配的行业。其他行业随着市场行业配置比例有所变化,2015年市场高配计算机行业,随后逐渐加仓大消费(食品饮料、医药生物、家电等)。

(五)下半年减仓大消费,加仓TMT与金融地产

截至2019年底,大消费仓位占比居首,TMT、金融地产处近三年配置仓位高位。从偏股型基金风格仓位来看,2019年大消费行业表现良好,2019年仓位占比最高的为大消费行业(39.80%),但2019年下半年有所减仓;TMT从2017年至2019年第二季度仓位配比持续降低,2019年第四季度开始加仓(21.95%);同时周期行业、制造业、公用事业处于近年来仓位低点。

截至2019Q4,大消费、TMT、金融地产、周期、制造业、公用事业行业占A股投资比例分别为39.80%、21.95%、16.80%、9.16%、6.81%、0.88%。

(六)四季度减仓中国平安、贵州茅台等重仓股

2019年重仓股持股集中于消费、金融,包括贵州茅台、中国平安、五粮液、招商银行、格力电器等,但边际上在四季度有减仓迹象。19Q1持股市值占基金股票投资市值比前三的个股为中国平安(2.98%)、贵州茅台(2.00%)、招商银行(1.31%);19Q2占比前三的个股为中国平安(3.59%)、贵州茅台(2.73%)、五粮液(1.83%);19Q3占比前三个股为中国平安(3.19%)、贵州茅台(3.13%)、五粮液(1.71%);19Q4占比前三个股为贵州茅台(2.52%)、中国平安(2.38%)、五粮液(1.42%)。

四、2020年基金投资策略

(一)权益类基金把握主题性投资机会

2020年权益类基金投资可把握主题性投资机会。年初至今计算机、通信、电子、医药生物等行业上涨,但同时受事件性因素的影响出现波动,短期内事件性因素在全球的扩散带来了全球资产价格震荡。目前事件性因素已经在国内得到控制,后续复工复产将加速推进,逆周期政策加速落地的预期也较强,A股整体估值还在低位,后续仍有向上演绎的空间。

因此对于权益类基金,我们认为可把握在目前还处于相对底部区域的中长期投资机会,值得关注的投资主线包括:

第一,新基建主题基金,“新基建”在近期重要会议中屡被提及,在资本市场的热度也不断上升,5G建设与应用将带动新一轮科技周期,2020年以来科技类ETF基金成交持续活跃,以5G、人工智能、工业互联网、物联网为代表的新型基础设施的主题性投资机会值得关注。

第二,券商主题基金,市场改革深化,券商受政策红利凸显。3月1日,新证券法落地,新证券法实施进一步完善证券市场基础制度,券商基金投顾业务试点资格落地开启财富管理新篇章,再融资新规激活定增市场,对券商业务形成直接利好。多个政策的出台使券商行业迎来全面利好,资本市场朝着更加完善、市场化的方向发展,同时2020年较为宽松的货币政策预期下流动性较为充裕,此外,随着市场的热度攀升以及交易额的放大,券商将显著获益明显。

第三,传统基建主题基金,政策加持下业绩有望持续兑现。基建稳增长成为增加政府投资的主要手段之一,相对低估值的传统基建交运、环保以及市政等基础设施建板块仍有投资价值。

(二)配置收益稳健的固收类基金

债券型基金具有收益稳定、风险较小的特征,短期内受事件性因素影响,全球市场资产价格出现较大波动,在全球总需求不确定的情况下,美联储开展一系列宽松的政策,全球降息潮涌,短期内可能还将继续受益于相对宽松的预期,在此背景下可以配置一定仓位的债券型基金。同时,长期来看,一方面关注摊余成本法估值的定开债基金,摊余成本法下基金收益曲线平滑;另一方面,可转债基金中建议关注长期确定性高的板块,例如科技、金融等。