美联储无限QE,国会2万亿美元的经济刺激方案,再加上G20的协同宣言,终于让资本市场迎来了喘息的窗口。

本周,全球股市联袂大涨,但这只会让投资者更加纠结——这究竟是黎明的第一道曙光,还是日落时分的“回光返照”?

本周,国泰君安总量团队联手产品中心推出了“对话全球·美国特别周”,我们希望通过与海外第一线的专家对话,带来更一手的观点和声音。

第二期节目,和我们连线的是TS Lombard美国首席经济学家 Steven Blitz。

作为从业40年,见过无数周期的“老兵”,Steven将今年二季度美国经济的衰退幅度定在了17%,可谓是全市场最“悲观”的经济学家之一。同时,他还认为美国股指有进一步下行的空间,以及市场冲击不会这么容易就过去。

那么,究竟要出现哪些信号才能让他乐观起来?我们用了90分钟的时间,试图探讨市场上空那些仍未消散的担忧。

详细系列音视频内容请登录国泰君安道合APP。

01

美国流动性风险暂缓之后

下一个风险是什么?

Q:美联储和财政部一系列的政策出台之后,我们看到美国市场的流动性危机可能已经过去了。当下大家担心更多的,可能是信用风险的危机和经济衰退的危机。

您如何看待未来一段时间内企业部门的信用风险?我们看到,现在市场中整个高收益债的隐含违约率已经达到了45%这样的一个水平,您怎么看油气板块高收益债的违约情况?它会不会继而引发整个的美国企业部门违约风险的爆发,从而导致08年那样的大规模经济危机?

Steven Blitz(TS Lombard 美国首席经济学家):确实会发生很多的企业违约,这是经济衰退过程中不可避免的。但是我认为,当前高收益债信用利差的快速扩大,更多反映的是流动性风险,而不是信用风险。

随着美联储通过各种流动性工具来缓和市场流动性,后续投资者将会越来越开始为信用风险重新定价。

在过去十年,很多企业在低利率的环境和美联储几轮量化宽松的政策下,通过发行债券来回购股票,导致企业杠杆率抬高。这就意味着当经济衰退,企业的现金流变得很脆弱,因而面临更大的信用风险。

我认为,我们可能会看到一个比较高的违约率,但是略微低于2008-2009金融危机期间违约率的水平。

此外,我对美国商业地产部门可能的信用风险感到担忧。由于疫情的冲击,餐厅、零售商店、酒店等行业可能无力偿还房租,而这些行业在美国商业地产占比不低,因此美国商业贷款抵押证券(CMBS)面临着信用风险。

02

有哪些信号

能够帮助我们识别信用风险?

Q: 如果信用风险有可能爆发,我们通过什么样的数据,什么样的信号,才能够更清楚地看到信用违约风险?以及信用风险的爆发,对私有企业、投资机构会带来哪些打击?

Steven Blitz:

有几个指标可以用来观测美国企业部门的信用风险,尤其是高收益债。

首先是彭博上的巴克莱高收益债券利差,第二个是评级机构的评级上调和评级下调。不过评级机构在这样的周期里面,通常都会反应的比较缓慢。第三个是像高收益债券ETF的资金流向情况。

第四个是股市——因为股市和高收益债券的相关性非常高,如果股市现在面临下跌的风险的话,那么尤其是高收益债券的话也将会面临挑战。尤其是考虑到,股市其实对于高收益债的企业来说,其实更多起的是一个融资窗口的指示性作用。如果股市现在的压力非常大的话,那么企业是无法再进行发行高收益债。

如果信用风险暴露了,确实会对投资者形成打击。企业债和普通的股票不同,企业债违约后,投资者仍然享有对公司资产的追诉权,虽然不一定能够挽回百分之百的本金,但是至少会有一定的回收。

对于一些企业来说,评级并不是他们太担心的事情,因为如果现在需要钱的话,他们可能不会在意以后的评级会不会下调。

但对于投资者来说,评级下调确实会导致盯市损失(Marked-to-Market loss)或者未实现损失(Unrealized loss),这一定必须要注意。

03

疫情对美国就业

的冲击有多大?

Q:我们看到美国的劳动力市场有个比较明显的特点,零工经济(gig economy)占比较高,包括我们看到最近的财政政策,很多也是给到家庭补助这一块。我们比较想知道疫情会给美国的就业市场带来多大的冲击,以及政府补助能够帮助家庭支撑多久?

Steven Blitz:

首先,疫情肯定会对失业率造成冲击,我们预计失业率会在4月达到10.6%。

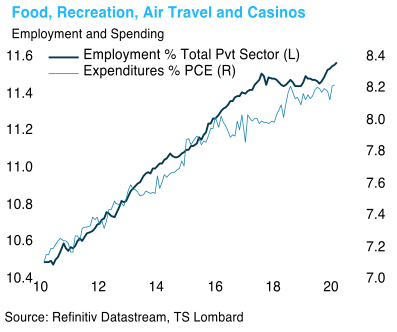

在新一轮的冲击中,将会有1,200万人失业。在美国仅仅餐饮业、娱乐、航空和博彩业,就占据了私人部门就业的11.6%,同时占据了私人消费支出的8.4%。因此,这次疫情对于美国的就业冲击非常大。

美国私人消费是美国私人薪酬收入的1.6倍,也就是说中间的差额其实是通过投资收入弥补。而现在随着股市下跌带来的财富效应,必然会缩减这部分收入,同时削减美国的私人消费。

所以疫情带来的第一波冲击,包括对美国购买力的冲击,来自于失业、失业人群所面临的收入下滑,以及股市下跌带来的家庭财富缩水,这三个因素在较长时间内会继续打击消费。

关于2万亿财政刺激政策的问题,财政政策可以帮助缓解经济衰退,但肯定不可能覆盖所有的经济损失。

这一次的财政刺激政策有提出延长社会零工和自由职业者的失业补助金的期限,对于这些失业者来说这是非常重要的。

04

美国衰退将会持续多久?

Q:对于后续的衰退和经济复苏节奏您怎么看?是二季度大幅衰退,还是二三四季度有节奏地衰退?

Steven Blitz:

我认为经济将会呈现U型,而不是V型反弹。衰退将会大概持续两个季度,就是一季度和二季度,三季度经济增速大概可能会是一个大于零的数字。

随着个人和企业破产数量的快速上升,盈利下降导致企业的资本支出大幅削减。同时考虑到低油价,也会抑制页岩油开采的资本支出。

同时,净出口对美国二季度和三季度经济增速也会造成不利影响,因为全球经济活动停止和随后的全球经济衰退,都会减少二季度美国对外的出口。

而进口可能会上升,因为考虑到中国的经济可能率先复苏,很多积压的订单会出来。

美国的经济在二季度会下滑的幅度会非常大,我们预测是-17.7%(注意是环比折年率,不是同比)。

此外,我认为美股当前还没有足够price in疫情对于美国经济的影响,所以美股并没有见底,可能还会继续下跌。

现在市场上处在一个充满不确定性的阶段,美联储很难通过自己的工具可以直接把投资者的风险偏好转换,目前大家都不知道会发生什么,甚至不知道明年会不会再发生一次疫情。

展望未来,关于两万亿的财政刺激政策的融资方案,在未来很长的一段时间内,美联储将不得不长期维持一个非常大规模的资产负债表和维持低利率很长时间。

因为一旦它进行缩表,实际利率就会快速上升,经济增速就会出现下滑,这是美联储不愿看到的,所以美联储一定会帮助财政刺激政策进行融资。

另外一方面,财政部目前也在考虑发行50年甚至100年的政府债券来为他们的刺激方案来买单。考虑到当前长期国债收益率如此低,这个提议是合理的。

05

美国衰退将会持续多久?

Q: 如果4月份美国疫情持续恶化,感染的病例超过20万甚至更多,美国复工计划大大推迟,会不会给美国金融市场带来二次冲击?

Steven Blitz:

如果美国疫情继续恶化的话,确实会对市场产生二次冲击。即使在当前,我认为股票市场也还没有完全price in疫情对于美国经济的影响。

我认为美股今年EPS可能会下跌30%,考虑一个下修的估值,标普500的指数可能会跌破2000,公允价值区间可能在1600-2000,取决于你的模型设定。

而且新冠疫情对美国经济存在长尾影响,很多企业可能在允许复工之后再也无法重新回到市场。企业资本支出会削减,直到企业盈利恢复到一个值得扩大资本支出的水平。

如果股市对这些开始反映,你将会看到美股继续下跌。

06

有哪些乐观因素

能够扭转您对市场的悲观预期?

Q:什么样的情况,能够扭转目前美国投资者,比如您对市场的悲观预期?

Steven Blitz:

我需要看到美国疫情防控的进展,同时希望看到更积极的政府财政政策,也希望看到一些新的科学技术出来。

第一,从目前的防疫情防控的情况来看,从医学角度来说,美国也很难确定什么时候会放开居家隔离的政策。如果4月的时候疫情真的得到控制,大家都出来复工的话,那么我肯定会变得更加乐观。

第二,政府扩大支出,当前的美国财政刺激2万亿计划更多是纾困企业和支持流动性以及资助居民,但是政府并没有直接扩大政府购买。如果后期政府的刺激政策更加积极,往这个方向靠拢,我会变得更乐观。

第三,需要考虑一下海外市场,尤其是欧洲,如果欧洲的疫情出现了拐点的话,我会变得更加乐观。

第四,股市能够筑底。当前疫情可能会重新改变美国的风险定价,因为过去10年美联储它是通过扩表来支撑股票估值,股票估值和基本面是分离的。现在投资者将不得不结构性的下修估值,经济也不得不重新调整资产负债表,这意味着企业要降杠杆,居民要持有更多现金,那么意味着整个的PE将会有一个新的重新定价的一个过程。

第五,当然这是更长远的一个看法,如果未来美国出台更多的这种新科学技术的话,尤其是在疫情这种刺激下,很多人会加快新技术的投资,同时确保以后的产业链不会受这种疫情的外生冲击的影响,如果看到这些新的技术出来,我也会变得很乐观。

我重申了一下,我不认为美国经济会陷入大萧条,只是认为一二季度的经济的下滑的幅度会比较大。

07

疫情过后

哪些国家的复苏值得期待?

Q:在疫情发生之前,大家对于欧洲的经济复苏是比较期待的,对于发展中国家的经济复苏节奏也是十分期待的。疫情过后,您认为哪些国家的复苏节奏会更值得期待一些?

Steven Blitz:

我认为拥有更强大的医疗资源和更迅速的医疗体系的国家复苏会更快,从这个角度的话,欧洲的意大利、西班牙它会复苏的比较慢。

然后相比而言的话,像中国、韩国、日本可能会恢复的更快。

另外像欧洲国家,股票投资在家庭金融资产的比重并不高,而像美国的话比例比较高,所以后期的话如果美国股票市场能够回归的话,那么美国的消费以及资本开支也会回来。

从这个角度的话,美国的话可能会恢复的比欧洲的快,如果股市可以企稳回升的话。

08

美企受伤

是否会重创全球化节奏?

Q:如果说美企受伤严重,会不会改变现在全球产业链迁移的步伐?重新开启全球化的过程。

Steven Blitz:

我认为在新冠疫情爆发之前,全球化脚步其实已经出现了走向了广义的区域化,去全球化已经有一定迹象。

其次我认为,过去十年是一个技术替代人力的产业链发展模式,我认为新冠疫情爆发会加速这一过程。在我身边已经有很多公司跟我交流说,他们正在想方设法减少在全球的人工投入,尽可能用机器来替代。

再次,全球产业链化的变迁,肯定最后会尽可能让生产的地方和最终端的需求在一起,所以疫情的爆发可能会更加加速这一过程。

最后,可能在未来比较长的期限,我认为中国在全球产业链扮演的角色可能会更重要,因为中国在人工智能等高科技领域的投入越来越大。

09

美联储持续扩表

会引发哪些问题?

Q:美联储现在正在以每天1000亿美金的速度扩表,想知道这个扩表时间会持续多久?以及美联储看到怎样的情况,可能会停止扩表?以及持续的扩表会引来哪些问题?

Steven Blitz:

美联储的资产负债表可能会永久性地维持在一个非常高的水平,目前对于美联储官员来说,资产负债表大小规模可能并没有那么重要。

当前整个的金融市场处在等待医生前来治疗病人的阶段(Triage)。这就好像说当你看到一个病人身上流血,你必须用手捂住他的伤口等待医生来处理。所以当市场处于恐慌的时候,美联储必须确保整个金融市场的正常运作。

那么当投资者恐慌情绪过去之后,他们才有可能去考虑资产负债表的规模该多大,可能带来什么样的资源错配。

但是目前来看,考虑到了刚刚的联邦政府财政刺激政策,美联储现在的联邦政府预算赤字达到了GDP的15%。

这就意味着美联储它不会轻易去缩表,因为一旦缩表,实际利率将会上升,这会对美国的经济产生非常大的影响,他们不会选择冒这个险。

以上内容节选自国泰君安对话全球的会议文字纪要,具体分析内容(包括风险提示等)请详见完整版会议内容。若因对速记的摘编产生歧义,应以完整版会议内容为准。