张坤管理规模被亏上热搜的“医药女神”葛兰反超:旗下3只基金重仓腾讯,多数白酒股惨遭抛弃

来源:市值风云

“估值消化”这个词创造的真是神奇,跌不叫跌了,叫估值消化了。

作者"破浪

编辑 |小白

上周五(21号)凌晨,张坤发布了其管理的4只基金的四季度报。

之前,风云君对“千亿顶流”之一张坤的三季度持仓进行了跟踪《张坤管理的易方达基金三季报:加仓腾讯、京东,减仓美团、阿里》,有兴趣的老铁可以对比来看。

如今四季度又有何变化呢?话不多说,咱们赶紧来看看备受关注的“坤坤”四季度的操作。

近年来最惨的一年

在基金三季度报的跟踪中提到,市场上的权益类基金经理管理规模破千亿的只有张坤和刘彦春。

截至2021年末,近期被媒体认为已经栽了个跟头的葛兰也跻身“千亿顶流”行列,其管理规模达1103亿,高于刘彦春的1029亿、张坤的1019亿,一度跃升至“千亿顶流”中的NO.1。

值得一提的是,最近素有“医药女神”之称的葛兰也因为基金亏损而亏上了热搜。

而张坤目前管理4只基金,截止12月末,旗下的基金规模合计1019亿,较三季度末的1057亿下降了38亿,下降幅度3.6%,险跌破千亿规模。

其中,第一大规模的蓝筹精选跌得最多,约22亿,跌幅3.2%,但跌幅最大的是优质精选,跌幅达7.7%,约17亿。

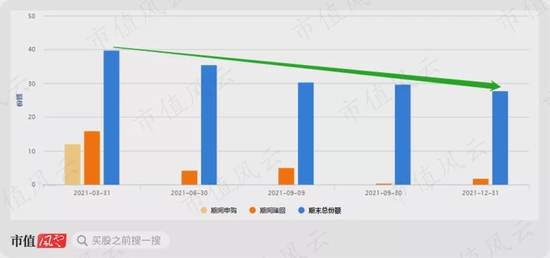

优质精选自2021年2月24日起暂停了申购、转换转入业务,由此从2021年一季度以来,基金份额已经连续3个季度下滑。

(注:来源Choice,易方达优质精选混合份额变化)

另外,2021年四季度,该基金跌幅仅1.25%,远低于四季度规模上7.7%的跌幅,表明规模的下跌更多来源于基民失去信仰后的离场。

张坤旗下四只基金在过去3个月,过去6个月和过去1年均有不同程度的下跌,可谓是近年来最惨的一年。

其中表现最差的是亚洲精选,无论是过去3个月、过去6个月还是过去1年,其跌幅相对而言最大,过去一年回撤了近30%。

但是从申购/赎回人数来看,虽然该基金近期表现不佳,但基民的投资热情并未因此减少,反而逆势加仓。在2021年4个季度中,该基金申购份额均大于赎回份额,是张坤旗下4只基金中,唯一一支规模较上季度有所增加的基金。

(注:来源Choice,易方达亚洲精选股票份额变化)

白酒不“香”了:减仓白酒、加仓互联网

2021年四季度,A股市场震荡上涨,沪深300指数上涨1.52%,上证综指上涨2.01%,创业板指上涨2.40%。

而香港市场震荡下跌,恒生指数下跌4.79%,恒生中国企业指数下跌5.62%,整体表现较差。

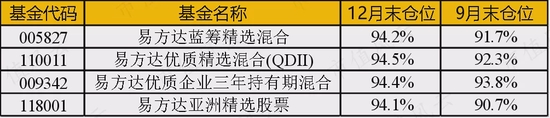

在过去一年里,张坤所管理的基金遭遇大幅重创,但四季度下的他对后市的看法明显更为乐观。4只基金在四季度的仓位都出现明显上升,仓位均在94%以上。

其中,亚洲精选的仓位提升最大,从90.7%上升至94.1%。张坤在四季报中提到,四季度对该基金的结构进行了调整并提升了股票仓位。

具体表现为增加了互联网、消费等行业的配置,降低了金融、地产等行业的配置。

具体个股方面,大幅加仓了美团、蒙牛乳业、香港交易所,小幅加仓了腾讯控股和京东集团,大幅减仓了中国海外发展和邮储银行。

阿里巴巴和康师傅控股新进入前十大重仓股,而三季度前十大重仓的中国财险和万科企业则遭减仓或清仓,已不再现身。

而从股价走势看,上述股票总体呈横盘震荡走势,近期部分个股才出现上涨。

蓝筹精选主要加仓了伊利股份、腾讯控股以及海康威视,大幅减持了其所钟爱的白酒股,如泸州老窖、贵州茅台、五粮液、洋河股份,且泸州老窖和贵州茅台的减仓幅度均超15%。

优质精选大幅加仓了京东集团、香港交易所、海康威视,同样大幅减仓了贵州茅台、五粮液、泸州老窖等白酒股。

优质企业加仓了腾讯控股、海康威视,依旧大幅减仓泸州老窖、贵州茅台、五粮液以及洋河股份等白酒股,大幅减仓平安银行。

总的来看,与以前酷爱白酒的持仓风格相比,四季度白酒似乎没有遭张坤那么待见了,旗下的4只基金都有减持白酒、增持互联网股的操作,且重仓板块风格和个股高度趋同。

在金融股上也有减持动作,其中平安银行遭受减持最多,仅在优质企业中就减持了23.3%的持仓股份,在优质精选中也由三季度的第8大重仓股跌出四季度的前10。

招商银行减持最少,仅在优质精选中减持了4.2%,其它三只基金中持股数量均维持不变,而香港交易所整体持仓则大幅上升。

四季度的持仓中,港股上市的互联网公司持仓较多,从4只基金的持仓市值可以发现,腾讯控股一跃成为其旗下3只基金最大重仓股。

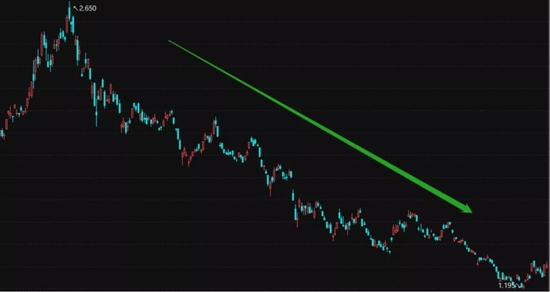

中概互联指数在整个2021年度下跌了近40%,已经被投资者戏称为“中丐互怜”,许多股民一边抄底一边哭。

(注:Choice,中概互联指数2021年走势)

此时张坤对该赛道的看好,背后的缘由在四季报中其对后市的看法中有提及。

他提到,中国经济和企业蕴含着巨大潜力,目前经济遇到的下行压力只是阶段性的,对中国经济的长期前景依然保持乐观,坚信中国的经济实力终将达到发达国家的水平。

此外,2021年,一批优质公司股价表现落后于市场,这只是暂时的,张坤认为认为“要做好投资,更重要的是盯着赛场,而不是盯着记分牌”。

对于这批公司,他认为,经过了2021年的估值消化后,这部分的优质企业估值已经具有吸引力,在3-5年的维度内,企业的业绩增长大概率会投射到其市值的增长中,而他们要做的就是选择竞争力突出、长期逻辑确定性高的企业并长期持有。

对于张坤的观点,各位老铁你们怎么看呢?