play向前向后

play向前向后2020年的资本市场风云震荡,本期《泰康大健康讲堂》特别邀请泰康资产公募基金权益研究负责人陆建巍,带您探寻今年投资风向,解析市场风格与行业配置。

01

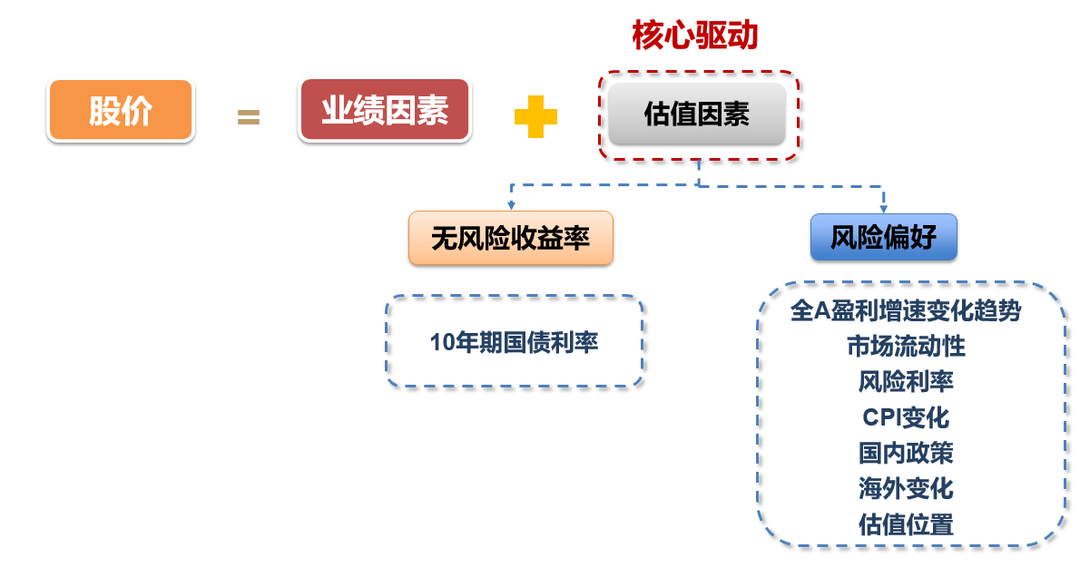

股价的核心因素到底是什么?

股价=业绩因素+估值因素。在经济降速后,后者是决定市场走势的核心驱动!

数据来源:wind

数据来源:wind

2019年是市场风险偏好各个影响因素的拐点年。

其中,经济去杠杆结束,开始适度宽松,全球流动性拐点展现;两融及理财资金停止流出,外资流入加速,场内流动性彰显;政策层面,2018年底开始提高股市地位;海外因素:从贸易战前景不确定中走出;宏观经济:一路下行等待企稳拐点,地产超预期;股票盈利预期大大提高:年初一致预计2019年业绩增速为4%,实际10%左右,三季度看到增速拐点;整体估值处于历史几个低位极致附近。

02

2020年的主要矛盾是什么?

流动性宽松带来的风险偏好

估值差是风格切换的必要非充分条件

高低持仓品种的相对估值到达高位是风格极致调整的基础,而强势品种的基本面(预期)边际弱化或低持仓低估值品种出现确定性较高的边际强化是触发调整的契机。

风格的持续需要以下条件:

核心品种盈利预期无虞;

高-低估值剪刀差收敛至性价比重新合适;

反弹品种基本面难以形成趋势性力量,强势品种业绩增速差再度回升。

03

2020年投资机会在哪里?

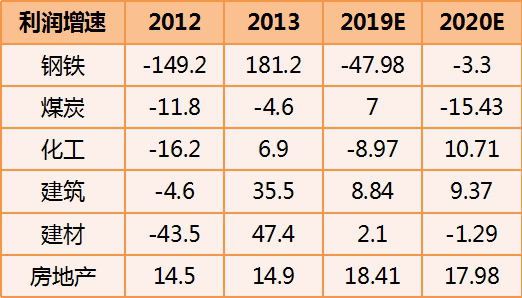

1.周期股存在估值修复空间

从基本面的角度看,和上一轮估值在最低位且估值差极大的2013年相比,周期股的下游地产需求预期不及2013年;产能周期上,由于供给侧改革带来的高盈利,2020年周期可能是一个扩产而非2013年的去产能周期;从利润的环比变化看,2020年也不如2013年改善的明显。一季度宏观经济受疫情压制明显,但逆周期调节的政策预期不断增强,构成周期股估值修复的催化剂。

数据来源:wind

2.消费股机会自二季度起逐步显现

食品饮料行业的经营业绩受宏观经济影响较大,一季度企业经营面临一定压力。但,目前国内疫情已经受到控制,待企业逐步复工后,市场关注点重归业绩增长,二季度消费股机会逐步体现。

数据来源:wind

3. 5G建设加速进行,终端即将大规模放量,预备迎来应用爆发

数据来源:wind

4.科技成长股相对占优

从业绩相对增长的角度看,由于受到疫情的影响,预计A股非金融的业绩增速需要下调至1.5%,低于2019年10%的业绩增长。而创业板指数的2020年业绩增速预计为21.65%,高于2019年的业绩增长。

从估值的角度看,目前创业板的PETTM为50,位于历史49%的分位。但如果考虑到2020业绩增长后,其前向市盈率,位于历史26%左右分位数水平,估值优势明显。

数据来源:wind

主讲嘉宾介绍

陆建巍:清华大学化工系博士,现任泰康资产公募事业部权益研究负责人,擅长市场策略及行业配置; 周期及科技成长股研究。曾任中信证券研究部分析师,瑞银证券研究部分析师,国泰君安证券研究部高级分析师,广发基金研究部研究总监助理,在权益投资研究领域具有丰富的经验。

风险提示

本材料为泰康资产公募基金投研团队对市场的审慎判断,不作为基金宣传推介材料,也不构成任何法律文件。文中观点仅供参考,不代表任何投资建议,敬请投资人理性分析并做出独立判断。泰康资产对于本资料中的任何预测、展望等内容不承担法律责任。对于本资料中任何来源于第三方的数据、报表、信息,泰康资产不就其真实性、准确性或完整性提供直接或隐含的声明或保证。泰康资产及其相关机构(包括但不限于附属机构、分支机构)及前述主体的雇员或代理人不对任何人使用本资料全部或部分内容的行为或由此而引致的任何损失承担任何责任。未经泰康资产事先书面授权,任何人不得将本资料或其任何部分以任何形式进行派发、复制、转载或发布,任何人不得对本资料进行任何有悖原意的删节或修改。

我国证券市场成立时间较短,历史数据不代表、不预示基金未来表现。基金管理人不保证基金一定盈利,也不保证最低收益。投资有风险,投资者购买基金时应认真阅读基金合同和基金招募说明书(详询官网www.tkfunds.com.cn或客服400-18-95522),了解基金的具体情况,在投资金融产品或金融服务过程中应当注意核对自己的风险识别和风险承受能力,在听取销售机构适当性意见的基础上,选择与自己风险识别能力和风险承受能力相匹配的金融产品或金融服务,并独立承担投资风险。