2021年四季报已基本披露完毕。

最近医药跌幅挺大的,接下来何去何从,可以看看这些大佬的观点。

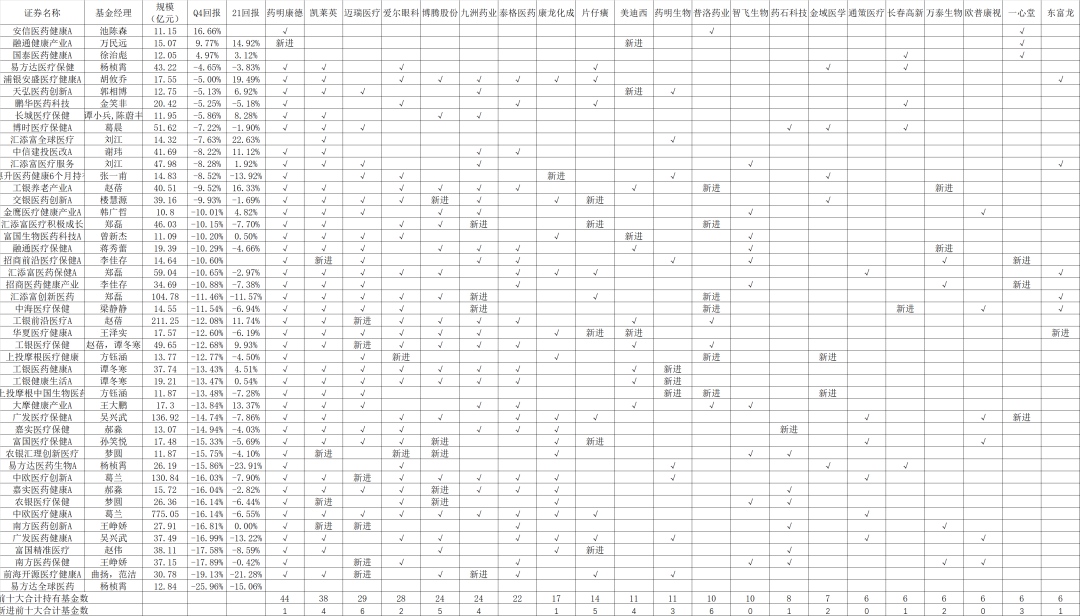

我选取了47只规模10亿+的医药主题基金,基本上是大家所熟知的,作为样本分析。

在统计持仓的过程中,也有一些有意思的发现,供大家参考:

1.季度冠军是一名新人

2021年Q4季度,大部分医药基金都表现不佳,但也有基金逆势上涨。

其中,安信医药健康A涨幅16.66%,涨幅最高。

安信医药健康A近一年涨幅31.99%,在医药主题基金中排名第一,在主动型股票基金中排名前3%。

基金近一年最大回撤仅-10.47%,在近一年消费分类基金夏普率排行榜中排名第一,初步显示出较为出众的风控能力。

而安信医药健康四季度的持仓,规避了主流赛道标的,同时赶上了中药的主题行情,故涨幅突出。

不过基金经理池陈森,才担任基金经理1年左右,公开信息不多。

据有限的信息显示,池陈森曾任职生物科技企业创始合伙人,曾在券商、私募、公募担任医药研究员,拥有超过7年医药行业研究经验。

他的选股路径是:行业——企业——市场,具体来说:

首先在医药行业细分子行业里,做景气度和估值性价比的排序和比较;

其次深入研究,把握每个企业生产经营的节奏、企业的生命周期;

最后是市场层面,通过估值、逻辑、风险等方面进行权衡评估。

最终寻找到行业周期、企业周期和市场周期都最合适的标的。

安信医药健康的规模,由成立初的2.39亿升至11.15亿,说明市场已经发现了这只基金。

那么,池陈森,有没有成为下一个宝藏基金经理的潜质?

2.持仓仍以CXO为主,迈瑞和普洛被增持最多

尽管去年四季度CXO争议不断,但大部分基金的核心持仓仍以CXO企业为主。

47只基金中,药明康德被44只基金持有,凯莱英被38只基金持有。

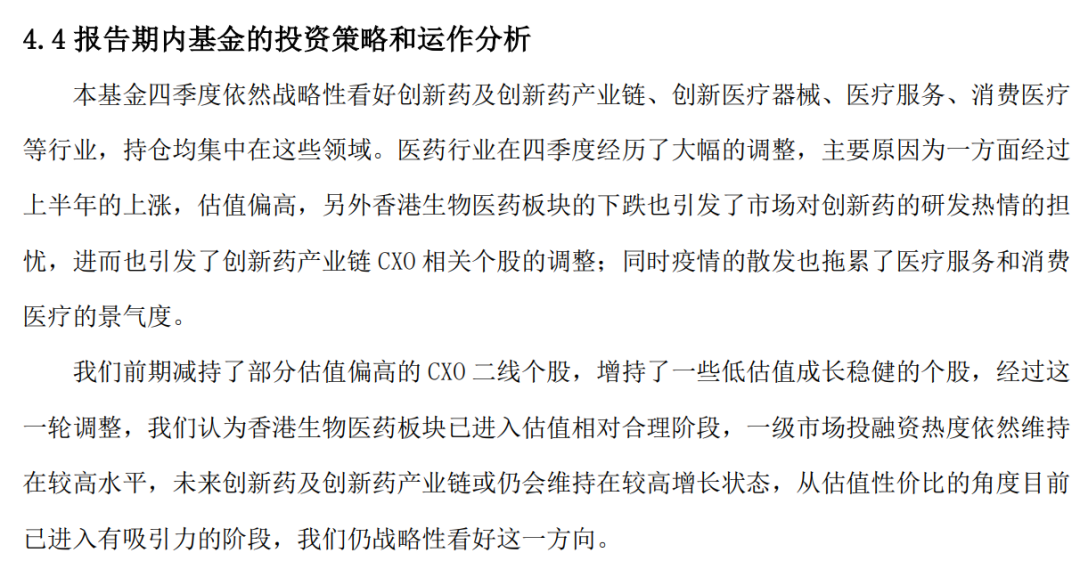

赵蓓作为去年业绩最好的医药基金经理,仍战略性看好创新药及创新药产业链等行业。

据其季报披露:我们认为香港生物医药板块已进入估值相对合理阶段,一级市场投融资热度依然维持在较高水平,未来创新药及创新药产业链或仍会维持在较高增长状态,从估值性价比的角度目前已进入有吸引力的阶段。

而赵蓓四季度增持了一些低估值成长稳健的个股,新进迈瑞医疗和普洛药业,也是被基金新进最多的2家公司,均有6只基金新进。

但普洛药业市盈率约38倍,迈瑞医疗市盈率约52倍,不知道赵蓓对低估值有何误解?

3.也有人孤独前行

尽管大部分基金经理拥抱CXO赛道,但仍有部分基金经理选择孤独前行,如国泰的徐治彪和融通的万民远。

安信医药健康A,徐治彪的国泰医药健康A,和万民远的融通健康产业A,是去年四季度惟三取得正收益的基金。

徐治彪的四季报,也写得诚意满满。

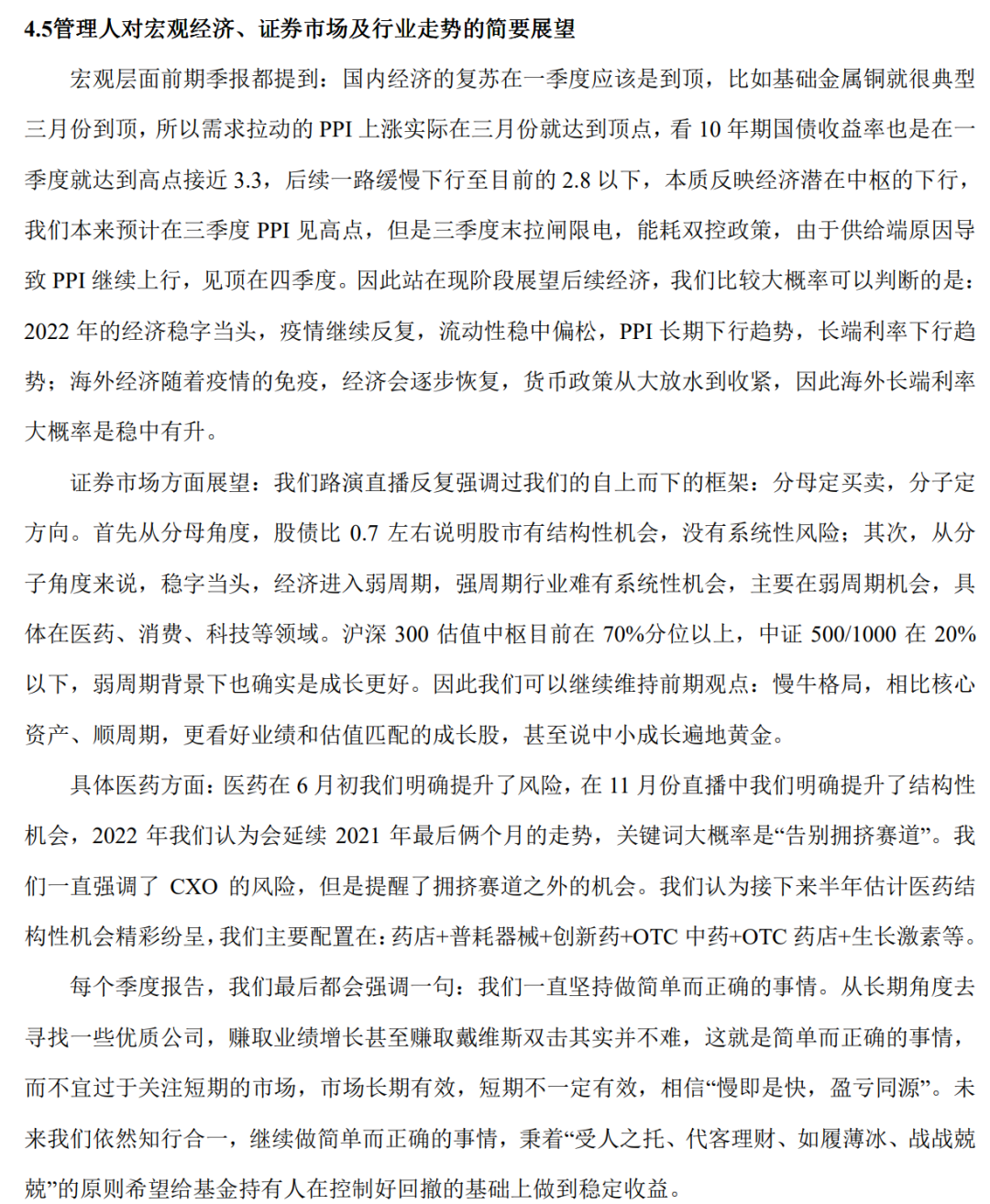

首先,徐治彪站在自上而下的角度,觉得2022年是慢牛,“中小成长遍地黄金“。

“证券市场方面展望:我们路演直播反复强调过我们的自上而下的框架:分母定买卖,分子定方向。首先从分母角度,股债比0.7左右说明股市有结构性机会,没有系统性风险;其次,从分子角度来说,稳字当头,经济进入弱周期,强周期行业难有系统性机会,主要在弱周期机会,具体在医药、消费、科技等领域。沪深300估值中枢目前在70%分位以上,中证500/1000在20%以下,弱周期背景下也确实是成长更好。因此我们可以继续维持前期观点:慢牛格局,相比核心资产、顺周期,更看好业绩和估值匹配的成长股,甚至说中小成长遍地黄金。“

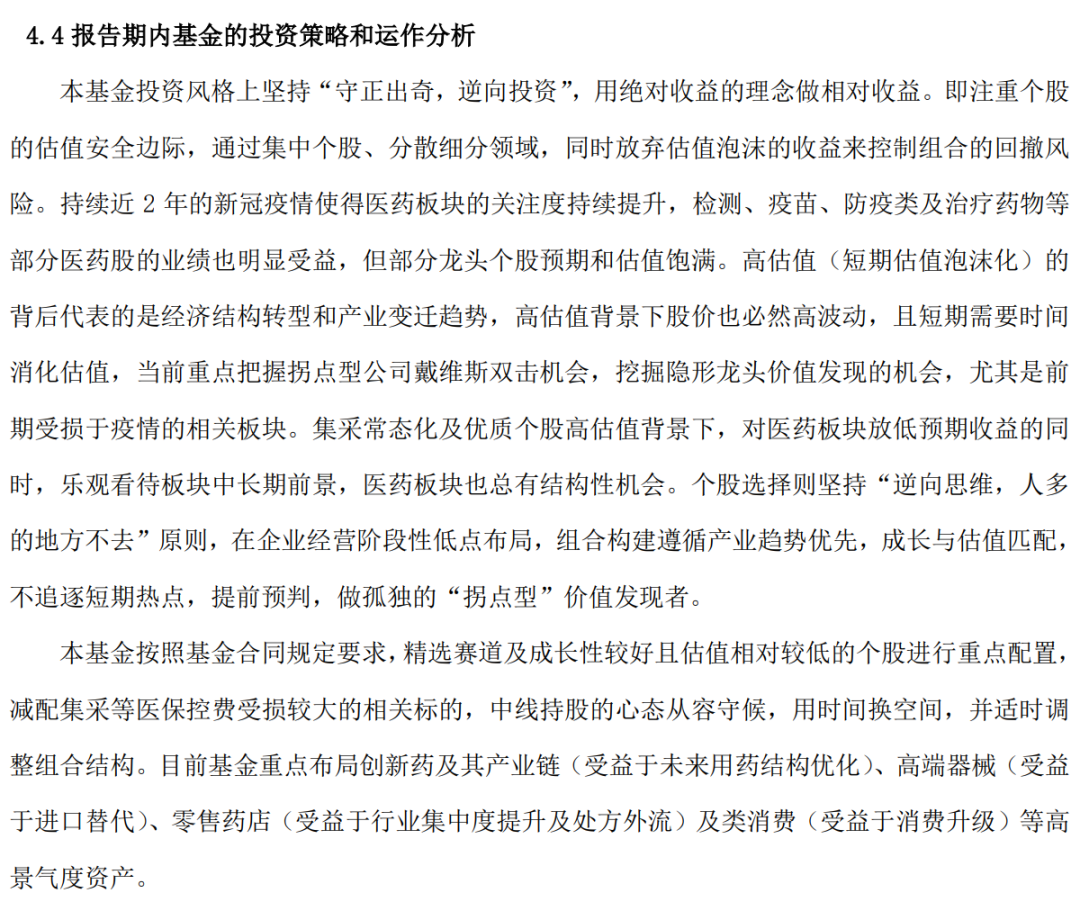

而万民远将自己定位为,”孤独的‘拐点型’价值发现者“,放弃估值泡沫的收益来控制组合的回撤风险。

也可能对”守正出奇、逆向投资“的坚持,才让融通健康产业A在2021年取得了14.92%的年度正收益,秒杀不少顶流基金经理。

从其持仓来看,平均PE不超过30倍,较为注重成长与估值的匹配度。

如第一重仓股一心堂PE约21倍,而据WIND预测,22年和23年的净利润增速均超过20%,PEG小于1。

四季度新增的药明康德和美迪西也是在四季度大跌后介入,且个股仓位控制在5%内。

4.要始终乐观,更要始终谨慎

四季度,医药出现了一个非常有意思的现象:公募在减仓,基民在加仓。

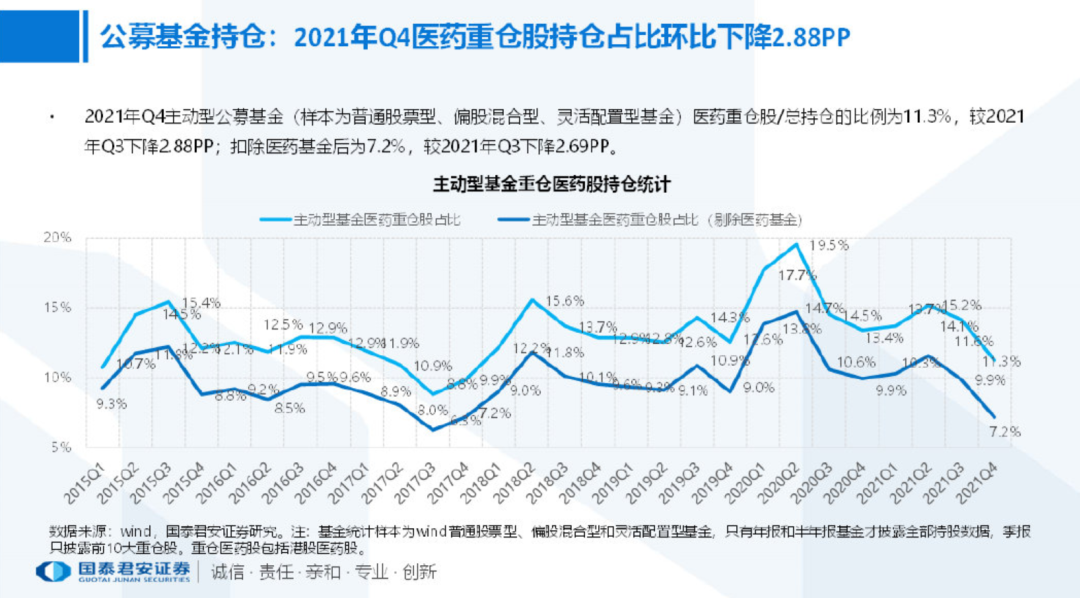

据国君医药数据,扣除医药基金后,2021Q4医药重仓股持仓占比为7.2%,环比下降2.69%,处于历史低位,仅次于17Q3的6.5%。

可是另一方面,葛兰在管规模突破1100亿元,成为公募女王。

中欧医疗健康最新规模为775.05亿元,成为最大的主动权益基金,环比增长了约270亿元。

赵蓓管理的工银前沿医疗,规模也环比增长了86亿元。

一边是公募在减仓,一边是基民在加仓。

公募减仓是对的,基民加仓可能也是对的。

公募减仓的核心还是医药的高估值叠加政策压力,如果有其它性价比更高的板块,切换非常自然。

但加仓的基民也没错,跌到这个位置的医药,不少基金经理也认为已经有较强的性价比和配置价值。

所以,在这里过度悲观,意义已不大。

但我们需要警惕的是,公募持仓处于历史低位,并不等于市场见底。

以2017年为例,在17Q2公募持仓达到历史新低的6.5%后,中信医药指数在17Q3才见底。

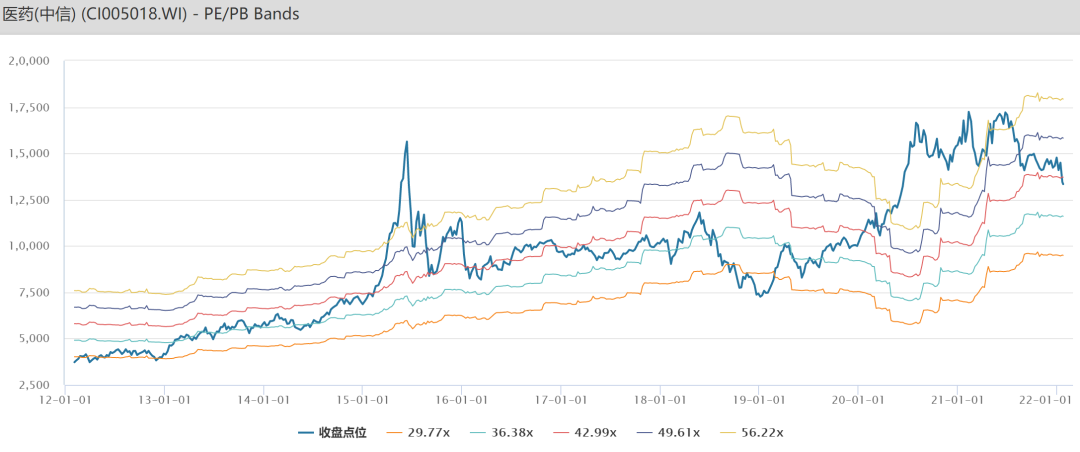

当前中信医药的估值处于近10年的合理区间,正如17Q2,不排除会进一步下跌。

总之,不必悲观,也不可盲目。

“