开年至今市场持续震荡,主流宽基指数均出现了一定幅度的回调,其中沪深300指数、中证500指数下跌超3%,创业板指数更是下跌超过8%,不少投资人持有的基金也纷纷出现波动,表示心里有点不淡定了。那么,面对波动如此大的市场,投资者究竟应该怎么办,现在基金还能买吗?

长期投资权益基金是有效的

权益类产品一般具有这样的特征:短期很可能面临较大的市场波动,但是拉长时间看,短期的波动仅仅是长期上涨中的一次折返。如下图所示,偏股型基金指数2006年至今共出现3次较大波动,但是其后均创了新高。期间偏股型基金指数16年累计上涨幅度高达1061%,而同期的上证指数仅仅上涨206%。可见从长期看,偏股型基金有较大概率为投资者带来丰厚的业绩回报。

数据来源:Wind。时间区间:2006/1/1至2022/1/19。基金指数代码:885001.WI;上证指数代码:000001.SH。指数过去表现不代表未来。

2022年1月19日上证指数收于3558点,过去10多年间上证指数多次在3500点附近徘徊。我们假设在上证指数3500点附近买入偏股基金指数,如下图所示,持有三年后的收益率非常亮眼,多次实现收益率翻番,年化收益率均超过11%。可见,长期投资权益基金是有效的,有望收获时间创造的价值。

数据来源:Wind。上证指数代码:000001.SH;偏股基金指数代码:885001.WI。时间截至2022/1/19。指数过去表现不代表未来。

权益投资的长期逻辑较好

权益基金过去有着较好的表现,对于未来,我们继续看好权益市场的长期表现,主要有四个方面原因:

1

我国经济基本面韧性好

2021年中国经济成绩单出炉。国家统计局17日发布了2021年中国国内生产总值(GDP)为1143670亿元,按不变价格计算,比上年增长8.1%,经济增速在全球主要经济体中名列前茅,2021年中国经济增长对世界经济增长贡献率预计将达到25%左右。

2

A股国际化,外资持续流入

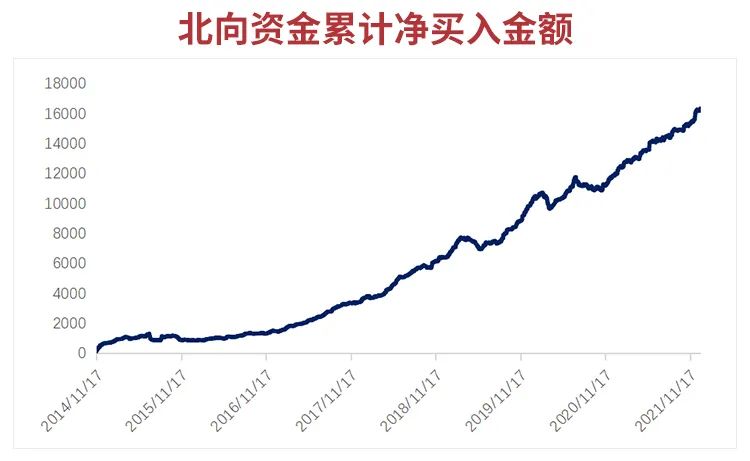

随着A股制度逐步完善、外资进入门槛降低、A股被纳入MSCI新兴市场指数,A股国际化进程正在逐步推进。被市场誉为“聪明资金”的北向资金更是持续流入,数据显示,截至2022年1月17日,北向资金累计净买入金额高达1.65万亿元,预计未来外资流入持续趋势不会改变。

数据来源:Wind。北向资金为沪股通+深股通净流入资金和。

3

资本市场改革

2021年底的中央经济工作会议上提出:全面实行股票发行注册制,深入推进资本市场改革,要进一步完善以信息披露为核心的注册制安排,突出主板改革这个重中之重,加快推进发行监管转型,推动形成有利于全面实行注册制的良好市场生态。随着有关部门加快构建更加成熟的资本市场基础制度体系,资本市场的吸引力或将不断提升。

4

居民大类资产配置对权益资产有较强需求

在2022年底资管新规过渡期结束、银行理财净值化转型、无风险收益率下降等大背景下,资产的风险收益比被重新考虑,权益资产的配置需求显著上升。此外,在“房住不炒”的定位下,房产的投资属性出现了大幅度的下降,居民金融资产的配置规模提升,为了实现资产配置多元化,权益资产的投资价值有望进一步凸显。

相信专业的力量力争长期回报

未来在全面实行注册制的背景下,股票数量将会大幅度增加,上市公司质量参差不齐,普通投资人很难进行慧眼识别。而专业的金融机构有能力从众多上市公司中识别出优质的公司、并对其持续跟踪。在市场持续震荡下,投资人更应该选择好公司管理的好产品,力争为我们获取长期稳健的回报。

风险提示:基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。我国基金运营时间短,不能反映股市发展所有阶段。证券市场价格因受到宏观和微观经济因素、国家政策、市场变动、行业和个股业绩变化、投资者风险收益偏好和交易制度等各种因素的影响而引起波动,将对基金的收益水平产生潜在波动的风险。投资者购买基金时候应详细阅读该基金的基金合同、招募说明书、基金产品资料概要等法律文件,了解基金基本情况,及时关注本公司官网发布的产品风险等级及适当性匹配意见。由于各销售机构采取的风险评级方法不同,导致适当性匹配意见可能不一致,提请投资者在购买基金时要根据各销售机构的规则进行匹配检验。基金法律文件中关于基金风险收益特征与产品风险等级因参考因素不同而存在表述差异,风险评级行为不改变基金的实质性风险收益特征,投资者应结合自身投资目的、期限、风险偏好、风险承受能力审慎决策并承担相应投资风险。基金的过往业绩不预示其未来表现,基金管理人管理的其他基金的业绩和其投资人员取得的过往业绩并不预示其未来表现,也不构成基金业绩表现的保证。