2022开年以来,市场涨涨跌跌,反反复复,不少人心态也在“麻了麻了”和“我又可以了”之间反复横跳,段子也多了不少。

而且市场结构性比较明显,行业轮动加快,去年表现较好的行业今年也经历了大幅回调。

开年来市场为什么调整?调整太多了比较慌怎么办?未来还会好吗?基金投资该怎么办?

很多时候,也许短期让人看不清楚,但时间拉长,就能看到趋势。

01

市场为什么调整?

市场震荡背后是国内外多重因素共同影响。

一方面,大家也看到最近海外局势紧张,直接打压投资者风险偏好,这也是近期海外市场动荡的直接导火索,另外,熟悉资本市场的小伙伴可能比较常听到美联储加息这种说法,1月27日美联储会议临近,市场依旧担忧美联储货币政策或过快收紧。

另一方面,看国内的因素。由于经济阶段下行,过去一年表现突出的景气行业,面临比较大的盈利前景和估值调整,市场主体的年初调仓行为也对市场带来影响。

当前货币宽松的操作刚刚启动,反映到基本面还需时间,从市场结构来看,在短期内没有发现新的热点或者缺乏相对确定性的投资机会时,可能就会进行自发的平衡,一些热点行业会向下调整来寻找空间。

02

调整太多了比较慌?

有不少初进场的小伙伴表示被最近市场跌幅吓到,来看一下今年以来的数据:

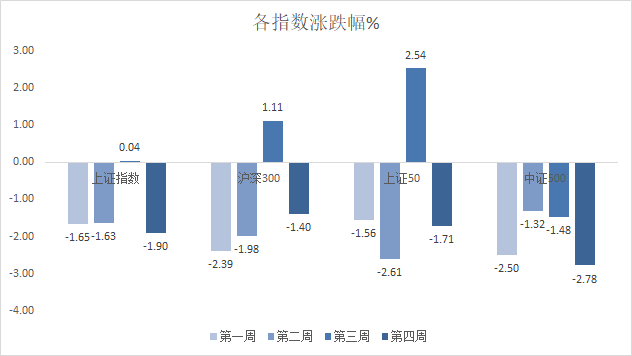

数据来源:wind,截至2022年1月26日。风险提示:我国股市运作时间较短,不能反映证券市场发展的所有阶段。基金的过往业绩并不代表其未来表现。

其实开年这几周跌跌涨涨,如果按周来计,上证综指单周跌幅没有超过2%,当然本周市场又有所震荡,截至1月26日,单周涨跌幅也没有超过2%。

面对周期,我们或许永远不会知道要去往何处,但最好明白我们身在何处。——霍华德·马克斯

这种级别的调整,历史上属于什么水平?

我们把时间稍微往前一点,看2021年的情况:

数据来源:wind,区间2021年1月1日至2021年12月31日。风险提示:我国股市运作时间较短,不能反映证券市场发展的所有阶段。基金的过往业绩并不代表其未来表现。

在2021年的52周里面,上证综指涨涨跌跌,其中有25周指数是下跌的,有5周单周跌幅超过2%,而且在2月底到3月份,上证综指连续下跌了4周。

全年到头,指数上涨了4.8%。

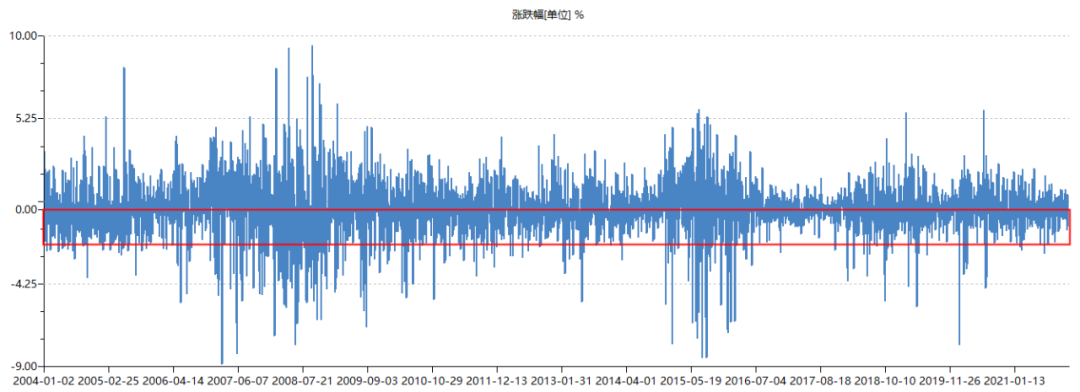

把时间再拉长一点。从2004年初到2021年底,看上证综指的周度表现情况。

数据来源:wind,区间2004年1月1日至2021年12月31日。风险提示:我国股市运作时间较短,不能反映证券市场发展的所有阶段。基金的过往业绩并不代表其未来表现。

如果按周涨跌幅来看,可以看到,单周2%左右的波动,放在历史的长河里面,可能算不上“跌了很多”。

当然,相信不少小伙伴对周二市场的调整仍旧心有余悸,事实上,这18年来,上证指数单日跌超5%的情况,就有46次;跌幅超2%的情况则有305次,市场无新鲜事……

03

未来还会好吗?

说归说,开年来市场持续震荡,未来还会好吗?

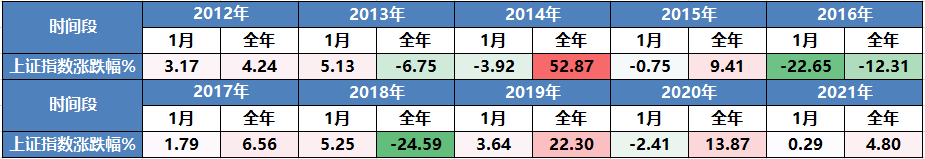

数据来源:wind,区间2012年1月1日至2021年12月31日。风险提示:我国股市运作时间较短,不能反映证券市场发展的所有阶段。基金的过往业绩并不代表其未来表现。

如果看历史数据,其实一月份的涨跌,和全年的涨跌,好像也没有特别必然的联系……

那么,买基金效果如何?

数据来源:wind,区间2012年1月1日至2021年12月31日。风险提示:我国股市运作时间较短,不能反映证券市场发展的所有阶段。基金的过往业绩并不代表其未来表现。

从2012年到2021年,大部分年份,主动管型基金相较于指数平均还是取得了一定的超额收益。

为什么不少小伙伴去年包括今年的投资体验不太好?

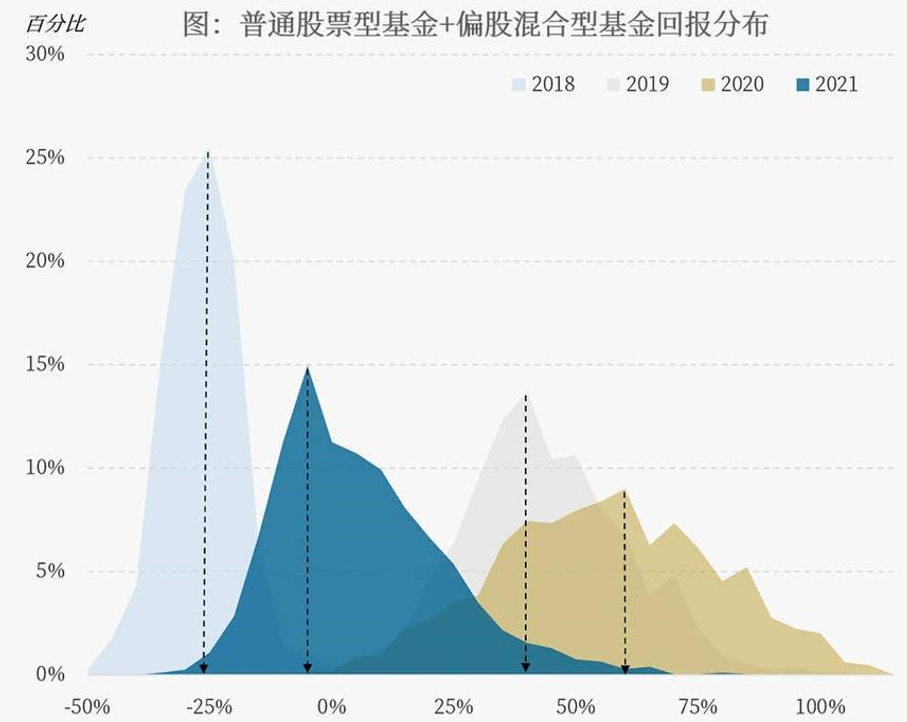

数据来源:兴业证券,wind,统计普通股票型基金、偏股混合型基金,截至2021年12月31日。风险提示:我国股市运作时间较短,不能反映证券市场发展的所有阶段。基金的过往业绩并不代表其未来表现。

有券商做过统计,可以看到,过去的2019年、2020年权益类公募基金确实有不错的赚钱效应,这也吸引了一部分基民跑步进场。但是在2021年,整体主动偏股型公募基金的平均回报不如过去2年,部分新基民体验不佳,老基民体验也不一定够好。

每当我对目前的大局(big picture)感到忧虑和失望时,我就会努力让自己关注于“更大的大局”(even bigger picture)。——彼得·林奇

但是,时间拉长了,才能看到趋势。

数据来源:WIND,数据区间:2003年12月31日-2021年6月30日。风险提示:我国股市运作时间较短,不能反映证券市场发展的所有阶段。基金的过往业绩并不代表其未来表现。

2004-2021.06,17年半,普通股票型基金指数获得1602%的累计回报,年复合收益率为17.58%;同期万得全A指数、沪深300指数累计涨幅分别为517% 和337%,年复合收益率分别为10.95%和8.80%。

拉长时间,权益类产品在过去相较于市场,还是创造了不错的超额回报。

04

基金投资该怎么办?

还是那句话,基金投资,长期二字很有必要。但是,市场的波动催生的 “恐惧”总是让长期投资变得难以坚持。

该怎么办?

建立合理预期,做好适配,保持平常心。

很多时候大家情绪波动比较大,往往是因为事情的发展超出了自己的预期。

比如过去几年的赚钱效应很容易让大家对于权益类基金的收益率有过高期待,无形中拉高了预期。但是,去年、前年的盈利水平今年能重现的可能性不一定高。

数据来源:WIND,数据区间2004年12月31日-2021年6月30日,采用万得基金指数。风险提示:我国股市运作时间较短,不能反映证券市场发展的所有阶段。基金的过往业绩并不代表其未来表现。

而且,不同类型基金产品的平均年化回报水平也并不相同,投资基金,首先还是要对各类产品的收益率水平有合理预期。

其次,做好适配,不要紧盯着收益率,却忘了风险和收益是同一枚硬币的两面。

比如,主动管理的权益类基金产品由于大部分资金投资于股票类资产,过程中产品会随市场有一定波动,一些行业主题型的基金产品,阶段性波动可能会更大。

如果风险偏好不高,心理承受能力不足,在碰到产品净值下跌的时候可能就会难以控制对亏损的恐惧而中途下车,享受不到基金产品的长期回报。事实上,即使一些长期来看非常优秀的基金,短期也会经历业绩不佳的时刻。

所以,还要对自己的风险偏好有正确认知,寻找到适合自己心理承受能力的产品,这样,在面对市场波动的时候,也就更淡定一些。

最后,保持平常心,多看少动。

波动有时候不一定是风险,只是情绪的钟摆。既然 “市场先生”捉摸不定,不如以平常心应对,过程中,尽量少一些操作,多一点坚持,去做大概率正确的事情。

比如根据自己的实际需求做好资金的合理规划,组合配置投资、定期定投等都是比较不错的应对波动、改善投资体验的手段。

在基金投资这件事上,小博也会与大家一起,坚持长期投资,慢慢变富~